XiaoMi-AI文件搜索系统

World File Search System开放型新兴经济体的货币政策

8 自 2010 年起,货币政策委员会会议于每年的 1 月、3 月、5 月、7 月、9 月和 11 月举行。9 2022 年 6 月,南非储备银行从通过传统的现金准备金或短缺制度实施货币政策,转向盈余或分级下限制度。10 在货币政策委员会利率决策周期间,主要回购拍卖将进行两天(周五到期),然后再进行五天(下周三到期)。11 为应对新冠疫情危机,南非储备银行推出多项措施向市场注入流动性。这些措施包括日内补充回购拍卖,以及最长 12 个月的长期回购。随着货币市场逐步恢复正常,这些工具已分别于 2020 年 12 月和 2021 年 3 月停止使用。

2024 年 9 月 30 日开始的一周

周二,中国人民银行行长潘功胜举行了一场长时间的新闻发布会,详细介绍了一系列新的和扩大的货币政策措施,以支持整个经济的活动和情绪。7 天逆回购利率和现有借款人的抵押贷款利率均已下调,并给出了即将下调贷款市场报价利率和存款利率的指引。中国人民银行行长还暗示,如果家庭目前的银行不能满足计划中的现有抵押贷款利率 50 个基点的下调要求,他们可以从另一家银行进行再融资——现有首套房借款人的平均贷款利率比新房贷款利率高出约 80 个基点。更重要的是,就经济中的信贷量而言,存款准备金率已下调 50 个基点,并显示出在年底前进一步下调的意愿。

2022 SFCR ASR 非寿险 N.V.

控制环境 除了风险管理之外,a.s.r. 的 Solvency II 控制环境还包括内部控制系统、精算职能、合规职能、风险管理职能和内部审计职能。内部控制系统包括组织内不同层面的风险管理,包括运营和战略层面。运营层面的内部控制主要围绕识别和管理关键流程中对业务线目标实现构成威胁的风险。精算职能负责对报告的技术准备金、再保险和承保的充分性和可靠性发表意见。合规部门的使命是加强和确保业务运营的可控性和稳健性。审计部门评估治理、风险管理和内部控制流程的有效性,并就流程优化提供实用建议。

Zimmer Biomet 新闻稿 2024 年第一季度

2024 2023 净销售额 $ 1,889.2 $ 1,831.0 销售产品成本(不包括无形资产摊销) 512.3 500.8 无形资产摊销 142.1 133.4 研发 107.9 110.4 销售、一般及行政开支 736.2 715.9 重组及其他成本削减举措 124.4 41.8 收购、整合、剥离及相关开支 0.4 1.3 营业费用 1,623.3 1,503.7 营业利润 265.9 327.3 其他(费用)收入净额 (0.1) 7.7 利息费用净额 (50.7) (48.2) 所得税前利润 215.1 286.8 所得税准备金 42.3 54.1 净收益 172.8 232.8 减:归属于非控股股东的净收益 0.4 0.2 Zimmer Biomet Holdings, Inc. 的净收益 $ 172.4 $ 232.5

浙江大华科技股份有限公司2024年第一季度报告

其他流动负债 144,933,483.86 155,182,705.02 流动负债小计 12,817,997,170.47 16,310,207,051.64 非流动负债: 保险合同准备金 长期借款 应付债券 其中:优先股 永续债 租赁负债 149,465,124.25 176,580,049.57 长期应付款 长期应付职工薪酬 预计负债 216,493,715.84 224,542,626.90 递延收益 161,337,707.12 166,711,673.04 递延所得税负债1,002,283.68 737,367.19 其他非流动负债 108,533,117.92 119,054,046.66 非流动负债小计 636,831,948.81 687,625,763.36 负债合计 13,454,829,119.28 16,997,832,815.00 股东权益: 股本 3,294,468,990.00 3,294,468,990.00 其他权益工具 其中: 优先股 永续债 资本公积 7,176,153,592.22 7,124,125,996.49 减:库存股746,699,863.45 746,699,863.45 其他综合收益 66,543,921.21 65,993,020.83 专项储备 盈余公积 1,647,234,495.00 1,647,234,495.00 一般风险准备 未分配利润 23,895,089,171.56 23,334,051,186.55 归属于母公司股东权益合计 35,332,790,306.54 34,719,173,825.42

CECL 脉冲检查

除贷款量变化外,ACL 变化的最大驱动因素是对未来经济状况的预期变化。2024 年第三季度约有 26% 的受访者选择了这一驱动因素,与 2024 年第二季度一致。其次是冲销变化,24% 的受访者选择了这一驱动因素,而 2024 年第二季度这一比例为 18%。ACL 变化的其他驱动因素包括资产质量变化(2024 年第三季度为 23%,而 2024 年第二季度为 18%)、基于除与未来经济状况相关的预期变化以外的变化的定性调整变化(2024 年第三季度为 14%,而 2024 年第二季度为 18%)、单独评估准备金变化(2024 年第三季度为 9%,而 2024 年第二季度为 13%)以及承保变化(2024 年第三季度为 2%)。

管理汇率经济中的 MMT 类活动

摘要 债务上限和政府中央银行账户的透支为货币流出先于回流的观点提供了证据。这些事件发生在圭亚那,一个实行汇率管理的经济体。虽然汇率和通货膨胀率在透支期间保持相对稳定,但中央银行失去了国际储备。有人认为,这一结果反映了准货币主权下的一些政策空间。这些事件还提出了债务可持续性的关键问题,特别是对于没有霸权全球货币的经济体而言。因此,MMT 类型的流出和回流协调嵌入在债务的存量流量模型中。衍生的债务模型包括以下特征:(i) 流出和回流的协调程度;(ii) 清理超额准备金的倾向;(iii) 私营部门对政府证券的预期需求。

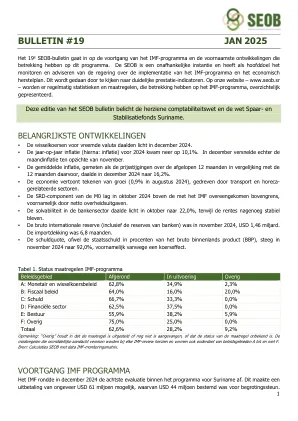

公告#2025年1月19日

▪2024年12月,外币的汇率略有下降。▪在2024年之前的同比通货膨胀(以下简称通货膨胀)为10.1%。在12月,与11月相比,每月通货膨胀率加速。▪与前12个月相比,过去12个月的价格上涨,平均通货膨胀量下降到2024年12月的16.2%。▪经济迹象(2024年8月为0.9%),这是由交通和酒店相关的部门驱动的。▪在2024年10月,M0的SRD组成部分超过上限,与IMF一致,主要是由于政府净支出。▪银行业的偿付能力在10月份轻轻降至22.0%,而利率几乎保持稳定。▪2024年11月,国际总准备金(包括银行在内)为14.6亿美元。进口保险为6.8个月。▪债务比率或国内生产总值百分比(GDP)的国债在2024年11月上升至92.0%,这主要是由于价格效应。表1。状态度量IMF计划

经济与收入预测 - 科罗拉多州议会 |

方案 A:2024-25 财年拨款保持不变。表 1(第 22 行和第 23 行)显示了 2024-25 财年可供支出或节省的收入金额与 2023-24 财年拨款金额的对比情况。根据这一预测,大会可供支出或节省的资金将比 2023-24 财年增加 9.38 亿美元,即 5.2%。该金额承担了 2024-25 财年的现行法律义务,包括转移、回扣和支出(表 1,第 9 行至第 13 行),以及 15.0% 的准备金要求和预计的 TABOR 退款义务。9.38 亿美元的金额是累计金额,反映了 2023-24 财年的预算状况和预计的年终余额。 2023-24 财年的任何收入变化或预算调整都将结转到 2024-25 财年。此金额使 2023-24 财年拨款保持不变,因此不反映任何案件量、通货膨胀或其他预算压力。

Ayana 可再生能源一号私人有限公司

该评级继续考虑了 ARPOPL 是 Ayana Renewable Power Private Limited(ARPPL;评级为 CARE AA-;稳定/CARE A1+)子公司的强大母公司这一因素。ARPPL 由国家投资和基础设施基金 (NIIF)、英国国际投资公司 (BII) 和绿色增长股票基金 (GGEF) 支持,是该国领先的可再生能源平台之一,运营容量为 1.3 GW,在建容量为 2.9 GW。ARPOPL 的信用状况继续受到与印度太阳能公司 (SECI) 签订的长期(25 年)电力购买协议 (PPA) 的支持,整个容量为每单位 2.54 卢比,债务偿还率 (DSCR) 高于债务期限的 1.25 倍,这反映了宽松的债务覆盖率指标。此外,CARE 评级积极考虑了相当于债务偿还义务四分之一的债务偿还准备金账户 (DSRA) 的存在。