XiaoMi-AI文件搜索系统

World File Search System走,不要跑:2022 年中更新 - KKR

正如我们一段时间以来所强调的那样,我们的宏观观点仍然是,这个周期是不同的。具体来说,在实际经济增长放缓和通胀率居高不下的背景下,我们看到了不均衡的供应约束、更高的利率水平和加剧的地缘政治风险。总体而言,我们认为我们已经进入了一场体制变革,结构性力量现在需要采取不同的投资组合构建方法。今天,对于宏观投资者和资本配置者来说,如此具有挑战性的是,股票和债券之间的传统关系——股票价格下跌时债券价格上涨——已经破裂。展望未来,我们现在坚定地认为,宏观经济叙事将很快从单一关注通胀对全球资本市场的影响转变为投资者对不受欢迎的通胀如何对企业利润产生不利影响感到惊讶的叙事。重要的是,尽管我们预测到 2023 年商品部门将出现通货紧缩,但我们看到食品、石油和服务的通胀仍保持强劲。在这种背景下,我们的模型表明,信贷感觉比股票便宜,而公共股票似乎比点对点私募股权更具吸引力。与此同时,在基础设施和房地产方面,我们预计价格不会出现太大调整。我们认为,在我们所有的投资组合中,仍然需要有主题倾向。安全、定价权、脱碳、基于抵押品的现金流和创新都是我们认为有潜力的领域

储备需求,利率控制和定量收紧

6 Goodfriend(1982)模型保留需求是存款的函数(需求或时间)和市场利率水平。凭借储备金的利息,储备金的机会成本是市场利率与储备金利率之间的差异。7 Lucas(2000)对M1的需求(货币加上可抵押存款和旅行者的支票)进行了建模。 模型m = m1/gdp作为名义利率的函数r。与金钱需求文献一致,他认为既有半人物的关系,m = be -ξr,又是对数g的关系,m = ar-η。 我们专注于半模式功能形式,因为用IOR的流动性成本的度量衡量了(市场利率ir),这可能会产生负面影响,这意味着对数字的关系不是明确定义的(因为HLN(M)= Ln(a) - ηln(r)对负R的定义不是很好。7 Lucas(2000)对M1的需求(货币加上可抵押存款和旅行者的支票)进行了建模。模型m = m1/gdp作为名义利率的函数r。与金钱需求文献一致,他认为既有半人物的关系,m = be -ξr,又是对数g的关系,m = ar-η。我们专注于半模式功能形式,因为用IOR的流动性成本的度量衡量了(市场利率ir),这可能会产生负面影响,这意味着对数字的关系不是明确定义的(因为HLN(M)= Ln(a) - ηln(r)对负R的定义不是很好。

走,不要跑:2022 年中更新 - KKR

正如我们一段时间以来所强调的那样,我们的宏观观点仍然是,这个周期是不同的。具体来说,在实际经济增长放缓和通胀率居高不下的背景下,我们看到了不均衡的供应约束、更高的利率水平和加剧的地缘政治风险。总体而言,我们认为我们已经进入了一场体制变革,结构性力量现在需要采取不同的投资组合构建方法。今天,对于宏观投资者和资本配置者来说,如此具有挑战性的是,股票和债券之间的传统关系——股票价格下跌时债券价格上涨——已经破裂。展望未来,我们现在坚定地认为,宏观经济叙事将很快从单一关注通胀对全球资本市场的影响转变为投资者对不受欢迎的通胀如何对企业利润产生不利影响感到惊讶的叙事。重要的是,尽管我们预测到 2023 年商品部门将出现通货紧缩,但我们看到食品、石油和服务的通胀仍保持强劲。在这种背景下,我们的模型表明,信贷感觉比股票便宜,而公共股票似乎比点对点私募股权更具吸引力。与此同时,在基础设施和房地产方面,我们预计价格不会出现太大调整。我们认为,在我们所有的投资组合中,仍然需要有主题倾向。安全、定价权、脱碳、基于抵押品的现金流和创新都是我们认为在“信号”背后有重大投资机会的领域,而如今许多人正受到不稳定市场的“噪音”的影响。最后,从部署的角度来看,我们认为,在美联储进一步控制通胀和/或企业利润预期看起来更容易实现之前,我们仍将保持“走”而不是“跑”的立场。

走,不要跑:2022 年中更新 - KKR

正如我们一段时间以来所强调的那样,我们的宏观观点仍然是,这个周期是不同的。具体来说,在实际经济增长放缓和通胀率居高不下的背景下,我们看到了不均衡的供应约束、更高的利率水平和加剧的地缘政治风险。总体而言,我们认为我们已经进入了一场体制变革,结构性力量现在需要采取不同的投资组合构建方法。今天,对于宏观投资者和资本配置者来说,如此具有挑战性的是,股票和债券之间的传统关系——股票价格下跌时债券价格上涨——已经破裂。展望未来,我们现在坚定地认为,宏观经济叙事将很快从单一关注通胀对全球资本市场的影响转变为投资者对不受欢迎的通胀如何对企业利润产生不利影响感到惊讶的叙事。重要的是,尽管我们预测到 2023 年商品部门将出现通货紧缩,但我们看到食品、石油和服务的通胀仍保持强劲。在这种背景下,我们的模型表明,信贷感觉比股票便宜,而公共股票似乎比点对点私募股权更具吸引力。与此同时,在基础设施和房地产方面,我们预计价格不会出现太大调整。我们认为,在我们所有的投资组合中,仍然需要有主题倾向。安全、定价权、脱碳、基于抵押品的现金流和创新都是我们认为在“信号”背后有重大投资机会的领域,而如今许多人正受到不稳定市场的“噪音”的影响。最后,从部署的角度来看,我们认为,在美联储进一步控制通胀和/或企业利润预期看起来更容易实现之前,我们仍将保持“走”而不是“跑”的立场。

走,不要跑:2022 年中更新 - KKR

正如我们一段时间以来所强调的那样,我们的宏观观点仍然是,这个周期是不同的。具体来说,在实际经济增长放缓和通胀率居高不下的背景下,我们看到了不均衡的供应约束、更高的利率水平和加剧的地缘政治风险。总体而言,我们认为我们已经进入了一场体制变革,结构性力量现在需要采取不同的投资组合构建方法。今天,对于宏观投资者和资本配置者来说,如此具有挑战性的是,股票和债券之间的传统关系——股票价格下跌时债券价格上涨——已经破裂。展望未来,我们现在坚定地认为,宏观经济叙事将很快从单一关注通胀对全球资本市场的影响转变为投资者对不受欢迎的通胀如何对企业利润产生不利影响感到惊讶的叙事。重要的是,尽管我们预测到 2023 年商品部门将出现通货紧缩,但我们看到食品、石油和服务的通胀仍保持强劲。在这种背景下,我们的模型表明,信贷感觉比股票便宜,而公共股票似乎比点对点私募股权更具吸引力。与此同时,在基础设施和房地产方面,我们预计价格不会出现太大调整。我们认为,在我们所有的投资组合中,仍然需要有主题倾向。安全、定价权、脱碳、基于抵押品的现金流和创新都是我们认为在“信号”背后有重大投资机会的领域,而如今许多人正受到不稳定市场的“噪音”的影响。最后,从部署的角度来看,我们认为,在美联储进一步控制通胀和/或企业利润预期看起来更容易实现之前,我们仍将保持“走”而不是“跑”的立场。

走,不要跑:2022 年中更新 - KKR

正如我们一段时间以来所强调的那样,我们的宏观观点仍然是,这个周期是不同的。具体来说,在实际经济增长放缓和通胀率居高不下的背景下,我们看到了不均衡的供应约束、更高的利率水平和加剧的地缘政治风险。总体而言,我们认为我们已经进入了一场体制变革,结构性力量现在需要采取不同的投资组合构建方法。今天,对于宏观投资者和资本配置者来说,如此具有挑战性的是,股票和债券之间的传统关系——股票价格下跌时债券价格上涨——已经破裂。展望未来,我们现在坚定地认为,宏观经济叙事将很快从单一关注通胀对全球资本市场的影响转变为投资者对不受欢迎的通胀如何对企业利润产生不利影响感到惊讶的叙事。重要的是,尽管我们预测到 2023 年商品部门将出现通货紧缩,但我们看到食品、石油和服务的通胀仍保持强劲。在这种背景下,我们的模型表明,信贷感觉比股票便宜,而公共股票似乎比点对点私募股权更具吸引力。与此同时,在基础设施和房地产方面,我们预计价格不会出现太大调整。我们认为,在我们所有的投资组合中,仍然需要有主题倾向。安全、定价权、脱碳、基于抵押品的现金流和创新都是我们认为在“信号”背后有重大投资机会的领域,而如今许多人正受到不稳定市场的“噪音”的影响。最后,从部署的角度来看,我们认为,在美联储进一步控制通胀和/或企业利润预期看起来更容易实现之前,我们仍将保持“走”而不是“跑”的立场。

走,不要跑:2022 年中更新 - KKR

正如我们一段时间以来所强调的那样,我们的宏观观点仍然是,这个周期是不同的。具体来说,在实际经济增长放缓和通胀率居高不下的背景下,我们看到了不均衡的供应约束、更高的利率水平和加剧的地缘政治风险。总体而言,我们认为我们已经进入了一场体制变革,结构性力量现在需要采取不同的投资组合构建方法。今天,对于宏观投资者和资本配置者来说,如此具有挑战性的是,股票和债券之间的传统关系——股票价格下跌时债券价格上涨——已经破裂。展望未来,我们现在坚定地认为,宏观经济叙事将很快从单一关注通胀对全球资本市场的影响转变为投资者对不受欢迎的通胀如何对企业利润产生不利影响感到惊讶的叙事。重要的是,尽管我们预测到 2023 年商品部门将出现通货紧缩,但我们看到食品、石油和服务的通胀仍保持强劲。在这种背景下,我们的模型表明,信贷感觉比股票便宜,而公共股票似乎比点对点私募股权更具吸引力。与此同时,在基础设施和房地产方面,我们预计价格不会出现太大调整。我们认为,在我们所有的投资组合中,仍然需要有主题倾向。安全、定价权、脱碳、基于抵押品的现金流和创新都是我们认为在“信号”背后有重大投资机会的领域,而如今许多人正受到不稳定市场的“噪音”的影响。最后,从部署的角度来看,我们认为,在美联储进一步控制通胀和/或企业利润预期看起来更容易实现之前,我们仍将保持“走”而不是“跑”的立场。

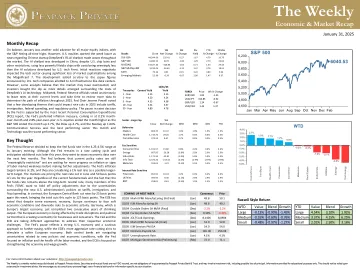

经济与市场回顾

总体而言,1 月份各大股指均有稳步上涨,标普指数创下历史新高。然而,由于有关中国初创公司 DeepSeek 的 R1 人工智能聊天机器人的消息在整个市场引起轰动,美国股市本周开盘走低。尽管美国对芯片实施禁令和其他限制,但这款人工智能聊天机器人是在中国开发的,它使用性能较弱的 Nvidia 芯片,成本似乎低于美国科技公司开发的人工智能解决方案。最初的反应对科技行业产生了负面影响,导致七大巨头的市值大幅缩水。这一进展让人们对美国科技公司宣布的用于数据中心等人工智能基础设施的资本支出数字产生了质疑。然而,一些分析师认为,市场可能反应过度,随着有关 DeepSeek 人工智能技术成本的更多细节浮出水面,投资者趁低买入。周三,美联储官员一致投票决定维持当前利率水平,并花时间审查更多数据以确定 2025 年全年的通胀路径。美联储主席杰罗姆·鲍威尔指出,一些可能影响 2025 年降息的发展主题包括关税、移民、联邦支出和监管政策。美联储暂停利率决定得到了最新个人消费支出 (PCE) 报告的支持,该报告是美联储首选的通胀指标,环比增长 0.2%,同比增长 2.8%。美国股市本月收盘走高,标普 500 指数本月上涨 2.7%,道琼斯指数上涨 4.7%,纳斯达克指数上涨 1.64%。通信服务是本月表现最好的板块,科技是表现最差的板块。

走,不要跑:2022 年中更新 - KKR

正如我们一段时间以来所强调的那样,我们的宏观观点仍然是,这个周期是不同的。具体来说,在实际经济增长放缓和通胀率居高不下的背景下,我们看到了不均衡的供应约束、更高的利率水平和加剧的地缘政治风险。总体而言,我们认为我们已经进入了一场体制变革,结构性力量现在需要采取不同的投资组合构建方法。今天,对于宏观投资者和资本配置者来说,如此具有挑战性的是,股票和债券之间的传统关系——股票价格下跌时债券价格上涨——已经破裂。展望未来,我们现在坚定地认为,宏观经济叙事将很快从单一关注通胀对全球资本市场的影响转变为投资者对不受欢迎的通胀如何对企业利润产生不利影响感到惊讶的叙事。重要的是,尽管我们预测到 2023 年商品部门将出现通货紧缩,但我们看到食品、石油和服务的通胀仍保持强劲。在这种背景下,我们的模型表明,信贷感觉比股票便宜,而公共股票似乎比点对点私募股权更具吸引力。与此同时,在基础设施和房地产方面,我们预计价格不会出现太大调整。我们认为,在我们所有的投资组合中,仍然需要有主题倾向。安全、定价权、脱碳、基于抵押品的现金流和创新都是我们认为在“信号”背后有重大投资机会的领域,而如今许多人正受到不稳定市场的“噪音”的影响。最后,从部署的角度来看,我们认为,在美联储进一步控制通胀和/或企业利润预期看起来更容易实现之前,我们仍将保持“走”而不是“跑”的立场。

走,不要跑:2022 年中更新 - KKR

正如我们一段时间以来所强调的那样,我们的宏观观点仍然是,这个周期是不同的。具体来说,在实际经济增长放缓和通胀率居高不下的背景下,我们看到了不均衡的供应约束、更高的利率水平和加剧的地缘政治风险。总体而言,我们认为我们已经进入了一场体制变革,结构性力量现在需要采取不同的投资组合构建方法。今天,对于宏观投资者和资本配置者来说,如此具有挑战性的是,股票和债券之间的传统关系——股票价格下跌时债券价格上涨——已经破裂。展望未来,我们现在坚定地认为,宏观经济叙事将很快从单一关注通胀对全球资本市场的影响转变为投资者对不受欢迎的通胀如何对企业利润产生不利影响感到惊讶的叙事。重要的是,尽管我们预测到 2023 年商品部门将出现通货紧缩,但我们看到食品、石油和服务的通胀仍保持强劲。在这种背景下,我们的模型表明,信贷感觉比股票便宜,而公共股票似乎比点对点私募股权更具吸引力。与此同时,在基础设施和房地产方面,我们预计价格不会出现太大调整。我们认为,在我们所有的投资组合中,仍然需要有主题倾向。安全、定价权、脱碳、基于抵押品的现金流和创新都是我们认为在“信号”背后有重大投资机会的领域,而如今许多人正受到不稳定市场的“噪音”的影响。最后,从部署的角度来看,我们认为,在美联储进一步控制通胀和/或企业利润预期看起来更容易实现之前,我们仍将保持“走”而不是“跑”的立场。