XiaoMi-AI文件搜索系统

World File Search SystemSupermicro 公布独立特别委员会最新报告及首份

公司预计,截至 2024 年 12 月 31 日的 2025 财年第二季度净销售额将在 55 亿美元至 61 亿美元之间,GAAP 每股摊薄净利润将在 0.48 美元至 0.58 美元之间,非 GAAP 每股摊薄净利润将在 0.56 美元至 0.65 美元之间。公司对 GAAP 和非 GAAP 每股摊薄净利润的预测分别假设税率约为 14.0% 和 15.0%,GAAP 完全摊薄股数为 6.40 亿股,非 GAAP 完全摊薄股数为 6.48 亿股。2025 财年第二季度 GAAP 每股摊薄净利润的预期包括约 5400 万美元的预期股票薪酬费用和其他费用,扣除相关税收影响 1400 万美元,这些费用不包括在非 GAAP 每股摊薄净利润中。

纽约梅隆银行公司 2022 年年度报告

我们报告称,2022 年归属于普通股股东的净利润为 24 亿美元,即每股摊薄普通股 2.90 美元,其中包括重大项目的负面影响。2022 年的重大项目包括投资管理报告部门的商誉减值、重新定位证券投资组合的净损失、遣散费、诉讼准备金、与俄罗斯相关的存托凭证服务递延成本的加速摊销以及处置净收益(反映在投资和其他收入中)。不包括重大项目,2022 年归属于普通股股东的净利润为 37 亿美元(非 GAAP),即每股摊薄普通股 4.59 美元(非 GAAP)。2021 年,纽约梅隆银行普通股股东的净利润为 36 亿美元,即每股摊薄普通股 4.14 美元,其中包括重大项目的负面影响。 2021 年值得注意的项目包括诉讼准备金、遣散费和处置净收益(反映在投资和其他收入中)。不包括值得注意的项目,普通股股东应占净收入为 3.6 美元

2024 年第一季度——Teledyne 收益报告。......

根据公司新的授权,Teledyne 今天公布 2024 年第一季度净销售额为 13.501 亿美元,而 2023 年第一季度的净销售额为 13.833 亿美元,下降 2.4%。2024 年第一季度归属于 Teledyne 的净收入为 1.785 亿美元(每股摊薄收益 3.72 美元),而 2023 年第一季度为 1.787 亿美元(每股摊薄收益 3.73 美元),下降 0.1%。2024 年第一季度包括 4940 万美元的税前收购无形资产摊销费用、220 万美元的税前 FLIR 整合成本和 30 万美元的收购相关的单独所得税费用。不包括这些项目,2024 年第一季度归属于 Teledyne 的非 GAAP 净收入为 2.183 亿美元(每股摊薄收益 4.55 美元)。 2023 年第一季度包括 4970 万美元的税前收购无形资产摊销费用和 30 万美元的收购相关单独所得税费用。不包括这些项目,2023 年第一季度归属于 Teledyne 的非 GAAP 净收入为 2.172 亿美元(每股 4.53 美元摊薄收益)。2024 年第一季度的营业利润率为 17.4%,而 2023 年第一季度为 17.5%。不包括上述非 GAAP 项目,2024 年第一季度的非 GAAP 营业利润率为 21.2%,而 2023 年第一季度为 21.1%。

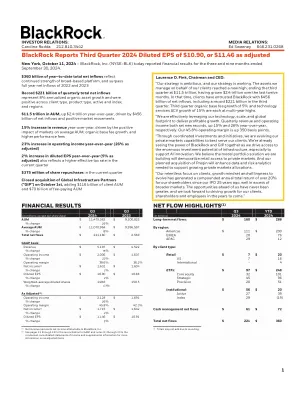

贝莱德公布 2024 年第三季度摊薄每股收益为 10.90 美元......

股票 $ 490,427 $ 5,234 $ 19,005 $ 6,604 $ 521,270 $ 506,725 固定收益 313,632 2,718 7,127 768 324,245 318,285 多种资产 147,719 (1,304) 7,209 454 154,078 150,787 另类投资 40,374 215 638 381 41,608 40,911 零售小计 992,152 6,863 33,979 8,207 1,041,201 1,016,708 ETF:股票 2,830,268 44,548 174,748 12,276 3,061,840 2,951,255 固定收益 931,217 47,810 34,440 5,709 1,019,176 979,055 多种资产 9,204 314 472 46 10,036 9,605 另类投资 85,085 4,737 7,394 67 97,283 91,437 ETF 小计 3,855,774 97,409 217,054 18,098 4,188,335 4,031,352 机构:主动:股票 208,177 3,743 8,173 5,268 225,361 216,753 固定收益 823,716 3,504 36,659 9,506 873,385 852,571 多种资产 761,194 18,866 42,870 11,045 833,975 793,568 另类投资 175,145 582 431 2,065 178,223 176,059 活跃小计 1,968,232 26,695 88,133 27,884 2,110,944 2,038,951 指数:股票 2,298,263 20,619 109,142 44,504 2,472,528 2,387,641 固定收益 747,319 8,708 12,778 38,083 806,888 778,392 多种资产 3,295 (62) 130 63 3,426 3,348 另类投资 2,644 (59) 11 57 2,653 2,603 指数小计 3,051,521 29,206 122,061 82,707 3,285,495 3,171,984 机构小计 5,019,753 55,901 210,194 110,591 5,396,439 5,210,935 长期 9,867,679 160,173 461,227 136,896 10,625,975 10,258,995 现金管理 778,042 61,007 3,092 7,246 849,387 811,969 总计 $ 10,645,721 $ 221,180 $ 464,319 $ 144,142 $ 11,475,362 $ 11,070,964 本季度各部分按投资风格和产品类型变化(长期)

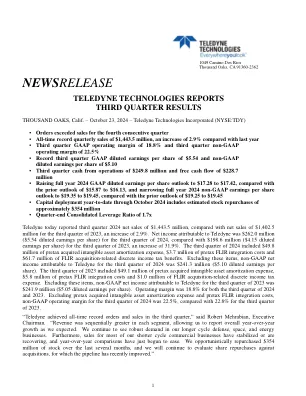

TELEDYNE TECHNOLOGIES 公布第四季度业绩

Teledyne 今天公布 2023 年第四季度净销售额为 14.25 亿美元,而 2022 年第四季度净销售额为 14.182 亿美元,增长 0.5%。2023 年第四季度归属于 Teledyne 的净收入为 3.231 亿美元(每股摊薄收益 6.75 美元),而 2022 年第四季度为 2.264 亿美元(每股摊薄收益 4.74 美元),增长 42.7%。2023 年第四季度包括 4860 万美元的税前收购无形资产摊销费用、300 万美元的税前 FLIR 整合成本和 1.022 亿美元的收购相关单独所得税收益。不包括这些项目,2023 年第四季度归属于 Teledyne 的非 GAAP 净收入为 2.605 亿美元(每股摊薄收益 5.44 美元)。 2022 年第四季度包括 4790 万美元的税前收购无形资产摊销费用、400 万美元的税前收入(与有利解决某些税前 FLIR 整合成本有关)以及 2410 万美元的收购相关单独所得税费用收益。不包括这些项目,2022 年第四季度归属于 Teledyne 的非 GAAP 净收入为 2.361 亿美元(每股摊薄收益 4.94 美元)。2023 年第四季度的营业利润率为 19.1%,而 2022 年第四季度为 19.3%。不包括上述非 GAAP 项目,2023 年第四季度的非 GAAP 营业利润率为 22.7%,而 2022 年第四季度为 22.4%。

2024 年第三季度 - Teledyne 收益报告.pdf

约 3.54 亿美元 • 季末综合杠杆率为 1.7 倍 Teledyne 今天公布 2024 年第三季度净销售额为 14.435 亿美元,而 2023 年第三季度的净销售额为 14.025 亿美元,增长 2.9%。2024 年第三季度归属于 Teledyne 的净收入为 2.62 亿美元(每股摊薄收益 5.54 美元),而 2023 年第三季度为 1.986 亿美元(每股摊薄收益 4.15 美元),增长 31.9%。2024 年第三季度包括 4980 万美元的税前收购无形资产摊销费用、370 万美元的税前 FLIR 整合成本和 6170 万美元的 FLIR 收购相关的单独所得税收益。除上述项目外,2024 年第三季度归属于 Teledyne 的非 GAAP 净收入为 2.413 亿美元(每股摊薄收益 5.10 美元)。2023 年第三季度包括 4910 万美元的税前收购无形资产摊销费用、580 万美元的税前 FLIR 整合成本和 100 万美元的 FLIR 收购相关单独所得税费用。除上述项目外,2023 年第三季度归属于 Teledyne 的非 GAAP 净收入为 2.419 亿美元(每股摊薄收益 5.05 美元)。2024 年和 2023 年第三季度的营业利润率均为 18.8%。除上述税前收购无形资产摊销费用和税前 FLIR 整合成本外,2024 年第三季度的非 GAAP 营业利润率为 22.5%,而 2023 年第三季度为 22.8%。

CGI 公布 2024 财年第一季度业绩

1 固定汇率收入增长、不包括特定项目的摊薄每股收益、调整后的息税前利润、调整后的息税前利润率、不包括特定项目的净收益、不包括特定项目的净收益率和不包括特定项目的摊薄每股收益均为非 GAAP 财务指标或比率。所得税前利润率、净收益率、经营活动现金占收入的百分比、订单、订单出货比和积压订单是关键绩效指标。有关更多信息,包括与最接近的国际财务报告准则 (IFRS) 指标的定量对账(如适用),请参阅本新闻稿的“非 GAAP 和其他关键绩效指标”部分。这些不是 IFRS 下的标准化财务指标,可能无法与其他公司披露的类似财务指标进行比较。 2 2024 财年第一季度的具体项目包括:170 万美元的收购相关和整合成本以及 3570 万美元的成本优化计划,均为税后;2023 财年第一季度的具体项目包括:1580 万美元的收购相关和整合成本,税后。

联邦快递 2018 年年度报告

(1)2018 年业绩包括 TNT Express 整合费用和重组费用 4.77 亿美元(税后 3.72 亿美元,或每股摊薄收益 1.36 美元);税收优惠 21 亿美元(每股摊薄收益 7.71 美元),其中包括与《减税与就业法案》相关的 16 亿美元优惠,具体如下:因降低税率而重新计量美国净递延所得税负债的临时优惠 11.5 亿美元(每股摊薄收益 4.22 美元);第三季度增量养老金缴款的优惠 2.04 亿美元(每股摊薄收益 0.75 美元),可按 35% 的税率抵扣上一年的税款;以及因 2018 年收益逐步实施降低税率而产生的约 2.65 亿美元(每股摊薄收益 0.97 美元)。2018 年剩余的税收优惠包括作为 FedEx Express 和 TNT Express 持续整合的一部分,公司结构交易带来的 2.55 亿美元净收益(每股 0.94 美元)以及与从海外业务向美国分配相关的 2.25 亿美元外国税收抵免收益(每股 0.83 美元)。此外,2018 年业绩包括与 FedEx 供应链相关的 3.8 亿美元(税后 3.79 亿美元,或每股 1.39 美元)商誉和其他资产减值费用,以及与 FedEx 贸易网络的某些未决美国海关和边境保护局 (CBP) 事项相关的 800 万美元(税后 600 万美元,或每股 0.02 美元)法律费用。(2) 业绩包括 2018 年按市值计息的退休计划调整收益 1000 万美元(税后 900 万美元,或稀释后每股 0.03 美元),以及 2017 年按市值计息的退休计划调整收益 2400 万美元(税后 600 万美元,或稀释后每股 0.02 美元)。(3) 2017 年业绩包括 TNT Express 整合费用和重组费用 3.27 亿美元(税后 2.45 亿美元,或稀释后每股 0.91 美元);与联邦快递贸易网络的某些未决 CBP 事项相关的法律储备费用 3900 万美元(税后 2400 万美元,或稀释后每股 0.09 美元);以及与联邦快递地面独立承包商诉讼事项相关的和解和某些预期损失 2200 万美元(税后 1300 万美元,或稀释后每股 0.05 美元)。

新闻发布

• 本季度归属于 TransUnion 的净收入为 600 万美元,而 2022 年第四季度为 4600 万美元。每股摊薄收益为 0.03 美元,而 2022 年第四季度为 0.24 美元。归属于 TransUnion 的净收入利润率为 1%,而 2022 年第四季度为 5%。我们 2023 年第四季度归属于 TransUnion 的净收入、每股摊薄收益和归属于 TransUnion 的净收入利润率包括与我们的转型计划相关的费用,如下所述。 • 本季度调整后净收入为 1.56 亿美元,而 2022 年第四季度为 1.52 亿美元。本季度调整后每股摊薄收益为 0.80 美元,而 2022 年第四季度为 0.78 美元。• 本季度调整后 EBITDA 为 3.26 亿美元,与 2022 年第四季度相比增长 1%(按固定汇率计算为 1%)。调整后的 EBITDA 利润率为 34%,而 2022 年第四季度为 36%。