XiaoMi-AI文件搜索系统

World File Search System季度报告供应链管理

执行董事金融服务的报告1。本报告的目的是根据供应链政策的第6(1)和第6(2)条的报告,据理事会向理事会宣布第三季度至2023年3月第三季度的供应链管理政策。2。背景2.1理事会必须对实施供应链管理政策进行监督。2.2为了对执行链管理政策的供应链管理政策,目的是对会计官员的监督。 3。 报告:截至2023年3月31日的第三季度的供应链管理政策实施的季度报告包括以下内容。 3.1符合性和与本季度供应链管理政策有关的进度。 3.2鉴于上述,附件是以下附件:3.2.1未在报告期间至2023年1月至3月的报告期间发生的第36条偏差。。2.2为了对执行链管理政策的供应链管理政策,目的是对会计官员的监督。3。报告:截至2023年3月31日的第三季度的供应链管理政策实施的季度报告包括以下内容。3.1符合性和与本季度供应链管理政策有关的进度。3.2鉴于上述,附件是以下附件:3.2.1未在报告期间至2023年1月至3月的报告期间发生的第36条偏差。

Gresham House 能源存储基金有限公司

ƒ 资产净值已增至 5.77 亿英镑,或每股 131.89 便士,本季度上涨 15.03 便士或 12.9% ƒ 从 2018 年 11 月 IPO 到 2022 年 3 月底,该基金的股价总回报率为 64.1%,而富时全股指数为 22.0%,资产净值总回报率为 58.8% ƒ 资产净值的增加主要反映了收入假设的提升、通货膨胀、在建项目的重新评估以及最近的容量市场(“CM”)合同授予 ƒ 本季度股息仍完全覆盖 ƒ 管理人预计其 2022 年 6 月 30 日的资产净值将处于 2022 年 4 月 6 日宣布的每股 140-145 便士指导范围的上限 ƒ 由于电力市场仍然动荡,投资组合的项目继续产生高于管理人预算的收入和 EBITDA,这创造了积极的背景对于 BESS ƒ 截至 2022 年 3 月 31 日,由于预测中包含了新的 CM 合同,整个投资组合的混合 WADR 降至 10.7% ƒ 使用的底层折现率没有变化,CM 合同收入为 5.0%,所有其他收入为 10.85%。3 对于在建项目,每个利率均加收 50 个基点的溢价 ƒ 自 2021 年第三季度以来,由 GRID 全额资助和拥有的 250MW 项目的估值已高于成本,即 Enderby、West Didsbury、Penwortham 和现在的 Melksham。这使得目前正在建设的 165MW 项目(Arbroath、Coupar Angus、Stairfoot 和 Grendon)需要重新估值,并且一旦投入运营,折现率将降低 50 个基点。预计该基金还将受益于现有管道(定义和阐述于最近发布的通函中,可在此处查阅)的向上重估,但目前尚未获得资金。ƒ 关于资产净值变化的评论:在本季度,每股资产净值最重要的变化包括:

部队支援中队服务 - MacDill FSS

社区服务 主基地游泳池 - 本季度关闭 家庭营地码头 - 半天或全天 船只/设备租赁、小吃和饮料 船只/房车登记 + 湿滑道 高尔夫球场 艺术与手工艺中心 保龄球信息、门票和旅行 DIY 汽车爱好商店 DIY 木材商店 飞碟射击场 射箭 - 仅限预订 洗车/转售停车场

HCl Technologies(HCLTEC)

•收入绩效:HCLTECH报告的收入为3,364亿美元,下跌1.9%QOQ和上升5.1%同比(以CC期限下降1.6%QOQ&UP UP 5.6%同比)。按卢比术语报告的收入为28,057卢比,QOQ下降了1.6%,同比增长6.7%。服务业务依次下跌1.9%,但由于较大的交易外包影响,CC术语的同比增长了5.8%。在本季度,增长是由软件细分市场依次增长0.4%,同比增长了3.5%,年度经常性收入为1.01亿美元。IT服务和ER&D业务报告分别以CC期限下降了1.5%和3.5%。•州街剥离的影响:该公司报告了本季度的其他收入为118亿美元(第1季度FY24 $ 39亿美元),这是由于HCL Technologies的升级全资子公司HCL Investments UK剥夺了与State Street的JV持有的全49%的股份。预计将对总体收入产生80个基点的影响,并对第二季度的服务收入产生90-bps的影响。在本季度将70万美元公认为其他收入,剩余的170亿美元的考虑将在下一季度进行。•边际表现:在边缘方面,EBIT利润率为17.1%,下降了50 bps QOQ,由于第1季度的逆风而导致该公司的季节性软季度,〜51 bps左右,QOQ降低了3.5%的3.5%(以CC为CC的eR&d在服务范围内)的效果降低了,这在整体上会影响降低,从而降低了范围的效果,而在元素中却影响了范围,从而产生了范围,从而产生了范围的影响。业务和10BPS积极的交换益处。该公司的PAT利润率为15.2%,增长了120个BPS QOQ/180 bps yoy。•地理表现:以QOQ为基础的地理位置以美国的术语(占混合量的66%)和欧洲(27.9%的混合物)下降了0.7%和5.3%,而行(Mix的6.1%)报告增长了1.4%。•细分绩效:以QOQ为单位的细分市场,增长由TMPE领导 - 由Verizon Deal(占混合量的12.2%),技术与服务(占Mix的13%),公共服务(9.1%),混合量的9.1%(9.1%)和零售和CPG(9.4%的混合)(9.4%的混合物),3.7%,1.3%,1.3%,1.4%,1.4%,1.4%,1.4%(1.4%,1.4%,1.4%)(占(1.4%,1.4%)(综合)。 (混合物的21%)和寿命(Mix的15.9%)分别下降了6.7%,4.6%和4.3%。- bfsi段:本季度受到了很大的影响

DIO 住宿客户满意度追踪调查 2021/22 年第四季度

1.22 不到五分之二 (39%) 的客户对 DIO SD Accommodation 听取他们的意见并采取行动感到满意,而同样比例 (38%) 的客户表示不满意。本季度,客户对 DIO SD Accommodation 听取他们的意见并采取行动的满意度比 21/22 年第三季度 (37%) 高出 2 个百分点,与 12 个月的滚动平均值 (39%) 相同。

2023 年 2 月 - 经济更新

– 2022 年第三季度实际 GDP 年度增长回升主要得益于旅游业的强劲表现及其对相关行业的积极贡献。在这方面,经济的其他部门也出现了显著增长,例如运输和通讯、批发和零售贸易以及人类健康和社会工作活动。相比之下,本季度建筑和公共行政部门的贡献为负。年度 GDP 增长预测

第三季度 - 2022 年 - Telenor 集团

北欧移动收入趋势改善 我们看到北欧地区移动服务收入呈现积极趋势,第三季度增长了 4%。对于集团而言,高能源价格(尤其是挪威、丹麦和巴基斯坦的高能源价格)继续成为不利因素。然而,本季度的负面影响被巴基斯坦 SIM 税拨备逆转所抵消,导致 EBITDA 增长 2.5%。自由现金流为 50 亿挪威克朗,这意味着今年迄今为止的现金产生量为 100 亿挪威克朗。9 月,Telenor 举办了资本市场日,介绍了未来三年的战略和目标。集团的运营和价值创造将集中在四个业务领域:Telenor Nordics、Telenor Asia、Telenor Infrastructure 和 Telenor Amp。该公司出售了新成立的挪威光纤基础设施公司 30% 的股份,预计将于 2023 年初完成,这证实了该公司对这一战略的执行。在北欧,增值服务的增长促进了移动收入的增长。在数字风险急剧增加的环境中,我们看到客户对安全连接的需求持续增加。数据使用量的增加是 Grameenphone 本季度服务收入增长 7% 的主要驱动力,这也转化为稳健的 EBITDA 增长。在马来西亚,Digi 和 Celcom 的合并计划已获得证券委员会的批准,预计将在公司股东大会批准后在年底前完成。– Sigve Brekke,总裁兼首席执行官 Telenor Group 关键人物关于今年的前景,我们维持服务收入低个位数增长的预期。尽管我们看到能源价格大幅上涨对 EBITDA 造成压力,但本季度巴基斯坦的一次性积极影响支持将有机 EBITDA 的前景维持在去年的水平左右。预计资本支出与销售额之比将在之前指出的 16-17% 范围内。

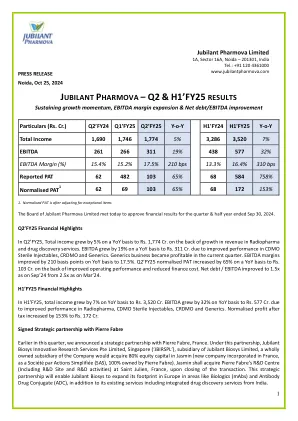

新闻稿

Jubilant Pharmova Limited董事会今天开会,批准了截至2024年9月30日的季度和半年的财务业绩。Q2'fy25 Q2'FY25的财务重点,总收入增长了5%,基于Rs。 1,774 Cr。 放射性药物和药物发现服务的收入增长的背后。 ebitda的基础增长了19%,达到卢比。 311 Cr。 由于CDMO无菌注射剂,CRDMO和仿制药的性能提高。 仿制药业务在本季度变得有利可图。 EBITDA利润率以同比的基础提高了210个基点,至17.5%。 Q2'FY25将PAT归一化的PAT增长了65%,为Rs。 103 Cr。 在改善运营绩效和降低融资成本的背面。 净债务 / EBITDA从2.5倍到3月24日,净债务 / EBITDA提高到1.5倍。 H1'FY25 H1'FY25中的金融亮点,总收入增长了7%,为卢比。 3,520 Cr。 EBITDA的基础增长了32%,达到卢比。 577 Cr。 由于放射性药物,CDMO无菌注射剂,CRDMO和仿制药的性能提高。 税后的归一化利润增加了153%,达到卢比。 172 Cr。 在本季度早些时候与Pierre Fabre签署了战略合作伙伴关系,我们宣布与法国Pierre Fabre建立战略合作伙伴关系。 Jasmin应在交易结束后,在法国圣朱利安(Saint Julien)收购Pierre Fabre的研发中心(包括研发站点和研发活动)。Q2'fy25 Q2'FY25的财务重点,总收入增长了5%,基于Rs。1,774 Cr。 放射性药物和药物发现服务的收入增长的背后。 ebitda的基础增长了19%,达到卢比。 311 Cr。 由于CDMO无菌注射剂,CRDMO和仿制药的性能提高。 仿制药业务在本季度变得有利可图。 EBITDA利润率以同比的基础提高了210个基点,至17.5%。 Q2'FY25将PAT归一化的PAT增长了65%,为Rs。 103 Cr。 在改善运营绩效和降低融资成本的背面。 净债务 / EBITDA从2.5倍到3月24日,净债务 / EBITDA提高到1.5倍。 H1'FY25 H1'FY25中的金融亮点,总收入增长了7%,为卢比。 3,520 Cr。 EBITDA的基础增长了32%,达到卢比。 577 Cr。 由于放射性药物,CDMO无菌注射剂,CRDMO和仿制药的性能提高。 税后的归一化利润增加了153%,达到卢比。 172 Cr。 在本季度早些时候与Pierre Fabre签署了战略合作伙伴关系,我们宣布与法国Pierre Fabre建立战略合作伙伴关系。 Jasmin应在交易结束后,在法国圣朱利安(Saint Julien)收购Pierre Fabre的研发中心(包括研发站点和研发活动)。1,774 Cr。放射性药物和药物发现服务的收入增长的背后。ebitda的基础增长了19%,达到卢比。311 Cr。 由于CDMO无菌注射剂,CRDMO和仿制药的性能提高。 仿制药业务在本季度变得有利可图。 EBITDA利润率以同比的基础提高了210个基点,至17.5%。 Q2'FY25将PAT归一化的PAT增长了65%,为Rs。 103 Cr。 在改善运营绩效和降低融资成本的背面。 净债务 / EBITDA从2.5倍到3月24日,净债务 / EBITDA提高到1.5倍。 H1'FY25 H1'FY25中的金融亮点,总收入增长了7%,为卢比。 3,520 Cr。 EBITDA的基础增长了32%,达到卢比。 577 Cr。 由于放射性药物,CDMO无菌注射剂,CRDMO和仿制药的性能提高。 税后的归一化利润增加了153%,达到卢比。 172 Cr。 在本季度早些时候与Pierre Fabre签署了战略合作伙伴关系,我们宣布与法国Pierre Fabre建立战略合作伙伴关系。 Jasmin应在交易结束后,在法国圣朱利安(Saint Julien)收购Pierre Fabre的研发中心(包括研发站点和研发活动)。311 Cr。由于CDMO无菌注射剂,CRDMO和仿制药的性能提高。仿制药业务在本季度变得有利可图。EBITDA利润率以同比的基础提高了210个基点,至17.5%。Q2'FY25将PAT归一化的PAT增长了65%,为Rs。103 Cr。 在改善运营绩效和降低融资成本的背面。 净债务 / EBITDA从2.5倍到3月24日,净债务 / EBITDA提高到1.5倍。 H1'FY25 H1'FY25中的金融亮点,总收入增长了7%,为卢比。 3,520 Cr。 EBITDA的基础增长了32%,达到卢比。 577 Cr。 由于放射性药物,CDMO无菌注射剂,CRDMO和仿制药的性能提高。 税后的归一化利润增加了153%,达到卢比。 172 Cr。 在本季度早些时候与Pierre Fabre签署了战略合作伙伴关系,我们宣布与法国Pierre Fabre建立战略合作伙伴关系。 Jasmin应在交易结束后,在法国圣朱利安(Saint Julien)收购Pierre Fabre的研发中心(包括研发站点和研发活动)。103 Cr。在改善运营绩效和降低融资成本的背面。净债务 / EBITDA从2.5倍到3月24日,净债务 / EBITDA提高到1.5倍。H1'FY25 H1'FY25中的金融亮点,总收入增长了7%,为卢比。 3,520 Cr。 EBITDA的基础增长了32%,达到卢比。 577 Cr。 由于放射性药物,CDMO无菌注射剂,CRDMO和仿制药的性能提高。 税后的归一化利润增加了153%,达到卢比。 172 Cr。 在本季度早些时候与Pierre Fabre签署了战略合作伙伴关系,我们宣布与法国Pierre Fabre建立战略合作伙伴关系。 Jasmin应在交易结束后,在法国圣朱利安(Saint Julien)收购Pierre Fabre的研发中心(包括研发站点和研发活动)。H1'FY25 H1'FY25中的金融亮点,总收入增长了7%,为卢比。3,520 Cr。 EBITDA的基础增长了32%,达到卢比。 577 Cr。 由于放射性药物,CDMO无菌注射剂,CRDMO和仿制药的性能提高。 税后的归一化利润增加了153%,达到卢比。 172 Cr。 在本季度早些时候与Pierre Fabre签署了战略合作伙伴关系,我们宣布与法国Pierre Fabre建立战略合作伙伴关系。 Jasmin应在交易结束后,在法国圣朱利安(Saint Julien)收购Pierre Fabre的研发中心(包括研发站点和研发活动)。3,520 Cr。EBITDA的基础增长了32%,达到卢比。577 Cr。 由于放射性药物,CDMO无菌注射剂,CRDMO和仿制药的性能提高。 税后的归一化利润增加了153%,达到卢比。 172 Cr。 在本季度早些时候与Pierre Fabre签署了战略合作伙伴关系,我们宣布与法国Pierre Fabre建立战略合作伙伴关系。 Jasmin应在交易结束后,在法国圣朱利安(Saint Julien)收购Pierre Fabre的研发中心(包括研发站点和研发活动)。577 Cr。由于放射性药物,CDMO无菌注射剂,CRDMO和仿制药的性能提高。税后的归一化利润增加了153%,达到卢比。172 Cr。 在本季度早些时候与Pierre Fabre签署了战略合作伙伴关系,我们宣布与法国Pierre Fabre建立战略合作伙伴关系。 Jasmin应在交易结束后,在法国圣朱利安(Saint Julien)收购Pierre Fabre的研发中心(包括研发站点和研发活动)。172 Cr。在本季度早些时候与Pierre Fabre签署了战略合作伙伴关系,我们宣布与法国Pierre Fabre建立战略合作伙伴关系。Jasmin应在交易结束后,在法国圣朱利安(Saint Julien)收购Pierre Fabre的研发中心(包括研发站点和研发活动)。在这种合作伙伴关系下,新加坡的Jubilant Biosys创新研究服务有限公司(“ Jbirspl”),Jubilant Biosys Limited的子公司,该公司的全资子公司Jasmin(新公司Incorping in France in Inciping in CronceieTeyte Pareifie parre perre perre perre perre perre perre perre perre perre),该公司的全资子公司将获得80%的股票资本(新公司)。这种战略合作伙伴关系将使欢欣鼓舞的Biosys能够在诸如生物制剂(MAB)和抗体药物共轭(ADC)等领域扩大其在欧洲的足迹,此外还有其现有服务包括印度的综合药物发现服务。

2024 年 12 月

在本季度以及在 2024 年年度股东大会上获得股东批准后,公司采取了多项举措来优化公司的资本结构。首先,进行了 1:10 合并。其次,一系列董事和高管绩效权利和/或期权进行了重组,与合并一致,详情载于 2024 年年度股东大会通知。因此,截至年末及本报告日期,公司的资本结构如下: