XiaoMi-AI文件搜索系统

World File Search System分析观点,美国政府预算,2024 财年

7–1.未偿还联邦信贷计划的未来估计成本 ����������������������������������* 7–2.2021-2023 年直接贷款补贴率、预算权限和贷款水平 ���������������������* 7–3.2021-2023 年贷款担保补贴率、预算权限和贷款水平 ��������������* 7–4.联邦直接贷款和贷款担保摘要 ��������������������������������������������������* 7–5.1992-2021 年期间发放贷款的信贷补贴重新估计 ��������������������������* 7–6。政府支持贷款的票面价值 ������������������������������������������������������������������* 7–7。政府支持企业 (GSE) 的贷款和借款 ��������������������������������* 7–8。联邦政府的直接贷款交易 ����������������������������������������������������������* 7–9。联邦政府担保贷款交易 ������������������������������������������������* 7-10 至 7-16。问题资产救助计划 (TARP) ������������������������������������������������������������*

2021 年 11 月 26 日招股说明书

A. 包含警告的介绍 本招股说明书(“招股说明书”)涉及戴姆勒卡车控股股份公司(“公司”)于 2019 年 11 月 5 日举行的特别股东大会上通过的实物出资增加资本而发行的 50,000 股无票面价值的现有普通股(“auf den Namen lautende Stückaktien”)(“现有股份”)和 822,901,882 股无票面价值的新普通股(“auf den Namen lautende Stücktien”)在法兰克福证券交易所(“法兰克福证券交易所”)受监管市场(“Regulierter Markt”)的上市交易,同时在法兰克福证券交易所(“法兰克福证券交易所”)的受监管市场附加上市后义务的子市场(“主要标准”)上市(“上市交易”)。 2021 年发行的新股(“ 新股 ”,与现有股份合称为“ 股份 ”)。每股现有股份代表公司股本中每股无面值股份 1.00 欧元的名义股份,自 2021 年 3 月 25 日起享有全部股息权利(国际证券识别码(“ ISIN ”):DE000DTR0013)。每股新股代表公司股本中每股无面值股份 1.00 欧元的名义股份,自 2022 年 1 月 1 日起享有全部股息权利(ISIN:DE000DTR0CK8)。该公司的法人实体识别码 (LEI) 为 529900PW78JIYOUBSR24,其营业地址为 Fasanenweg 10, 70771 Leinfelden-Echterdingen,德意志联邦共和国 (德国) (电话 +49 711 8485 0;网站:www.daimlertruck.com)。新股将分三次增资发行,每次增资均根据《德国股份公司法》(Aktiengesetz) 以实物出资:

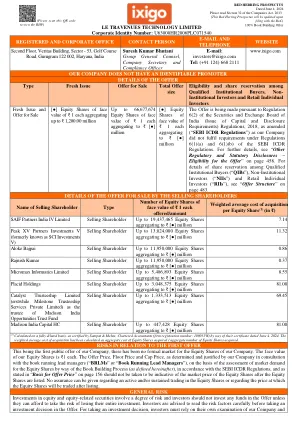

Le Travenues Technology Limited-RHP

与首次发行有关的风险 这是本公司的首次公开发行,本公司的普通股尚未形成正式市场。本公司的普通股票面价值为每股 ₹1。发行价、底价和上限价格由本公司在与账簿管理人(“BRLM”或“账簿管理人”)磋商后根据账簿构建流程(定义见下文)对普通股的市场需求评估确定并证明,符合 SEBI ICDR 规定,并如第 156 页“发行价依据”中所述,不应视为普通股上市后的市场价格的指示。我们无法保证普通股一定会活跃和/或持续交易,也无法保证上市后普通股的交易价格。

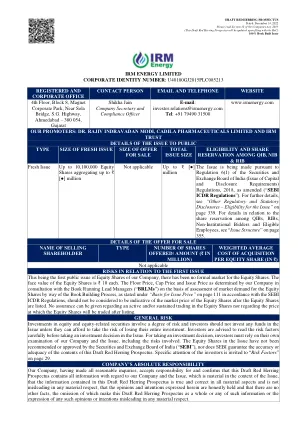

IRM 能源有限公司企业识别号码

每股普通股的加权平均收购成本(以 ₹ 计) 不适用 与首次发行相关的风险 这是我们公司首次公开发行普通股,目前尚无正式的普通股市场。普通股的票面价值为每股 ₹ 10。底价、上限价格和发行价是由我们公司在与账簿管理人 (BRLMs) 协商后确定的,基于通过账簿管理流程对普通股的市场需求评估,如第 111 页“发行价格基础”中所述,符合 SEBI ICDR 规定,但不应视为普通股上市后的市场价格的指示性价格。我们无法保证普通股是否会活跃和/或持续交易,也无法保证上市后普通股的交易价格。

20-f.pdf

其上登记的美国存托股票,每份代表 2 股普通股,票面价值每股 1.0769 英镑 NWG 纽约证券交易所 普通股,票面价值每股 1.0769 英镑* 纽约证券交易所 5.125% 次级二级债券,2024 年到期 NWG24 纽约证券交易所 3.754% 固定至固定重置利率次级二级债券,2029 年到期 NWG29A 纽约证券交易所 3.032% 固定至固定重置利率次级二级债券,2035 年到期 NWG35 纽约证券交易所 4.269% 固定利率/浮动利率高级债券,2025 年到期 NWG25 纽约证券交易所 1.642% 高级可赎回固定至固定重置利率债券,2027 年到期 NWG27 纽约证券交易所 5.847% 高级可赎回固定至固定重置利率债券,2027 年到期NWG27A 纽约证券交易所 5.516% 高级可赎回固定至固定重置利率票据,2028 年到期 NWG/28A 纽约证券交易所 5.808% 高级可赎回固定至固定重置利率票据,2029 年到期 NWG29B 纽约证券交易所 6.016% 高级可赎回固定至固定重置利率票据,2034 年到期 NWG34 纽约证券交易所 7.472% 可赎回固定至固定重置利率高级票据,2026 年到期 NWG26A 纽约证券交易所 3.073% 可赎回固定至固定重置利率高级票据,2028 年到期 NWG28 纽约证券交易所 4.892% 固定利率/浮动利率高级票据,2029 年到期 NWG29 纽约证券交易所 5.076% 固定利率/浮动利率高级票据,2030 年到期 NWG30 纽约证券交易所 4.445% 固定利率利率 / 浮动利率 2030 年到期高级债券 NWG30A 纽约证券交易所

招股说明书草案

本次发行依据印度证券交易委员会(资本发行和披露要求)条例 2018(经修订)第 229 (2) 条(“SEBI ICDR 条例”)进行。有关更多详细信息,请参阅第 242 页的“其他监管和法定披露 - 发行资格”。有关 QIB、NIB 和 RIB 之间的股份预留的详细信息,请参阅第 257 页的“发行结构”与首次发行相关的风险普通股的票面价值为每股 ₹10/-。本公司在与账簿管理人协商后,根据通过账簿管理程序对普通股的市场需求的评估确定的底价、上限价格和发行价(如第 106 页“发行价基础”中所述),不应被视为普通股上市后的市场价格的指标。本公司无法保证普通股的交易是否活跃和/或持续,也无法保证普通股上市后的交易价格。

君主测量师及工程顾问有限公司

此次发行构成新发行的普通股 与首次发行有关的风险 这是我们公司首次公开发行普通股,普通股尚无正式市场。普通股的票面价值为每股 ₹ 10/-。底价、上限价格和发行价将由我们公司根据通过账簿管理程序对我们普通股的市场需求评估与 BRLM 协商确定,如第 94 页“发行价格基础”中所述,或如果未另行披露价格区间,则将在投标/发行开始日期前至少两个工作日在两份发行量广泛的全国性日报(一份为英文,一份为印地语)和一份发行量广泛的马拉地语地方日报上刊登广告,但不应视为普通股上市后的市场价格的指示。我们无法保证普通股的交易是否活跃或持续,也无法保证普通股上市后的交易价格。

订阅优惠

• 按照公司 2022 年 8 月 23 日召开的年度股东大会决议实施的减资方案,从 5,650,000.00 欧元减资 2,825,000.00 欧元至 2,825,000.00 欧元,基于公司现有股份数,认购比例为 2:3。 2022年9月28日,本次减资实施已在公司工商登记簿上登记。目前股本为 2,825,000.00 欧元,分为 2,825,000 股记名股票。 • 证券减资实施尚未发生,因此,在证券减资实施前,各股东证券账户中持有的公司股票认购比例为4:3。 • 认购价格为每股新股 1.00 欧元,其中初始认购价格(部分支付股份)仅收取每股新股 0.30 欧元。 • 仅在全部付款且全球证书已存入 Clearstream Banking AG 并获准在证券交易所交易后,新股才会被证券化。在此之前,新股将专门记录在公司单独的股东登记册中。 • 认购期为 2022 年 10 月 5 日 00:00 至 10 月 19 日 24:00 Altech Advanced Materials AG(“公司”)年度股东大会于 2022 年 8 月 23 日决议通过发行最多 4,237,500 股新的注册无票面价值股份(“新股”),以现金出资增加公司股本最多至 4,237,500.00 欧元。

老国民银行

ACH:自动清算所 AOCI:累计其他综合收益(损失) AQR:资产质量评级 ASC:会计准则编纂 ASU:会计准则更新 ATM:自动柜员机 BBCC:商业银行信贷中心(小型企业) CECL:当前预期信用损失 CFPB:消费者金融保护局 普通股:老国家银行普通股,无票面价值 COVID-19:2019 冠状病毒病 DTI:债务收入比 FASB:财务会计准则委员会 FDIC:联邦存款保险公司 FHLB:联邦住房贷款银行 FHLBI:印第安纳波利斯联邦住房贷款银行 FHTC:联邦历史税收抵免 FICO:公平艾萨克公司 First Midwest:First Midwest Bancorp, Inc. GAAP:美国公认会计原则 GDP:国内生产总值 LGD:违约损失 LIBOR:伦敦银行同业拆借利率 LIHTC:低收入住房税收抵免 LTV:贷款价值比 N/A:不适用 N/M:无意义 纳斯达克:纳斯达克股票市场有限责任公司 NMTC:新市场税收抵免 NOW:可协商的撤回令 OCC:货币监理署 PCD:购买信贷恶化 PD:违约概率 PPP:薪资保护计划 可再生能源:太阳能项目投资税收抵免 SEC:美国证券交易委员会 TDR:问题债务重组 UMB:UMB 银行,na

老国家银行

ACH:自动清算所 AOCI:累计其他综合收益(损失) AQR:资产质量评级 ASC:会计准则编纂 ASU:会计准则更新 ATM:自动柜员机 BBCC:商业银行信贷中心(小型企业) CECL:当前预期信用损失 CFPB:消费者金融保护局 普通股:老国家银行普通股,无票面价值 COVID-19:2019冠状病毒病 DTI:债务收入比 FASB:财务会计准则委员会 FDIC:联邦存款保险公司 FHLB:联邦住房贷款银行 FHLBI:印第安纳波利斯联邦住房贷款银行 FHTC:联邦历史税收抵免 FICO:费尔艾萨克公司 First Midwest:First Midwest Bancorp,Inc. GAAP:美国公认会计原则 GDP:国内生产总值 LGD:违约损失 LIBOR:伦敦银行同业拆借利率 LIHTC:低收入住房税收抵免 LTV:贷款价值比 N/A:不适用 N/M:无意义NASDAQ:纳斯达克股票市场有限责任公司 NMTC:新市场税收抵免 NOW:可协商的撤回令 OCC:货币监理署 PCD:购买信贷恶化 PD:违约概率 PPP:薪资保护计划 可再生能源:太阳能项目投资税收抵免 SEC:美国证券交易委员会 TDR:问题债务重组 UMB:UMB 银行,n.a.