XiaoMi-AI文件搜索系统

World File Search SystemAcuité评级与研究有限公司

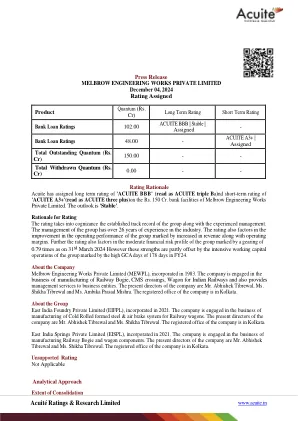

优势 良好的业绩记录和经验丰富的管理层 该集团成立于 1983 年,从事各种铁路设备业务,包括转向架、CMS 道口、印度铁路的货车,还为商业实体提供管理服务。 该集团目前由 3 个从事类似业务的实体组成,目前由相同的管理层管理。 多年来,该集团在该业务领域积累了丰富的经验,这也有助于他们不时获得新订单。 此外,该集团管理层在铁路行业生产、服务运营管理、供应链和营销管理方面拥有超过 26 年的经验。 管理层的经验也反映在集团业务规模的不断扩大上,这反映在 2024 财年的收入从 267.2 千万卢比增加到 488.22 千万卢比。 Acuite 相信,他们的经验将促进业务发展,并将继续使集团在未来受益。

健康计划质量评级 - NJ.gov

每个评级的健康计划都有 1 到 5 星的“总体”质量评级(5 星为最高),该评级考虑了医疗质量、会员体验以及健康计划服务和可负担性。以下是在州级交易所 Get Covered New Jersey 运营的运营商的质量评级信息。注意:2023 年计划年度的 UnitedHealthcare、Aetna CVS Health 和 WellCare of New Jersey 的评级信息不可用。

Acuité评级和研究有限公司

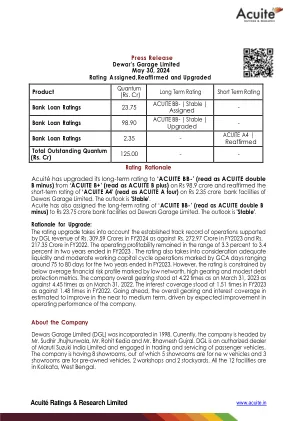

升级的理由:评级升级考虑了DGL收入Rs支持的既定运营记录。309.59千万财年,反对Rs。 272.97亿财年和Rs。 217.35亿美元在2022财年。 运营获利能力在2023财年截至两年内的3.3%至3.4%的范围内。 评级还考虑到足够的流动性和中等的营运资本周期操作,其标志性的GCA天数在2023财年的两年内约为75至80天。 但是,该评级受到低于平均水平的财务风险概况的限制,其标志性低,净设备高和适度的债务保护指标。 截至2023年3月31日,公司的整体齿轮为4.22倍,而截至2022年3月31日,则为4.45倍。 在2023财年,利息覆盖率为1.51倍,而2022财年为1.48次。 继续,由于公司的运营绩效提高,估计在接近中期改善的整体齿轮和利息覆盖范围。309.59千万财年,反对Rs。272.97亿财年和Rs。 217.35亿美元在2022财年。 运营获利能力在2023财年截至两年内的3.3%至3.4%的范围内。 评级还考虑到足够的流动性和中等的营运资本周期操作,其标志性的GCA天数在2023财年的两年内约为75至80天。 但是,该评级受到低于平均水平的财务风险概况的限制,其标志性低,净设备高和适度的债务保护指标。 截至2023年3月31日,公司的整体齿轮为4.22倍,而截至2022年3月31日,则为4.45倍。 在2023财年,利息覆盖率为1.51倍,而2022财年为1.48次。 继续,由于公司的运营绩效提高,估计在接近中期改善的整体齿轮和利息覆盖范围。272.97亿财年和Rs。217.35亿美元在2022财年。 运营获利能力在2023财年截至两年内的3.3%至3.4%的范围内。 评级还考虑到足够的流动性和中等的营运资本周期操作,其标志性的GCA天数在2023财年的两年内约为75至80天。 但是,该评级受到低于平均水平的财务风险概况的限制,其标志性低,净设备高和适度的债务保护指标。 截至2023年3月31日,公司的整体齿轮为4.22倍,而截至2022年3月31日,则为4.45倍。 在2023财年,利息覆盖率为1.51倍,而2022财年为1.48次。 继续,由于公司的运营绩效提高,估计在接近中期改善的整体齿轮和利息覆盖范围。217.35亿美元在2022财年。运营获利能力在2023财年截至两年内的3.3%至3.4%的范围内。评级还考虑到足够的流动性和中等的营运资本周期操作,其标志性的GCA天数在2023财年的两年内约为75至80天。但是,该评级受到低于平均水平的财务风险概况的限制,其标志性低,净设备高和适度的债务保护指标。截至2023年3月31日,公司的整体齿轮为4.22倍,而截至2022年3月31日,则为4.45倍。在2023财年,利息覆盖率为1.51倍,而2022财年为1.48次。继续,由于公司的运营绩效提高,估计在接近中期改善的整体齿轮和利息覆盖范围。

Acuité评级和研究有限公司

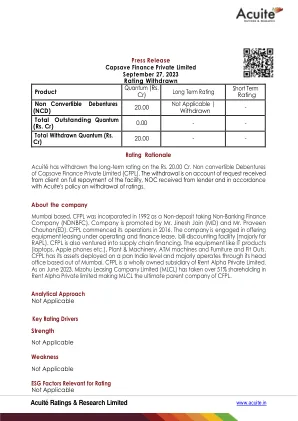

孟买,CFPL于1992年成立为非销售非银行财务公司(NDNBFC)。公司由Jinesh Jain先生(MD)和Praveen Chauhan先生(ed)促进。cfpl于2016年开始运营。该公司从事经营和财务租赁,账单折现设施(主要用于RAPL)的设备租赁。CFPL还冒险进入供应链融资。像IT产品一样的设备(笔记本电脑,苹果电话等)),植物和机械,ATM机器和家具以及适合外观。cfpl的资产部署在泛印度一级,主要通过其总部位于孟买的总部运营。cfpl是Rent Alpha Private Limited的全资子公司。截至2023年6月,Mizohu租赁公司有限公司(MLCL)已在Rent Alpha Private Limited中获得了超过51%的股权,使MLCL成为CFPL的最终母公司。

Acuité评级和研究有限公司

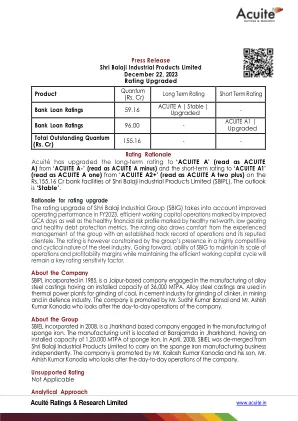

根据评级升级Shri Balaji工业集团(SBIG)的评级升级的理由考虑了2023财年的运营绩效,有效的营业资本运营,其标志性地改善了GCA天数,以及由健康的Net-Worth标记的健康财务风险概况,较低的Net-Worth,低调和健康的债务保护和保护债务保护量。该评级还通过既定的运营记录及其知名的客户来吸引经验丰富的团队管理层的舒适感。然而,该小组在钢铁行业的竞争激烈和周期性的性质中的存在受到限制。展望未来,SBIG保持其运营规模和盈利能力的规模,同时保持有效的营运资本周期将仍然是关键的评级敏感性因素。

Acuité评级和研究有限公司

免责声明:Acuité评级不构成对评级实体的审核,不应被视为旨在代替财务顾问或投资者对是否购买,出售或持有任何担保的独立评估的建议或意见。由Acuité分配的评级基于发行人提供的数据和信息,并从其他可靠来源获得。尽管已经采取了合理的护理来确保数据和信息是真实的,但尤其是Acuité没有任何代表或保修,在依赖信息的充分性,准确性或完整性方面表示或暗示。acuité对任何错误或遗漏概不负责,尤其是指出,由于使用评级而引起的任何直接,间接或结果损失对任何直接,间接或结果损失都没有任何责任。Acuité分配的评级受到监视过程,这可能会导致在情况下的评级进行修订。请访问我们的网站(www.acuite.in),以获取有关Acuité评级的任何乐器的最新信息。

建立 CWT 评级 - MyNavyHR

问:是否有人可以免于重新指定等级?如果我要退役怎么办?如果我要退休怎么办?答:所有现役和选定预备役 (SELRES) CTN 水手都将被重新指定为 CWT。等级的建立将于 2023 年 6 月 28 日生效。自此日期起,所有 CTN 职位和水手将有效更改为 CWT。问:这对我们的重新入伍奖金和倍数有何影响?答:目前 CTN 水手有权获得的所有等级特定奖励工资将在转换为 CWT 后颁发给水手。未来激励措施(例如SDAP、SRB 等)将在未来的更新中公布。问。作为现任 CTN,我需要做什么才能重新指定为 CWT?答。现任 CTN 水手需要完成的唯一操作是将他们的等级徽章更改为新的 CWT 等级徽章。水手有 12 个月的时间进行更改。问。CWT 入伍职业道路会有任何变化吗?答。CWT 入伍职业道路不会由海上/海岸流动定义。当前的 CTN 政策将继续。

Acuité评级与研究有限公司

免责声明:Acuité 评级不构成对受评实体的审计,不应被视为旨在替代财务顾问或投资者对是否购买、出售或持有任何证券的独立评估的建议或意见。Acuité 给出的评级基于发行人提供的数据和信息,并从其他可靠来源获得。尽管已采取合理措施确保数据和信息真实,但 Acuité 并未就所依赖信息的充分性、准确性或完整性做出任何明示或暗示的陈述或保证。Acuité 对任何错误或遗漏概不负责,并特别声明,对于因使用其评级而产生的任何直接、间接或后果性损失,它不承担任何财务责任。Acuité 给出的评级受到监督,这可能导致在情况需要时对评级进行修订。请访问我们的网站 (www.acuite.in),获取有关 Acuité 评级的任何工具的最新信息。请访问 https://www.acuite.in/faqs.htm 参阅有关信用评级的常见问题。

Acuité评级与研究有限公司

免责声明:Acuité 评级不构成对受评实体的审计,不应被视为旨在替代财务顾问或投资者对是否购买、出售或持有任何证券的独立评估的建议或意见。Acuité 给出的评级基于发行人提供的数据和信息,并从其他可靠来源获得。尽管已采取合理措施确保数据和信息真实,但 Acuité 并未就所依赖信息的充分性、准确性或完整性做出任何明示或暗示的陈述或保证。Acuité 对任何错误或遗漏概不负责,并特别声明,对于因使用其评级而产生的任何直接、间接或后果性损失,它不承担任何财务责任。Acuité 给出的评级受到监督,这可能导致在情况需要时对评级进行修订。请访问我们的网站 (www.acuite.in),获取有关 Acuité 评级的任何工具的最新信息。请访问 https://www.acuite.in/faqs.htm 参阅有关信用评级的常见问题。

Acuité评级与研究有限公司

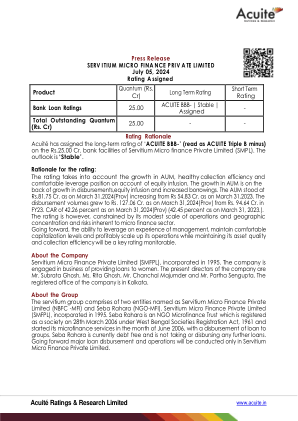

评级依据:评级考虑了 AUM 的增长、健康的收款效率以及股权注入带来的舒适杠杆率。AUM 的增长得益于支出增长、股权注入和借款增加。截至 2024 年 3 月 31 日(Prov),AUM 为 81.75 千万卢比,高于 2023 年 3 月 31 日的 54.83 千万卢比。截至 2024 年 3 月 31 日(Prov),支出额从 2023 财年的 94.64 千万卢比增至 127.06 千万卢比。截至 2024 年 3 月 31 日(Prov),资本充足率为 42.26%(截至 2023 年 3 月 31 日为 42.45%)。然而,该评级受到其适度的运营规模和地理集中度以及小额金融行业固有风险的制约。展望未来,利用管理经验、维持舒适的资本水平、在保持资产质量和收款效率的同时扩大经营规模的能力将成为可监控的关键评级。