XiaoMi-AI文件搜索系统

World File Search System全球经济中断对新加坡的影响...

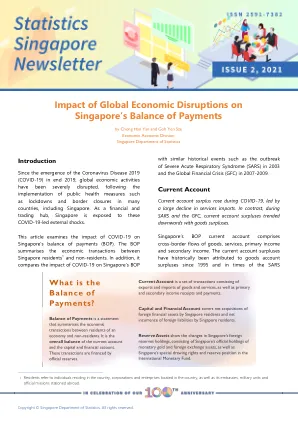

在全球油价影响下,在接下来的两个季度反弹之前,在接近前的19级水平。虽然货物盈余在2003年第二季度的SARS爆发高峰期降低了四分之一,但这种流行病的不利经济影响并不明显,从上一季度开始增加的商品的出口和进口商品的进口。由于商品出口增长了7.8%,而货物进口量下降了1.2%,货物盈余仍然高于上一年的高度。在2007年第4季度至2008年第3季度之间以美国为中心的次级抵押贷款危机中,货物盈余向下趋势,进口商品的进口速度比出口快。直到2008年下半年GFC加深后,随着跨境货物流动相对较高的下降,其影响才变得更加明显。从2008年4时至2009年第3季度,商品进口和进口同比签约的范围为5.4%至27.8%。相应地,货物盈余分别在2008年第4季度和2009年第1季度下降了41.7%和21.1%,然后在随后的季度反弹之前。

基金绩效报告Q2 30.06.2024.docx

根据马来西亚统计局的GDP提前估计,马来西亚的经济预计将在2Q24年第2季度增长5.8%(同比1q24:4.2%)。这可能使1H24的平均GDP增长率达到5.0%。经济绩效可能部分归因于本季度所有主要经济部门的基本效应和扩张的低基础效应。其他经济指标继续表现出稳定的绩效,自11月23日以来,5月24日的失业率保持在3.3%。消费者的需求还继续表现出积极的势头,批发和零售贸易在5月24日(4月24日:6.6%同比增长)增长了7.1%,这标志着自3月23日以来的增长最快的弹性就业市场。指示马来西亚经济方向的领先指数在5月24日的同比增长3.8%,标志着连续六个月的扩张。这种改进信号表明该国的经济有望在短期内持续增长。与此同时,马来西亚的通货膨胀率在6月24日的同比达到2.0%,但预计在2H24(2024F:2.0%-3.5%YOY)的急剧上升,鉴于最近措施的影响,例如柴油补贴合理化,修订服务税以及电力补贴的提升。在贸易活动上,马来西亚的出口量较小的24年6月(5月24日:7.1%)的出口量为1.7%,主要由较慢的电气和电子设备(E&E)出口降低。相比之下,进口速度增长的速度加快了17.8%(5月24日:13.4%),这是由制成品的进口驱动的。BNM在货币政策委员会(MPC)中将通宵政策利率(OPR)保持在3.0%的决定与货币政策立场保持一致,该立场仍然支持经济,并且与当前对通货膨胀和增长前景的评估一致。