XiaoMi-AI文件搜索系统

World File Search System运输与物流晴雨表| 2024年全年分析

随着年的发展,市场表现出不同的趋势,合同指数略有下降至127.1分,而现货指数上升至127.7分。消费者需求开始稳定现货利率,尽管零售销售较弱和工业生产下降。尽管成本压力持续存在,但增加的速度却减慢了。在夏季(第三季度)合同费率保持持平,比上一季度的现场率降低了4.4点。欧元区经历了制造业和就业的下降。尽管货运需求减少,但由于持续的成本增加,费率仍高于2021年的水平。监管变更,包括废除车辆返回规则,也影响了费用。注意到消费者情绪的略有改善,但是经济不确定性继续对货运率施加上升压力。

Sanlam Blue 生命阶段战略投资报告季度...

美国一季度通胀不及预期导致发达市场债券收益率上升,名义收益率和实际债券收益率均上升;因此,彭博资本全球综合债券指数以美元计价的收益率约为-2.1%,而以兰特计价的收益率则温和上涨1.4%。新兴市场债券表现优异,以美元计价的收益率为1.5%,以兰特计价的收益率明显高于后者,为5.1%,凸显出两种货币之间的显著表现差异;不过,名义收益率的涨幅快于实际收益率,美国五年期盈亏平衡通胀率从2.15%升至2.44%,十年期盈亏平衡通胀率从2.17%升至2.32%,凸显出名义收益率与通胀预期之间的差距正在扩大。

Cegelec - 2009 年活动报告 - Vinci

在法国,尽管合并基础发生了某些变化(将瑞士业务转移给 CEB,将运输中心转移给 GSS),但活跃的经济环境和良好的商业发展势头使 2006 年的有机增长率与上一季度相比仍达到约 5%。特别是在工业领域,CFB 近年来的销售下滑趋势得到了遏制。在基础设施领域,CFB 与 GSS 签订了运输合同,并与 CWB 签订了阿尔及利亚合同。医院和酒店继续在服务业中发挥重要作用。造船和国防也是 CFB 的重要业务领域。维护本身就是一项业务,Cegelec 在这方面拥有特定的专业知识,目前占 CFB 销售额的 25%。通过外部增长,CFB 在造纸行业的电力和机械维护方面吸收了新的专业知识。

政策 1 – 发电控制和性能 - NERC

4. 扰动控制绩效调整。在给定日历季度内未达到扰动控制标准的每个控制区域或储备共享组应在区域和/或 NERC 资源小组委员会评估后增加其日历季度的应急储备义务(偏移一个月)。[例如,对于一年的第一个日历季度,处罚适用于 5 月、6 月和 7 月。] 增加的金额应与上一季度的扰动控制标准不合规情况成正比。此调整不会在各个季度之间累加,并且是除最严重的单一应急之外所需的额外储备百分比。储备共享组可以选择一种分配方法来增加其储备共享组的应急储备,前提是此增加的金额已完全分配。 [请参阅“ 性能标准参考文件 ” C 节。]

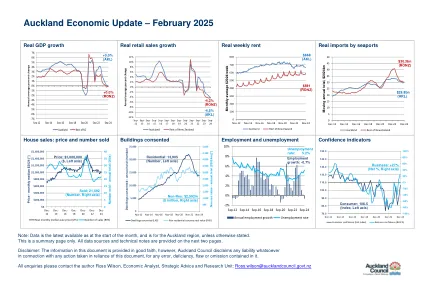

奥克兰经济更新 - 2024年12月

*真正的租金是通过使用季度消费者价格指数(CPI)将以前季度的美元转换为最新一季度的等效美元来计算的,以删除通货膨胀。注意:居住的大小和质量可能会随着时间而变化。租金是针对每月提供的新租赁债券,由商务部,创新和就业部,用于与私营部门房东的住房租赁(因此不包括州住房)。数据仅涵盖新的债券,因此将现有租赁排除在租金没有变化或已更改但没有对债券的修订中的较早时期中。它还排除了没有债券的新租赁。数据受到次要修订。资料来源:商业,创新和就业部,区域租赁价格(月度);统计局NZ,CPI(季度);奥克兰议会的计算。

细胞、基因和 RNA 治疗前景

目前有 3,633 种疗法正在研发中,其中 55% 为基因疗法,22% 为非转基因细胞疗法,23% 为 RNA 疗法,涵盖临床前至预注册阶段。在基因疗法研发管线和临床中,肿瘤学和罕见病仍然是最热门的开发领域。自 2021 年中期以来,处于 I 期的基因疗法数量首次增加,自上一季度以来增长了 4%。在细胞疗法研发管线中,COVID-19 并发症取代急性呼吸窘迫综合征成为最受关注的疾病。第二季度,信使 RNA、RNA 干扰和寡核苷酸疗法有所增加。与前三个季度类似,98% 的 CAR-T 细胞疗法正在针对癌症适应症进行开发。

年末报告1月至2024年12月

在上一季度,我们为我们的药物候选ACD856发表并提供了进一步的临床前数据,我们正在为阿尔茨海默氏病患者的II期临床研究做准备。临床前研究表明,ACD856可以改善学习和记忆功能。最新发现表明,ACD856也可能具有疾病调整和神经保护作用,这对于治疗阿尔茨海默氏症和其他神经退行性疾病具有重要价值。这些结果表明,使用ACD856,我们还可以靶向炎症过程,这是阿尔茨海默氏病等疾病进展的关键要素。这项研究于10月1日在世界领先的阿尔茨海默氏症会议CTAD(阿尔茨海默氏病临床试验)上提出,并导致我们加深了与Karolinska Institutet科学家的研究合作。

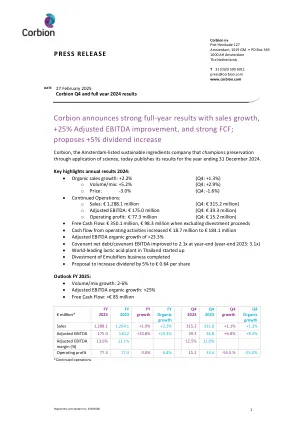

提出 +5%Div

首席执行官Olivier Rigaud在评论今天的业绩时说:“我很高兴分享,在2024年,Corbion成功实现了其升级的销售目标和调整后的EBITDA目标,同时显着超过了我们的自由现金流量目标。我们实现了有机销售增长和调整后的EBITDA和调整后的营业利润的两位数增加。我们的强劲量/混合性能,专注于运营效率,成功实施我们的重组计划以及我们的资本支配纪律导致自由现金流的显着增加。在我们的强劲绩效提高以及对未来的信心之后,我们提议将常规现金股息增加 +5%,至每股0.64欧元,以供股东年度股东大会批准。在功能成分和解决方案中,由于价格下降,销售量略有下降。我们在食品业务中实现了数量/混合的增长,包括我们的产品/市场邻接 - 即乳制品稳定剂,天然抗氧化剂,天然霉菌抑制剂和面团护发素。在健康和营养方面,我们继续看到数量/混合和价格的两位数增长,尤其是在为水产养殖和宠物食品最终市场服务的营养业务中。 我们专注于高利润产品并扩大产品组合对这一增长做出了重大贡献。 在营养业务驱动的全年中,经过调整后的EBITDA增长了 +84.1%。 在第四季度,正如预期的那样,我们看到了正数量/混合的增长,尽管在第三季度的强劲相分化效果下的水平低于上一季度。”在健康和营养方面,我们继续看到数量/混合和价格的两位数增长,尤其是在为水产养殖和宠物食品最终市场服务的营养业务中。我们专注于高利润产品并扩大产品组合对这一增长做出了重大贡献。在营养业务驱动的全年中,经过调整后的EBITDA增长了 +84.1%。在第四季度,正如预期的那样,我们看到了正数量/混合的增长,尽管在第三季度的强劲相分化效果下的水平低于上一季度。”

聪明背后的聪明人......

由于英镑兑美元走强,收入下降 1.1%,但按有机基础计算,收入增长 4.2% 至 8.507 亿英镑(2020 年:8.598 亿英镑)。尽管疫情导致生产力下降和供应链中断,导致部分销售额从上一季度下滑至 2022 年,芯片短缺对我们的声纳浮标业务部门影响尤为严重,但海事和情报与通信战略业务部门的有机收入增长均远高于其市场水平,分别增长 6.3% 和 5.5%。在关键检测与控制方面,军用航空航天的稳健销售、弹道识别市场的出色销售以及公务机的一些复苏在很大程度上抵消了疫情导致的商用航空航天持续疲软的影响,全年有机收入基本持平,为 2.14 亿英镑(2020 年:2.27 亿英镑)。

NESDC 经济报告

2022年第四季度泰国经济增长1.4%(同比增长),低于上一季度4.6%的增速。经季节性调整后,经济较第三季度下降1.5%(%QoQ sa)。支出方面:服务出口加速,私人消费和公共投资呈现良好扩张。公共投资恢复正增长;不过,商品出口和政府支出萎缩。生产方面:农业部门和建筑业恢复扩张。住宿和餐饮服务活动业、批发和零售贸易;机动车和摩托车修理业、运输和仓储业随着旅游业的复苏继续增长。不过,制造业有所下滑。2022年泰国经济增长2.6%,高于2021年的1.5%。增长主要得益于旅游业的复苏以及私人消费和投资国内需求的持续改善。总体通胀率为6.1%,经常账户赤字占GDP的3.4%。