XiaoMi-AI文件搜索系统

World File Search SystemParametric Custom Core® 美国大盘股

资料来源:截至 2024 年 12 月 31 日的 Parametric、Bloomberg 和 FactSet。以上信息是对本文所含综合指数全球投资业绩标准 (GIPS ® ) 报告的补充,是本材料的组成部分。仅供说明之用;不构成买卖任何证券的要约。综合数据基于所示期间内有资格纳入综合指数的所有付费全权委托账户的总资产。业绩反映了股息和其他收益的再投资。不到一年期间的业绩尚未年化。Parametric 计算和报告的业绩、成本基础、未实现损益和已实现损益可能与基于某些证券的不同会计程序、报告日期或估值方法的官方托管报表不同。过去的表现并不代表未来的结果。不可能直接投资指数;它们不受管理,不反映费用、税金和开支的扣除。

美国优质大盘股成长股

所表达的观点为 American Century Investments 管理层的观点,并不保证任何 American Century Investments 投资组合的未来表现。关于特定行业的声明代表个人观点,未就此类观点收取报酬。此信息仅供教育之用,不作为投资建议。此信息并非个性化推荐或受托人建议,不应作为投资、会计、法律或税务建议的依据。对特定证券的引用仅供说明之用,并非购买或出售证券的建议。提供的意见和估计构成我们的判断,并与其他投资组合数据一起,如有更改,恕不另行通知。Russell 1000® 指数衡量 Russell 3000® 指数(按总市值计算的 3,000 家最大的美国上市公司)中 1,000 家最大的公司的表现。Russell 1000® 增长指数衡量市净率较高和预测增长值较高的 Russell 1000® 公司的表现。指数由 Frank Russell Company 创建,并非可供购买的投资产品。除非另有说明,否则综合收益为投资管理费的总额。行业权重、投资组合特征和持股量是综合指数中代表性账户的权重。持股量截至所示日期为最新,可能会发生变化,并且可能无法反映投资组合的当前持股量。投资组合构建指南记录了运营政策,不一定是策略管理的投资限制。所呈现的材料来自被认为可靠的行业来源,但无法保证其准确性和完整性。所表达的意见是投资组合投资团队的意见,并不保证任何 American Century Investments ® 投资组合的未来表现。本文件中的任何内容均不应被视为提供投资建议。请注意,这仅供参考,并不考虑投资是否适合或适合特定投资者。为了遵守全球投资绩效标准 (GIPS ®

SGA 美国大盘股 - 策略回顾

第四季度,在强劲的经济实力和美元走强的推动下,美国股市跑赢国际市场。12 月,经合组织重申了其全球增长预测,预计 2025 年和 2026 年的年增长率均为 3.3%。美联储在本季度两次降息,表明其将改变限制性立场,但随着对 2025 年进一步降息的预期消退,市场波动性上升。唐纳德·特朗普在美国总统大选中获胜,通过扩大企业减税、放松管制和新关税等促增长政策带来了通胀再度上升的风险。这些政策与美国经济相吻合,美国经济已经超出早先的衰退预期,在强劲的消费支出和生产率增长的推动下,第三季度实际 GDP 增长率为 2.8%。相比之下,欧元区增长放缓,但随着政策利率正常化和欧洲央行优先考虑经济稳定,预计 2025 年将出现复苏。由于主要发达经济体的劳动力市场仍保持在健康水平、核心通胀率接近央行目标,前景依然乐观,从而增强了全球股市的上涨理由。

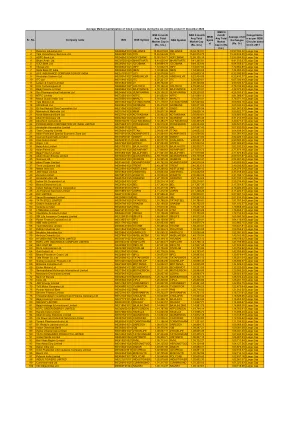

序号 公司名称 ISIN BSE 符号 ...

1 Reliance Industries Ltd INE002A01018 RELIANCE 18,89,875.63 RELIANCE 19,04,193.01 18,97,034.32 大型股 2 Tata Consultancy Services Ltd. INE467B01029 TCS 15,40,564.29 TCS 15,40,674.70 15,40,619.50 大型股 3 HDFC Bank Ltd. INE040A01034 HDFCBANK 13,00,704.71 HDFCBANK 12,99,105.19 12,99,904.95 大型股 4 Bharti Airtel Ltd. INE397D01024 BHARTIARTL 9,41,635.44 BHARTIARTL 9,41,395.81 9,41,515.63 大型股 5 ICICI Bank Ltd. INE090A01021 ICICIBANK 8,84,894.78 ICICIBANK 8,84,123.96 8,84,509.37 大型股 6 Infosys Ltd INE009A01021 INFY 7,72,632.73 INFY 7,72,677.04 7,72,654.89 大型股 7 State Bank Of India INE062A01020 SBIN 7,34,980.29 SBIN 7,34,990.69 7,34,985.49 大型股 8 LIFE INSURANCE CORPORATION OF INDIA INE0J1Y01017 LICI 6,32,578.58 LICI 6,32,603.18 6,32,590.88 大盘股 9 印度斯坦联合利华有限公司 INE030A01027 HINDUNILVR 6,22,432.65 HINDUNILVR 6,22,434.88 6,22,433.77 大盘股 10 ITC 有限公司 INE154A01025 ITC 6,07,221.37 ITC 6,06,839.61 6,07,030.49 大盘股 11 Larsen & Toubro 有限公司 INE018A01030 LT 4,99,732.08 LT 4,99,720.66 4,99,726.37 大盘股 12 HCL 科技有限公司INE860A01027 HCLTECH 4,78,162.44 HCLTECH 4,78,225.54 4,78,193.99 大盘股 13 Bajaj Finance Limited INE296A01024 BAJFINANCE 4,32,370.38 BAJFINANCE 4,32,370.01 4,32,370.20 大盘股 14 Sun Pharmaceutical Industries Ltd. INE044A01036 SUNPHARMA 4,28,158.20 SUNPHARMA 4,28,209.03 4,28,183.61 大盘股 15 NTPC Limited INE733E01010 NTPC 3,81,052.81 NTPC 3,81,080.13 3,81,066.47 大盘股 16 马鲁蒂铃木印度有限公司 INE585B01010 MARUTI 3,76,588.31 MARUTI 3,76,554.01 3,76,571.16 大盘股 17 塔塔汽车有限公司 INE155A01022 TATAMOTORS 3,71,178.67 TATAMOTORS 3,67,829.64 3,69,504.16 大盘股 18 AXIS Bank Ltd. INE238A01034 AXISBANK 3,65,416.65 AXISBANK 3,65,271.82 3,65,344.24 大盘股 19 石油天然气有限公司 INE213A01029 ONGC 3,61,957.10 ONGC 3,61,978.56 3,61,967.83 大盘股 20 Mahindra & Mahindra Ltd. INE101A01026 M&M 3,59,817.39 M&M 3,59,828.14 3,59,822.77 大盘股 21 Kotak Mahindra Bank Ltd. INE237A01028 KOTAKBANK 3,56,902.20 KOTAKBANK 3,56,869.61 3,56,885.90 大盘股 22 Adani Enterprises Ltd. INE423A01024 ADANIENT 3,31,934.10 ADANIENT 3,30,495.46 3,31,214.78 大盘股23 UltraTech Cement Ltd INE481G01011 ULTRACEMCO 3,30,484.75 ULTRACEMCO 3,30,469.26 3,30,477.01 大盘股 24 POWER GRID CORPORATION OF INDIA LIMITED INE752E01010 POWERGRID 3,09,519.30 POWERGRID 3,09,534.80 3,09,527.05 大盘股 25 Hindustan Aeronautics Limited INE066F01020 HAL 3,07,816.59 HAL 3,07,847.40 3,07,832.00 大盘股 26 Titan Company Limited INE280A01028 TITAN 3,04,623.99 TITAN 3,04,652.52 3,04,638.26 大盘股 27 阿达尼港口和特别经济区有限公司 INE742F01042 ADANIPORTS 3,01,064.91 ADANIPORTS 3,01,098.00 3,01,081.45 大盘股 28 Avenue Supermarts Limited INE192R01011 DMART 2,92,221.65 DMART 2,92,231.80 2,92,226.73 大盘股 29 印度煤炭有限公司 INE522F01014 COALINDIA 2,90,577.53 COALINDIA 2,90,593.18 2,90,585.36 大盘股 30 Wipro Ltd. INE075A01022 WIPRO 2,87,024.65 WIPRO 2,87,020.54 2,87,022.60 大盘股 31 Bajaj Auto Limited INE917I01010 BAJAJ-AUTO 2,82,533.75 BAJAJ-AUTO 2,82,532.71 2,82,533.23 大盘股 32 Asian Paints Ltd. INE021A01026 ASIANPAINT 2,77,869.63 ASIANPAINT 2,77,878.72 2,77,874.18 大盘股 33 Bajaj Finserv Limited INE918I01026 BAJAJFINSV 2,71,561.87 BAJAJFINSV 2,71,579.80 2,71,570.84 大盘股 34 Adani Green Energy Limited INE364U01010 ADANIGREEN 2,59,716.65 ADANIGREEN 2,59,739.09 2,59,727.87 大盘股 35 Siemens Ltd. INE003A01024 SIEMENS 2,54,985.45 SIEMENS 2,54,990.47 2,54,987.96 大盘股 36 Adani Power Limited INE814H01011 ADANIPOWER 2,40,792.83 ADANIPOWER 2,40,818.54 2,40,805.69 大盘股 37 Trent Ltd [Lakme Ltd] INE849A01020 TRENT 2,40,287.95 TRENT 2,40,303.70 2,40,295.82 大盘股 38 雀巢印度有限公司 INE239A01024 NESTLEIND 2,34,288.62 NESTLEIND 2,34,268.15 2,34,278.39 大盘股 39 JSW Steel Limited INE019A01038 JSWSTEEL 2,33,004.02 JSWSTEEL 2,33,032.55 2,33,018.28 大盘股 40 Zomato Limited INE758T01015 ZOMATO 2,33,530.25 ZOMATO 2,30,062.09 2,31,796.17 大盘股 41 印度斯坦锌业有限公司 INE267A01025 HINDZINC 2,27,136.05 HINDZINC 2,27,164.22 2,27,150.13 大盘股 42 印度石油公司有限公司 INE242A01010 IOC 2,25,214.14 IOC 2,25,214.81 2,25,214.48 大盘股 43 印度电子有限公司 INE263A01024 BEL 2,17,342.64 BEL 2,17,367.30 2,17,354.97 大盘股 44 印度铁路金融公司 INE053F01010 IRFC 2,16,217.39 IRFC 2,16,223.51 2,16,220.45 大盘股 45 Jio Financial Services Limited INE758E01017 JIOFIN 2,11,212.35 JIOFIN 2,11,228.26 2,11,220.31 大盘股 46 DLF LIMITED INE271C01023 DLF 2,07,986.40 DLF 2,08,009.07 2,07,997.74 大盘股 47 Varun Beverages Limited INE200M01039 VBL 2,02,675.49 VBL 2,00,953.20 2,01,814.35 大盘股 48 TATA STEEL LIMITED INE081A01020 TATASTEEL 1,91,788.28 TATASTEEL 1,91,786.81 1,91,787.54 大盘股 49 Grasim Industries Ltd INE047A01021 GRASIM 1,82,198.22 GRASIM 1,80,102.53 1,81,150.37 大盘股 50 Vedanta Limited INE205A01025 VEDL 1,79,819.36 VEDL 1,79,497.59 1,79,658.48 大盘股 51 LTIMindtree Limited INE214T01019 LTIM 1,76,651.32 LTIM 1,76,665.29 1,76,658.31 大盘股 52 InterGlobe Aviation Limited INE646L01027 INDIGO 1,72,156.28 INDIGO 1,72,150.20 1,72,153.24 大盘股 53 SBI Life Insurance Company Limited INE123W01016SBILIFE 1,65,589.47 SBILIFE 1,65,572.05 1,65,580.76 大盘股 54 Power Finance Corporation Ltd INE134E01011 PFC 1,64,109.08 PFC 1,64,129.91 1,64,119.49 大盘股 55 ABB India Limited INE117A01022 ABB 1,63,853.56 ABB 1,63,870.74 1,63,862.15 大盘股 56 科技Mahindra Limited INE669C01036 TECHM 1,59,465.54 TECHM 1,59,430.07 1,59,447.81 大盘股 57 Pidilite Industries Ltd. INE318A01026 PIDILITIND 1,59,349.74 PIDILITIND 1,59,360.08 1,59,354.91 大盘股 58 Hindalco Industries Ltd. INE038A01020 HINDALCO 1,52,085.32 HINDALCO 1,52,098.49 1,52,091.90 大盘股 59 Ambuja水泥有限公司INE079A01024 AMBUJACEM 1,49,148.87 AMBUJACEM 1,49,176.04 1,49,162.46 大盘股 60 HYUNDAI MOTOR INDIA LIMITED INE0V6F01027 HYUNDAI 1,48,144.10 HYUNDAI 1,48,173.13 1,48,158.62 大盘股 61 HDFC LIFE INSURANCE COMPANY LIMITED INE795G01014 HDFCLIFE 1,47,803.77 HDFCLIFE 1,47,796.14 1,47,799.96 大盘股 62 REC LIMITED INE020B01018 RECLTD 1,47,631.08 RECLTD 1,47,647.48 1,47,639.28 大盘股 63 Divi's Laboratories Ltd. INE361B01024 DIVISLAB 1,43,739.99 DIVISLAB 1,43,765.86 1,43,752.92 大盘股 64 Gail (India) Ltd. INE129A01019 GAIL 1,42,778.29 GAIL 1,42,793.47 1,42,785.88 大盘股 65 Bharat Petroleum Corpn. Ltd. INE029A01011 BPCL 1,39,872.97 BPCL 1,39,883.92 1,39,878.44 大盘股 66 Tata Power Co. Ltd INE245A01021 TATAPOWER 1,38,270.96 TATAPOWER 1,38,291.13 1,38,281.04 大盘股 67 Godrej Consumer Products Ltd. INE102D01028 GODREJCP 1,36,694.90 GODREJCP 1,36,698.45 1,36,696.67 大盘股 68 Britannia Industries Ltd. INE216A01030 BRITANNIA 1,34,822.21 BRITANNIA 1,34,835.85 1,34,829.03 大盘股 69 Eicher Motors Ltd. INE066A01021 EICHERMOT 1,32,222.63 EICHERMOT 1,32,221.55 1,32,222.09 大盘股 70 Samvardhana Motherson International Limited INE775A01035 MOTHERSON 1,29,011.49 MOTHERSON 1,28,989.06 1,29,000.28 大盘股 71 Macrotech Developers Limited INE670K01029 LODHA 1,28,957.80 LODHA 1,28,889.79 1,28,923.80 大盘股 72 Bank Of Baroda INE028A01039 BANKBARODA 1,28,722.39 BANKBARODA 1,28,722.10 1,28,722.24 大盘股 73 Cipla Ltd. INE059A01026 CIPLA 1,25,208.92 CIPLA 1,25,206.66 1,25,207.79 大盘股 74 JSW Energy Limited INE121E01018 JSWENERGY 1,22,647.85 JSWENERGY 1,22,661.65 1,22,654.75 大盘股 75 TVS Motor Company Ltd. INE494B01023 TVSMOTOR 1,22,469.03 TVSMOTOR 1,22,476.25 1,22,472.64 大盘股 76 旁遮普国家银行 INE160A01022 PNB 1,23,110.97 PNB 1,20,716.02 1,21,913.50 大型股 77 Shriram Finance Limited INE721A01013 SHRIRAMFIN 1,16,732.07 SHRIRAMFIN 1,16,731.15 1,16,731.61 大型股 78 Cholamandalam Investment and Finance Company Ltd INE121A01024 CHOLAFIN 1,16,543.87 CHOLAFIN 1,16,509.44 1,16,526.66 大型股 79 Bajaj Housing Finance Limited INE377Y01014 BAJAJHFL 1,16,266.18 BAJAJHFL 1,16,264.46 1,16,265.32 大盘股 80 SWIGGY LIMITED INE00H001014 SWIGGY 1,14,943.57 SWIGGY 1,14,947.77 1,14,945.67 大盘股 81 Bajaj Holdings & Investment Limited INE118A01012 BAJAJHLDNG 1,14,848.97 BAJAJHLDNG 1,14,881.79 1,14,865.38 大盘股 82 NTPC GREEN ENERGY LIMITED INE0ONG01011NTPCGREEN 1,14,787.68 NTPCGREEN 1,14,744.14 1,14,765.91 大盘股 83 Havells India Limited INE176B01034 HAVELLS 1,14,000.08 HAVELLS 1,13,996.73 1,13,998.40 大盘股 84 Adani Energy Solutions Limited INE931S01010 ADANIENSOL 1,13,824.52 ADANIENSOL 1,12,812.18 1,13,318.35 大盘股 85 CG Power and Industrial Solutions Limited INE067A01029 CGPOWER 1,12,536.41 CGPOWER 1,12,532.83 1,12,534.62 大盘股 86 Torrent Pharmaceuticals Ltd. INE685A01028 TORNTPHARM 1,11,196.84 TORNTPHARM 1,11,201.81 1,11,199.32 大盘股 87 Dr. Reddy's Laboratories Ltd. INE089A01031 DRREDDY 1,09,975.05 DRREDDY 1,09,964.75 1,09,969.90 大盘股 88 Indian Overseas Bank INE565A01014 IOB 1,09,375.96 IOB 1,09,387.21 1,09,381.58 大盘股 89 Zydus Lifesciences Limited INE010B01027 ZYDUSLIFE 1,08,037.11 ZYDUSLIFE 1,08,045.49 1,08,041.30 大盘股 90 TATA CONSUMER PRODUCTS LIMITED INE192A01025 TATACONSUM 1,07,234.89 TATACONSUM 1,07,255.72 1,07,245.30 大盘股 91 United Spirits Limited INE854D01024 UNITDSPR 1,06,908.71 UNITDSPR 1,06,907.15 1,06,907.93 大盘股 92 Rail Vikas Nigam Limited INE415G01027 RVNL 1,05,713.41 RVNL 1,05,722.27 1,05,717.84 大盘股 93 Hero MotoCorp Limited INE158A01026 HEROMOTOCO 1,04,125.63 HEROMOTOCO 1,04,129.48 1,04,127.56 大盘股94 Dabur India Ltd. INE016A01026 DABUR 1,03,877.88 DABUR 1,03,880.31 1,03,879.09 大型股 95 ICICI Prudential Life Insurance Company Limited INE726G01019 ICICIPRULI 1,02,939.62 ICICIPRULI 1,02,891.12 1,02,915.37 大型股 96 Bosch Ltd INE323A01026 BOSCHLTD 1,02,705.26 BOSCHLTD 1,02,722.99 1,02,714.12 大型股 97 Polycab India Limited INE455K01017 POLYCAB 1,02,645.89 POLYCAB 1,02,628.42 1,02,637.16 大盘股 98 INDUS TOWERS LIMITED INE121J01017 INDUSTOWER 1,02,519.83 INDUSTOWER 1,02,602.30 1,02,561.07 大盘股 99 Cummins India Ltd. INE298A01020 CUMMINSIND 1,01,317.83 CUMMINSIND 1,01,330.03 1,01,323.93 大盘股 100 Info Edge(India) Ltd. INE663F01024 NAUKRI 1,00,114.37 NAUKRI 1,00,123.61 1,00,118.99 大盘股123.61 1,00,118.99 大盘股123.61 1,00,118.99 大盘股

摩根大通税务智能 – 美国大盘股领先者战略

风险摘要 以下风险可能导致该策略的投资组合亏损或表现不如其他投资。 股权证券风险。股权证券(如股票)的投资可能比其他形式的投资更具波动性,风险也更大。股权证券的价格可能会因大盘变化或公司财务状况变化而上涨或下跌,有时变化迅速或不可预测。这些价格变动可能是由影响投资组合中选定的个别公司、部门或行业或整个证券市场的因素造成的,例如经济或政治条件的变化。 成长型投资风险。成长型投资试图找出顾问认为相对于价值或其他类型股票,收益将快速增长的公司。与其他类型公司的股票相比,这些股票的价值通常对当前或预期收益更为敏感。短期事件(例如未能达到行业收益预期)可能导致成长型股票价格相对于其他类型股票大幅下跌。与价值或其他股票相比,成长股的交易价格可能高于当前收益的倍数,导致价格虚高,从而可能导致价值大幅下跌。免责声明 本材料并非在任何司法管辖区购买或出售任何金融工具的要约或邀请,亦非摩根大通资产管理或其任何子公司(统称“摩根大通资产管理”)承诺达成本文所述任何交易。摩根大通资产管理本文提供的所有信息仅供参考,基于某些假设和当前市场条件,如有变更,恕不另行通知。因此,不应依赖本文信息。在决定是否达成本文所述任何交易或策略时,接收人应仅依赖最终文件,其中将包含与任何所述交易或策略有关的最终条款和条件。这些材料仅供说明之用,您不应依赖它们来评估投资本文所述任何证券或策略的优点。过往表现并不代表未来。任何预测、意见和金融市场趋势陈述均由摩根大通资产管理公司在本文发布之日自行作出,如有变更,恕不另行通知。本文中的任何研究均由摩根大通资产管理公司根据其自身目的而获得并采取行动。此类研究结果仅作为补充信息提供,并不构成投资建议。它们不反映摩根大通集团的观点。投资价值及其收益可能根据市场条件和税收协议而波动,投资者可能无法收回全部投资金额。过往表现和收益率均未必能可靠地反映当前和未来的表现。汇率变动可能对产品或相关海外投资的价值、价格或收入产生不利影响。摩根大通资产管理不就本文信息的准确性或完整性作出任何陈述或保证。摩根大通资产管理并非任何收到参考交易信息的人士的顾问。税收损失收获可能并不适合所有人。如果您预计今年不会实现净资本收益、有净资本损失结转、担心偏离您的模型投资组合、和/或受低所得税率影响或通过延税账户投资,税收损失收获可能不是您的账户的最佳选择。您应与您的投资和税务顾问讨论这些问题。寻求提高税后表现的投资策略可能因各种因素而无法完全实现战略收益或收获损失。市场条件可能会限制产生税收损失的能力。税收损失收获

罗素美国指数聚焦 - 2025 年 1 月

2024 年,大盘股和成长股占据主导地位,但并非没有波动。2024 年第一季度,市场重新调整了对货币宽松步伐的预期(从 2023 年第四季度开始),大盘股和成长股分别跑赢了小盘股和价值股。它们在第二季度保持了领先地位,并受到了人工智能技术投资等结构性利好因素的推动,这些因素推动了相关行业的回报,例如软件服务、芯片制造商、芯片设备制造商。人工智能推动的反弹也扩展到科技行业之外,惠及电力和电信设备等非科技行业。然而,在第三季度,随着通胀持续下降、对美国货币宽松的预期增强以及美联储大幅下调政策利率 50 个基点,小盘股和价值股等落后市场板块反弹,本季度跑赢大盘股和成长股。事实上,与罗素 1000 成长指数过去 12 个月的出色表现形成鲜明对比的是,该指数在第三季度落后于其他规模和风格的指数。

投资策略简报 | 2024 年 12 月 14 日

我们刚刚解释的有关经济的大部分内容应该被视为投资者的后见之明。标普 500 指数过去两年 58% 的总回报率来自 2022 年的低迷点。但美国大盘股的每股收益在同一时期仅增长了 10%,预计未来利润增长将大幅增加。我们还必须考虑到,标普 500 指数在过去十年的强劲表现(年化 13.3%)以及与大多数其他资产相比的明显优异表现改变了长期回报前景。我们 2025 年财富展望的一个关键信息是拓宽投资视野,避免建立一个完全依赖标普 500 指数未来回报的投资组合。截至 11 月,我们一直增持美国大盘股,并且总体上继续在一定程度上增持美国股票。但对于来年,我们选择了一种战术组合,可以分散并扩大到许多被抛在后面的较便宜的美国和全球资产(见图 7)。

摩根大通美国科技领袖战略

资料来源:截至 2024 年 12 月 31 日的摩根大通资产管理公司。经理力求实现既定目标。不能保证目标一定会实现。*使用 Russell ICB 行业分类。“其他”代表技术以外的行业。**超级大盘股定义为截至 2024 年 12 月 31 日标准普尔 500 指数的前 5 大持股:苹果、英伟达、微软、亚马逊和 Alphabet。以上基于代表性账户。由于四舍五入和现金,投资组合权重可能不等于 100%。

AOTG 提供与众不同的增长战略

乍一看,AOTG 的最大持股与成长型投资组合中常见的大盘股公司相同,包括 Alphabet、微软和亚马逊。但该基金的最大持股还包括高通 (QCOM) 和超微半导体 (AMD)——这些公司的年增长率为 35% 至 80%。他们每年的收入已经达到数十亿到数百亿美元,考虑到他们的盈利能力和增长率,他们的估值相对较低。按照名单往下看,还有一些独特的中型和小型股,使 AOTG 有别于其他成长型基金。其中包括 Sterling Check (STER)、Toast (TOST)、LendingClub (LC) 和 DLocal (DLO)。