XiaoMi-AI文件搜索系统

World File Search System东盟国家的失业和影子经济

这项研究的目的是使用2000 - 2017年间的面板数据调查7个选定东盟国家的失业与影子经济之间的关系。这项研究使用了包括柬埔寨,印度尼西亚,马来西亚,菲律宾,新加坡,泰国和越南在内的7个东盟国家的样本,涵盖了2000- 2017年。变量的平稳性由Pesaran面板单位 - 根测试确定。Westerlund面板协整技术用于检查变量之间的长期关系。此外,还采用了动态的普通最小二乘(DOL)和完全修改的普通最小二乘(FMOL)方法。DOLS和FMOLS的结果表明,失业是阴影经济增长的重要驱动力。此外,研究结果还表明,人均GDP对影子经济有负面影响。此外,政府支出,银行信贷和通货膨胀与影子经济呈正相关。经验结果表明,在选定的东盟经济体中的失业率增强了影子经济的规模。此外,很明显,样本国家的人均GDP增加会导致阴影经济较低。此外,政府支出,银行信贷和通货膨胀在影子经济中起着至关重要的作用。

小型开放经济体的金融压力指数

我们为小型开放经济体构建了一个金融压力指数 (FSI),旨在提供清晰及时的金融市场压力信号。这可用于制定适当的应对措施以应对这些不利事件。为此,我们使用主成分框架并将其应用于澳大利亚每月的利率、利差、汇率、房价增长和通胀预期数据。将指数分解为国外和国内成分,我们发现国外因素可以解释我们澳大利亚金融压力指数 (AFSI) 的一半以上 (57.4%)。为了确定我们指数的信息内容,我们对几个经济和金融可观测量进行了一系列格兰杰因果关系检验。我们还估计,与仅使用其自身先前数据的规范相比,包括 AFSI 是否可以改善对不同经济和金融结果的预测。我们发现,包括 AFSI 可以改善对未来零售额增长和银行信贷增长的预测。最后,我们表明,金融压力对银行信贷增长的影响是非线性的。特别是,如果 AFSI 较高,金融压力的增加会对信贷增长产生更不利的影响。这一结果进一步凸显了准确及时地衡量经济中金融压力对研究人员和政策制定者的重要性。

大型科技借贷模式* - 魏雄

5 Tang (2019) 指出,美国的点对点 (P2P) 借贷是银行借贷的替代品,因为它在监管对银行信贷供应造成负面冲击后为超边际银行借款人提供服务。De Roure 等人 (2022) 提供了理论和实证分析,以强化 P2P 贷方是抄底者的观点,即他们与银行竞争获得银行信贷的较低范围的借款人。Di Maggio 和 Yao (2021) 发现,金融科技借款人的质量随着时间的推移而提高,平均而言,金融科技借款人的收入更高、受教育程度更高、信用评分更高、获得信贷的机会也比银行借款人更多。 Bao 和 Huang (2021) 比较了三家独立金融科技公司的消费信贷借款人和中国一家领先国有银行的信用卡借款人,发现金融科技借款人比银行借款人拥有更多的汽车贷款、更多的抵押贷款和更多的信贷渠道,尽管他们的收入和教育程度较低,就业可能性也低于后者。Gopal 和 Schnabl (2022) 记录了美国的独立金融科技贷款机构经常与银行合作融资,并且在 2008 年金融危机后增加了对小企业的贷款,以弥补银行贷款的减少。Beaumont 等人 (2021) 使用法国数据展示了金融科技平台贷款和银行贷款之间的微妙互补性:中小企业可以使用无抵押金融科技贷款来获取有形资产,然后将其质押以获得银行贷款。

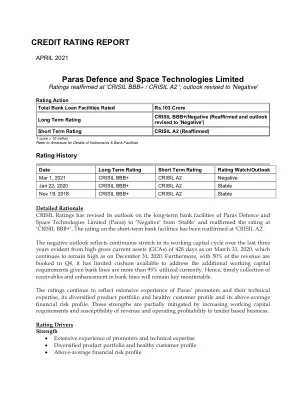

信用评级报告

2018 年 11 月 19 日 CRISIL BBB+ CRISIL A2 稳定 详细理由 CRISIL 评级已将 Paras Defence and Space Technologies Limited (Paras) 长期银行信贷的展望从“稳定”上调至“负面”,并重申“CRISIL BBB+”评级。短期银行信贷的评级已重申为“CRISIL A2”。负面展望反映了过去三年来其营运资金周期的持续延长,这从截至 2020 年 3 月 31 日的 428 天的高流动资产总额 (GCA) 可以看出,截至 2020 年 12 月 31 日,这一数字仍然很高。此外,由于 50% 的收入是在第四季度入账的,鉴于目前银行额度使用率超过 95%,该公司可用于满足额外营运资金需求的缓冲有限。因此,及时收取应收账款和提高银行额度仍将是关键监控指标。评级继续反映出 Paras 发起人的丰富经验和技术专长、其多元化的产品组合和健康的客户状况以及高于平均水平的财务风险状况。这些优势被不断增加的营运资本要求以及收入和运营盈利能力对招标业务的敏感性部分抵消。评级驱动因素优势 发起人的丰富经验和技术专长 多元化的产品组合和健康的客户状况 高于平均水平的财务风险状况

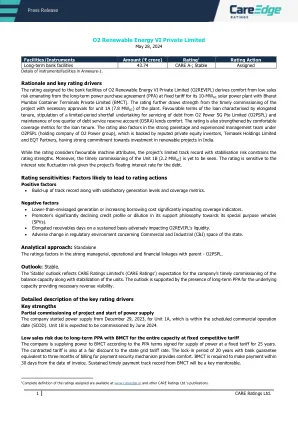

O2 可再生能源 VIII 私人有限公司

设施/工具金额(₹ 千万卢比)评级 1 评级行动长期银行信贷 107.00 CARE BBB+;稳定已分配附件 1 中的工具/设施详情理由和关键评级驱动因素 O2 Renewable Energy VIII Private Limited (O2REVIIIPL) 的银行信贷评级源于其与卡纳塔克邦工业消费者签订的 23.16 MW AC 太阳能发电厂的长期固定电价购电协议 (PPA) 带来的低销售风险。该评级的另一个优势是整体产能多样化,有五个不同的承购商,尽管每个承购商的信用状况都相对中等。项目及时投产并获得必要的批准,为评级增添了保障。贷款条件优惠,期限较长,规定了有限期的缺口承诺以偿还 O2 Power SG Pte Limited (O2PSPL) 的债务,并维持四分之一的债务服务准备金账户 (DSRA),这些都为评级提供了保障。贷款期限的宽松覆盖指标也增强了评级。评级还考虑了 O2PSPL(O2 Power 集团的控股公司)强大的背景和经验丰富的管理团队,该公司由知名私募股权投资者淡马锡控股有限公司和 EQT Partners 支持,对印度可再生能源项目的投资有着坚定的承诺。虽然评级考虑了有利的机器属性,但项目有限的业绩记录和稳定风险限制了评级。此外,鉴于项目的债务浮动利率,评级对利率波动风险很敏感。评级敏感性:可能导致评级行动的因素积极因素

Balaji Venkatrao 就可再生能源基础设施投资进行问答

Balaji 于 2024 年 4 月加入 Crestline,在可再生能源、基础设施、电力和公用事业领域拥有超过 14 年的构建、执行和投资组合管理经验。在加入 Crestline 之前,Balaji 曾担任 Asset Finance Partners 的并购和项目开发总监,并曾是伦敦 GE Energy Financial Services 投资和投资组合管理团队的高级成员。他还拥有六年的欧洲资本市场/项目债券融资咨询经验,曾担任德意志银行信贷结构副总裁。Balaji 拥有钦奈安娜大学电子工程学士学位,并获得印度管理学院孟买分校的工商管理硕士学位。

O2 可再生能源 VI 私人有限公司

设施/工具金额(₹ 千万卢比)评级 1 评级行动长期银行信贷 43.74 CARE A-; 稳定已分配附件 1 中的工具/设施详情。理由和关键评级驱动因素O2 Renewable Energy VI Private Limited (O2REVIPL) 的银行信贷评级源于其与 Bharat Mumbai Container Terminals Private Limited (BMCT) 就 10 兆瓦交流太阳能发电厂达成的长期固定电价购电协议 (PPA) 带来的低销售风险。该项目按时调试,并获得电厂 1A 机组(7.8 兆瓦交流)的必要批准,进一步增强了评级。贷款条件优惠,特点是期限长,规定在有限时间内偿还 O2 Power SG Pte Limited (O2PSPL) 的债务,并维持四分之一的债务偿还准备金账户 (DSRA),这些都为评级增添了信心。贷款期限的宽松覆盖指标也增强了该评级。评级还考虑了 O2PSPL(O2 Power 集团的控股公司)强大的背景和经验丰富的管理团队,该公司由知名私募股权投资者淡马锡控股有限公司和 EQT Partners 支持,对印度可再生能源项目的投资有着坚定的承诺。虽然评级考虑了有利的设备属性,但该项目有限的业绩记录和稳定风险限制了评级优势。此外,1B 号机组(2.2 兆瓦交流电)能否按时投入使用还有待观察。鉴于该项目的债务浮动利率,该评级对利率波动风险很敏感。评级敏感性:可能导致评级行动的因素积极因素

2023 年年度报告

展望未来,我们预计 2024 年银行信贷将保持强劲增长,个人或零售贷款领域的减速将持续一年的大部分时间,但将被企业贷款领域的增长所抵消。尽管沙特住房计划继续努力将公民的住房自有率提高到 2024 年的 64%(而 2022 年为 60.6%),但个人或零售贷款领域仍将继续面临阻力。此外,住房补贴调整以优先考虑低收入群体(于 2023 年实施)、高利率以及大城市住宅房地产价格上涨可能会在 2024 年的大部分时间影响非补贴抵押贷款需求。

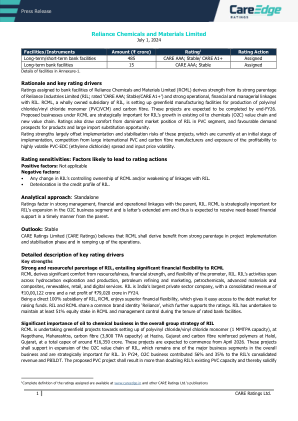

信实化学材料有限公司

设施/工具 金额 (₹ 千万卢比) 评级 1 评级行动 长期/短期银行信贷 485 CARE AAA;稳定/ CARE A1+ 已分配 长期银行信贷 15 CARE AAA;稳定 已分配 设施详情见附件 1。 理由和关键评级驱动因素 授予 Reliance Chemicals and Materials Limited (RCML) 银行信贷的评级源于其与 Reliance Industries Limited (RIL;评级为“CARE AAA;稳定/CARE A1+”) 的强大母公司关系以及与 RIL 的强大运营、财务和管理联系。 RCML 是 RIL 的全资子公司,正在建立绿地制造设施,用于生产聚氯乙烯/氯乙烯单体 (PVC/VCM) 和碳纤维。 这些项目预计将于 2026 财年末完工。 RCML 旗下的拟议业务对于 RIL 在现有石油到化学品 (O2C) 价值链和新价值链中的增长具有战略重要性。评级还得益于 RIL 在 PVC 领域的市场主导地位、产品需求前景看好以及巨大的进口替代机会。评级优势在很大程度上抵消了这些项目的实施和稳定风险(目前处于实施初期)、来自大型国际 PVC 和碳纤维制造商的竞争以及盈利能力受到高度波动的 PVC-EDC(二氯乙烷)价差和投入价格波动的影响。评级敏感性:可能导致评级行动的因素积极因素:不适用消极因素:• RIL 对 RCML 的控股权发生任何变化和/或与 RIL 的联系减弱。• RIL 信用状况恶化。分析方法:独立评级考虑了与母公司 RIL 之间强大的管理、财务和运营联系。RCML 对 RIL 在 O2C 业务部门的扩张具有战略重要性,是后者的延伸,因此预计将及时从母公司获得基于需求的财务支持。展望:稳定 CARE Ratings Limited (CARE Ratings) 认为,RCML 将从项目实施和稳定阶段以及运营提升中的强大母公司基础中受益。 关键评级驱动因素的详细描述 主要优势 RIL 强大且资源丰富的母公司基础,为 RCML 带来极大的财务灵活性 RCML 从发起人 RIL 的资源丰富、财务实力和灵活性中获得了极大的安心。RIL 的业务涵盖碳氢化合物勘探和生产、石油精炼和营销、石化产品、先进材料和复合材料、可再生能源、零售和数字服务。RIL 是印度最大的私营公司,2024 财年的合并收入为 10,00,122 千万卢比,净利润为 79,020 千万卢比。作为 RIL 的直接 100% 子公司,RCML 享有卓越的财务灵活性,这使其可以轻松进入债务市场筹集资金。RIL 和 RCML 拥有共同的品牌标识“Reliance”,这进一步支持了评级。RIL 承诺在评级银行信贷期限内保持 RCML 至少 51% 的股权和管理控制权。油气业务在 RIL 的整体集团战略中占有重要地位。RCML 正在开展绿地项目,在马哈拉施特拉邦 Nagothane 生产聚氯乙烯/氯乙烯单体(1 MMTPA 产能)、在古吉拉特邦 Hazira 生产碳纤维(3,900 TPA 产能)以及在古吉拉特邦 Halol 生产碳纤维增强聚合物,总资本支出约为 16,350 千万卢比。这些项目预计将于 2026 年 4 月开始。这些项目将支持 RIL 扩大 O2C 价值链,这仍然是整体业务的主要业务部门之一,对 RIL 具有战略重要性。 2024 财年,O2C 业务为 RIL 的综合收入和 PBILDT 贡献了 56% 和 35%。拟议的 PVC 项目将使 RIL 现有的 PVC 产能增加一倍以上,从而巩固