XiaoMi-AI文件搜索系统

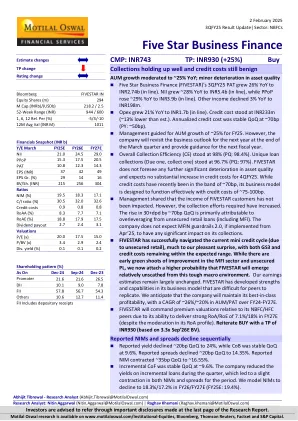

World File Search System五星商业金融

图表 14:杜邦分析 % FY19 FY20 FY21 FY22 FY23 FY24 FY25E FY26E FY27E 利息收入 22.3 22.3 20.0 19.8 19.9 20.8 21.4 20.5 19.8 利息支出 4.4 6.5 6.5 5.0 3.5 4.6 5.2 5.2 5.4 净利息收入 17.9 15.8 13.5 14.9 16.4 16.2 16.2 15.3 14.4 其他收入 1.1 1.2 0.7 0.9 0.4 0.8 0.8 0.7 0.7 总收入 19.0 17.0 14.3 15.7 16.8 16.9 17.0 16.0 15.1 营业费用 6.1 5.1 4.2 5.0 5.8 5.4 5.2 5.1 4.9 营业利润 12.9 11.9 10.1 10.7 11.0 11.5 11.8 10.9 10.2 拨备 0.4 1.5 0.7 0.8 0.3 0.5 0.7 0.7 0.7 税前利润 12.5 10.4 9.4 10.0 10.7 10.9 11.1 10.2 9.5 税金 3.5 2.6 2.3 2.5 2.7 2.7 2.8 2.6 2.4 税率(%) 28.3 25.0 24.7 24.9 25.0 25.1 25.0 25.1 25.1 净利润 8.9 7.8 7.1 7.5 8.0 8.2 8.3 7.7 7.1 杠杆率 1.8 2.0 2.4 2.0 1.9 2.1 2.3 2.3 2.5 净资产收益率 16.0 15.8 16.8 15.0 15.0 17.5 18.8 17.9 17.5

2023年财务报表

1.1. 合并损益表 94 1.2. 合并综合损益表 94 1.3. 合并财务状况表 95 1.4. 合并现金流量表 96 1.5. 合并股东权益变动表 97 1.6.合并财务报表附注 98 1. 集团业务 98 2. 重要会计政策及汇率 98 3. 企业合并 105 4. 按业务及地区分部划分的信息 106 5. 来自客户合同的销售额 108 6. 政府补助 108 7. 其他营业费用 108 8. 财务收入 108 9. 财务费用 109 10. 税金 109 11. 每股收益及每股股息 110 12. 物业、厂房及设备 111 13. 使用权资产及租赁负债 112 14. 商誉 113 15. 其他无形资产 115 16. 其他非流动资产 116 17. 贸易应收款项 116 18. 其他应收款项及预付款项 116 19. 现金及现金等价物 116 20. 现金流量表 117 21. 收购 118 22. 金融风险管理 118 23. 股本和库存股 122 24. 贷款和其他金融负债 123 25. 确定福利义务 124 26. 拨备 130 27. 贸易和其他应付款 130 28. 或有负债 130 29. 股权薪酬计划 131 30. 关联方交易 132 31. 重要股东 133 32. 财务报表的批准 133 及后续事项

pine cliff energy ltd. - 公司介绍

本演示稿中包含的某些陈述包括含有“预期”、“可能”、“应该”、“期望”、“寻求”、“或许”、“打算”、“可能”、“将”、“相信”等词语和类似表述的陈述,与非历史事实有关的陈述,以及关于我们对未来将会或可能发生的发展、结果和事件的信念、意图和期望的陈述,构成适用加拿大证券立法含义内的“前瞻性信息”,并且基于我们根据经验和看法做出的某些假设和分析。特别是,本演示稿包含有关以下内容的陈述:Pine Cliff Energy Ltd.(“公司”中的“Pine Cliff”)资产的潜在增长机会和收益;关于 Pine Cliff 的备考信息;预期下降率;公司的战略以及公司执行该战略的能力;预期调整后资金流;未来股价回报率;未来资本支出,包括其金额、时间和性质;石油和天然气价格及需求;资金流/调整后的资金流对天然气价格的杠杆作用;企业净回值和盈亏平衡价格及其抵御大宗商品价格波动的能力;预期营业费用、加工和收集收入、运输成本、特许权使用费率、一般及行政费用和利息费用;资金流(在此定义为商品收入加上加工和收集收入减去特许权使用费、营业费用、运输、一般及行政费用和利息);石油和天然气行业的扩张和其他发展趋势;储量和资源量;预计最终采收率(“ EUR ”);估计每口井的资本;业务战略和前景;业务和运营的扩张和增长;维护现有的客户、供应商和合作伙伴关系;未来收购机会,包括其金额、时机、成功和性质;公司筹集资金的能力;公司增加产量、偿还债务、支付股息、回购股份的能力;供应渠道;会计政策;信用风险;钻井或重新完井地点的可用性和数量,包括其时机和成功;预期内部收益率(在此定义);预期 IP365(在此定义);资产的潜在增长机会;Pine Cliff 资产退役义务的变化;资产退役义务的时间安排;2024 年生产指导;2024 年资本指导,包括资本预算的分配;2024 年调整后的资金流量预测;2024 年调整后的资金流量敏感度;2024 年自由资金流量收益率;以及其他此类事项。因此,许多因素可能导致 Pine Cliff 的业绩或成就与任何未来结果存在重大差异,此类前瞻性陈述可能明示或暗示的业绩或成就。由于本文包含风险、不确定性和假设,读者不应过分依赖这些前瞻性陈述。本演示文稿中由第三方编制的所有数据、预测、敏感性、图表或任何其他信息均归功于该第三方,Pine Cliff 不对此类信息的准确性负责。此外,与“储量”相关的陈述本质上是前瞻性信息,因为它们涉及隐含的评估,基于某些估计和假设,即所述储量在未来可以盈利地生产。本文提供的回收率和储量估计仅为估计值,不保证估计的储量将被回收。 Pine Cliff 警告称,其未来的石油、天然气和天然气液体产量、收入、调整后的资金流、流动性、未来运营计划、费用、石油和天然气价格前景、未来资本支出的时间和金额以及其他前瞻性信息都受通常发生在石油和天然气勘探和开发、生产和销售中的所有风险和不确定性的影响。

日本生命印度资产管理公司(RELNIP)

财务与资产管理规模 • 公司股票账面收益率约为 57 个基点,债务账面收益率约为 25 个基点,流动资产账面收益率约为 10-12 个基点,ETF 收益率约为 15 个基点。整体收益率与上一季度基本持平。 • 第三季度,公司在股票净销售额以及股票+混合领域实现了高个位数的市场份额,其中不包括 NFO 的市场份额则为两位数。此外,每月 SIP 账面运行率同比增长 60%,环比增长 7% 至 336 亿卢比。 • 此前,公司已合理化小型股计划的分销商佣金结构,这为第三季度的收益率提供了支持。同样,其他计划的分销商佣金也进行了合理化,第三季度的合并资产管理规模约为 76,000 亿卢比,其影响将在第四季度反映出来。但是,管理层表示,同样的效果将有限。此外,该公司正在引入比例分享模式,这将有助于未来实现更好的收益稳定。 • 其他收入从 ₹ 121 千万环比大幅下降至 ₹ 15 千万环比,主要是由于其股权投资账簿的 MTM 受到打击。此外,该公司已将种子资金投入 AIF 计划,这些计划主要是股权计划,并吸引了 MTM 损失。 • 2025 财年第三季度,营业费用同比增长 23%,环比增长 3%,至 ₹ 21.2 亿。不包括 ESOP 的影响,第三季度同比增长 17%,主要得益于对人才、非 MF 业务和技术基础设施的投资。 • 在被动方面,它在 NSE 和 BSE 的 ETF 交易量中占有约 55% 的份额。此外,它还在房地产和汽车领域的指数基金类别中推出了 2 种新产品。 • Nippon 在 GIFT 城市设立了分支机构,并获得了基金管理实体许可证来管理这些基金。该公司已于 2025 年 1 月推出了日本大盘 GIFT 基金。预计 CY25 将会推出更多基金。

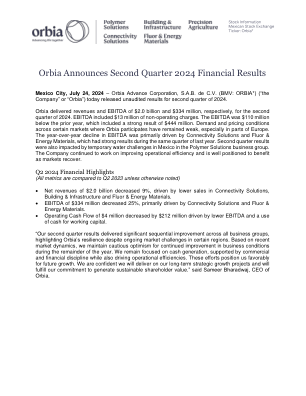

Orbia 宣布 2024 年第二季度财务业绩

Orbia 宣布 2024 年第二季度财务业绩 墨西哥城,2024 年 7 月 24 日——Orbia Advance Corporation, S.A.B.de C.V. (BMV: ORBIA*)(“公司”或“Orbia”)今天发布了 2024 年第二季度未经审计的业绩。Orbia 2024 年第二季度的收入和 EBITDA 分别为 20 亿美元和 3.34 亿美元。EBITDA 包括 1300 万美元的非营业费用。EBITDA 比上一年低 1.1 亿美元,其中包括 4.44 亿美元的强劲业绩。Orbia 参与的某些市场的需求和定价条件仍然疲软,尤其是在欧洲部分地区。EBITDA 同比下降主要受 Connectivity Solutions 和 Fluor & Energy Materials 推动,这两家公司在去年同期业绩强劲。第二季度的业绩也受到聚合物解决方案业务集团墨西哥暂时缺水挑战的影响。公司继续致力于提高运营效率,并有望在市场复苏时获益。2024 年第二季度财务亮点(除非另有说明,所有指标均与 2023 年第二季度进行比较) • 净收入 20 亿美元,下降 9%,主要原因是 Connectivity Solutions、建筑和基础设施以及 Fluor & Energy Materials 的销售额下降。• EBITDA 为 3.34 亿美元,下降 25%,主要受 Connectivity Solutions 和 Fluor & Energy Materials 推动。• 营运现金流为 400 万美元,减少了 2.12 亿美元,原因是 EBITDA 下降以及将现金用作营运资金。“我们的第二季度业绩在所有业务部门中都取得了显着的连续改善,尽管某些地区面临持续的市场挑战,但 Orbia 仍具有韧性。根据最近的市场动态,我们对今年剩余时间商业状况的持续改善保持谨慎乐观的态度。我们仍然专注于现金创造,在商业和财务纪律的支持下,同时提高运营效率。这些努力为我们未来的增长奠定了有利地位。我们相信我们将实现我们的长期战略增长项目,并将履行我们创造可持续股东价值的承诺。”Orbia 首席执行官 Sameer Bharadwaj 表示。

LITE 2024:Lumentum 投资者技术活动

本演示文稿包含《1933 年证券法》第 27A 条和《1934 年证券交易法》第 21E 条所定义的前瞻性陈述。这些陈述包括关于我们对市场、客户和行业的信念和期望的陈述,包括市场增长和潜在市场、对客户及其最终客户对我们的产品和技术的需求的任何预期或指导,包括这种需求的驱动因素、关于我们的收购、协同效应的实现、收购对我们的业务和财务结果的预期影响的陈述、关于我们的产品路线图、投资、新技术和新产品和技术的可用性的陈述以及我们关于收入增长、未来净收入、毛利率、营业费用和营业利润率的财务模型和前景以及相关假设。这些前瞻性陈述涉及风险和不确定性,可能导致实际结果与预测结果大不相同。可能导致实际结果与预期结果不同的因素包括:(a)全球市场的不确定性和波动性,包括宏观经济环境的不确定性和波动性、银行和金融服务业的波动性和不确定性、通胀压力、政治或经济环境的变化,如地缘政治冲突、战争、贸易和出口限制以及征收关税或其他税款,以及此类市场混乱对我们产品需求、客户技术支出以及我们获取产品零部件的能力的影响;(b)季度间产品组合波动,由于我们产品组合的毛利率范围广泛,这可能对盈利能力指标产生重大影响;(c)我们各业务的平均销售价格下降或成本增加,这两种情况都会降低我们的利润率;(d)季节性的影响;(e)我们的供应商和合同制造商满足我们预测需求的生产、质量和交付要求的能力,以及持续的供应链限制的影响,尤其是在半导体领域;(f)客户需求的变化,包括由于库存实践和最终客户需求的变化; (g) 我们吸引和留住新客户的能力;(h) Lumentum 的融资或运营策略不成功的风险;(i) 未能成功整合收购的公司和业务;以及 (j) 我们未能准确识别收购业务中的负债和风险。有关这些风险和其他风险的更多信息,请参阅公司向美国证券交易委员会提交的截至 2023 年 12 月 31 日的财政季度 10-Q 表季度报告中的“风险因素”部分。此外,本演示文稿中包含的结果仅在今日有效,除非另有说明。本演示文稿中包含的前瞻性陈述截至本演示文稿发布之日有效,公司不承担更新此类陈述的义务,除非适用法律要求。

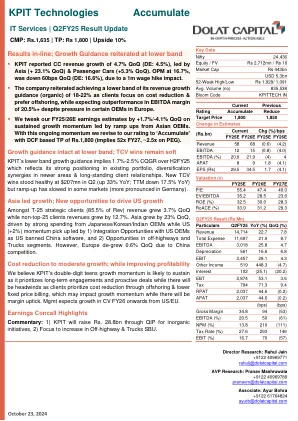

bob体育网址KPIT技术积累

季度财务摘要详情(百万卢比)Q2FY24 Q3FY24 Q4FY24 Q1FY25 Q2FY25 QoQ YoY H1FY25 H1FY24 YoY 美元收入 145.2 149.0 159.0 164.9 173.0 4.9 19.1 337.9 279.1 21.1 印度卢比收入 11,992 12,570 13,178 13,646 14,714 7.8 22.7 28,360 22,968 23.5 营业费用。 9,416 9,805 10,292 10,686 11,553 8.1 22.7 22,239 18,182 22.3 员工费用7,753 7,904 8,328 8,744 9,448 8.1 21.9 18,191 14,888 22.2 占销售额百分比 64.7 62.9 63.2 64.1 64.2 14 基点 (44 基点) 64.1 64.8 (1.0) 其他费用 1,664 1,901 1,964 1,942 2,105 8 27 4,048 3,294 22.9 占销售额百分比 13.9 15.1 14.9 14.2 14.3 8 基点 44 基点 14.3 14.3 (0.5) EBITDA 2,399 2,585 2,729 2,882 3,018 4.7 25.8 5,899 4,538 30.0 折旧 481 500 527 525 561 6.8 16.6 1,086 931 16.6 EBIT 1,918 2,085 2,202 2,356 2,457 4.3 28.1 4,813 3,607 33.4 其他收入 95 188 166 544 519 (4.7) 448.3 1,063 310 243.3 PBT 1,877 2,116 2,245 2,767 2,831 2.3 50.8 5,598 3,644 53.6 总税额 463 548 586 725 794 9.4 71.3 1,519 885 71.6 最低综合 5 14 16 0 0 NA NA 0 10 NA 报告税后利润 1,409 1,553 1,644 2,042 2,037 (0.2) 44.6 4,079 2,749 48.4 报告每股收益 5.2 5.7 6.0 7.5 7.5 (0.3) 44.4 14.9 10.1 48.2 利润率 (%) (基点) (基点) (基点) EBIDTA 20.0 20.6 20.7 21.1 20.5 (61 基点) 50 基点 20.8 19.8 104 基点 息税前利润 16.0 16.6 16.7 17.3 16.7(57 基点) 70 基点 17.0 15.7 127 基点 税前利润 15.7 16.8 17.0 20.3 19.2 (104 基点) 359 基点 19.7 15.9 387 基点 税后利润 11.8 12.5 12.5 15.0 13.8 (111 基点) 210 基点 14.4 12.0 242 基点 有效税率 24.7 25.9 26.1 26.2 28.0 182 基点 335 基点 27.1 24.3 284 基点

2022 年 KBC 集团年度报告

关键数据 2022 2021 2020 2019 2018 期末合并资产负债表(单位:百万欧元) 总资产 355 872 340 346 320 743 290 591 283 808 客户贷款和垫款(不包括逆回购) 178 053 159 728 159 621 155 816 147 052 证券 67 582 67 794 71 784 65 633 62 708 客户存款和债务证券(不包括回购) 224 407 199 476 190 553 173 184 159 644 投资合同、保险项下的技术准备金和负债 30 486 32 571 31 442 32 170 31 273 股东权益总额 20 807 23 077 21 530 20 222 19 633 合并损益表(单位:百万欧元) 总收入 8 463 7 558 7 195 7 629 7 512 营业费用 -4 818 -4 396 -4 156 -4 303 -4 234 资产减值 -284 261 -1 182 -217 17 集团净利润 2 743 2 614 1 440 2 489 2 570 比利时 1 759 1 997 1 001 1 344 1 450 捷克共和国 679 697 375 789 654 国际市场 441 127 199 379 533 集团中心 -135 -207 -135 -23 -67 可持续性和性别多样性 自身温室气体排放量(单位:吨二氧化碳/全职员工) 1.2 1.0 1.5 2.0 2.3 可再生能源在能源行业贷款中所占比例(%) 63% 63% 61% 57% 44% 负责任投资基金规模(单位:十亿欧元) 32 32 17 12 9 员工性别多样性(女性所占比例) 57% 56% 56% 57% 57% 董事会性别多样性(女性所占比例) 38% 33% 38% 31% 31% KBC 股份 期末流通股数(单位:百万) 417.2 416.9 416.7 416.4 416.2 期末每股母公司股东权益(欧元) 46.3 51.8 48.1 45.0 41.4 财年平均股价(欧元) 58.9 68.3 52.8 60.8 67.4 年末股价(欧元) 60.1 75.5 57.3 67.1 56.7 每股毛股息(欧元) 1 4.0 8.6 2.44 1.00 3.50 每股基本收益(欧元) 6.46 6.15 3.34 5.85 5.98 期末股票市值(十亿欧元) 25.1 31.5 23.9 27.9 23.6 财务比率 股本回报率 13% 13% 8% 14% 16% 银行成本收入比 57% 58% 58% 56% 56% 非寿险综合比率 89% 89% 85% 90% 88% 银行信贷成本比 0.08% -0.18% 0.60% 0.12% -0.04% 普通股权益比率(丹麦折衷法,全额) 15.3% 15.5% 17.6% 17.1% 16.0%

2022 年 KBC 集团年度报告

关键数据 2022 2021 2020 2019 2018 期末合并资产负债表(单位:百万欧元) 总资产 355 872 340 346 320 743 290 591 283 808 客户贷款和垫款(不包括逆回购) 178 053 159 728 159 621 155 816 147 052 证券 67 582 67 794 71 784 65 633 62 708 客户存款和债务证券(不包括回购) 224 407 199 476 190 553 173 184 159 644 投资合同、保险项下的技术准备金和负债 30 486 32 571 31 442 32 170 31 273 股东权益总额 20 807 23 077 21 530 20 222 19 633 合并损益表(单位:百万欧元) 总收入 8 463 7 558 7 195 7 629 7 512 营业费用 -4 818 -4 396 -4 156 -4 303 -4 234 资产减值 -284 261 -1 182 -217 17 集团净利润 2 743 2 614 1 440 2 489 2 570 比利时 1 759 1 997 1 001 1 344 1 450 捷克共和国 679 697 375 789 654 国际市场 441 127 199 379 533 集团中心 -135 -207 -135 -23 -67 可持续性和性别多样性 自身温室气体排放量(单位:吨二氧化碳/全职员工) 1.2 1.0 1.5 2.0 2.3 可再生能源在能源行业贷款中所占比例(%) 63% 63% 61% 57% 44% 负责任投资基金规模(单位:十亿欧元) 32 32 17 12 9 员工性别多样性(女性所占比例) 57% 56% 56% 57% 57% 董事会性别多样性(女性所占比例) 38% 33% 38% 31% 31% KBC 股份 期末流通股数(单位:百万) 417.2 416.9 416.7 416.4 416.2 期末每股母公司股东权益(欧元) 46.3 51.8 48.1 45.0 41.4 财年平均股价(欧元) 58.9 68.3 52.8 60.8 67.4 年末股价(欧元) 60.1 75.5 57.3 67.1 56.7 每股毛股息(欧元) 1 4.0 8.6 2.44 1.00 3.50 每股基本收益(欧元) 6.46 6.15 3.34 5.85 5.98 期末股票市值(十亿欧元) 25.1 31.5 23.9 27.9 23.6 财务比率 股本回报率 13% 13% 8% 14% 16% 银行成本收入比 57% 58% 58% 56% 56% 非寿险综合比率 89% 89% 85% 90% 88% 银行信贷成本比 0.08% -0.18% 0.60% 0.12% -0.04% 普通股权益比率(丹麦折衷法,全额) 15.3% 15.5% 17.6% 17.1% 16.0%

2022 年 KBC 集团年度报告

关键数据 2022 2021 2020 2019 2018 期末合并资产负债表(单位:百万欧元) 总资产 355 872 340 346 320 743 290 591 283 808 客户贷款和垫款(不包括逆回购) 178 053 159 728 159 621 155 816 147 052 证券 67 582 67 794 71 784 65 633 62 708 客户存款和债务证券(不包括回购) 224 407 199 476 190 553 173 184 159 644 投资合同、保险项下的技术准备金和负债 30 486 32 571 31 442 32 170 31 273 股东权益总额 20 807 23 077 21 530 20 222 19 633 合并损益表(单位:百万欧元) 总收入 8 463 7 558 7 195 7 629 7 512 营业费用 -4 818 -4 396 -4 156 -4 303 -4 234 资产减值 -284 261 -1 182 -217 17 集团净利润 2 743 2 614 1 440 2 489 2 570 比利时 1 759 1 997 1 001 1 344 1 450 捷克共和国 679 697 375 789 654 国际市场 441 127 199 379 533 集团中心 -135 -207 -135 -23 -67 可持续性和性别多样性 自身温室气体排放量(单位:吨二氧化碳/全职员工) 1.2 1.0 1.5 2.0 2.3 可再生能源在能源行业贷款中所占比例(%) 63% 63% 61% 57% 44% 负责任投资基金规模(单位:十亿欧元) 32 32 17 12 9 员工性别多样性(女性所占比例) 57% 56% 56% 57% 57% 董事会性别多样性(女性所占比例) 38% 33% 38% 31% 31% KBC 股份 期末流通股数(单位:百万) 417.2 416.9 416.7 416.4 416.2 期末每股母公司股东权益(欧元) 46.3 51.8 48.1 45.0 41.4 财年平均股价(欧元) 58.9 68.3 52.8 60.8 67.4 年末股价(欧元) 60.1 75.5 57.3 67.1 56.7 每股毛股息(欧元) 1 4.0 8.6 2.44 1.00 3.50 每股基本收益(欧元) 6.46 6.15 3.34 5.85 5.98 期末股票市值(十亿欧元) 25.1 31.5 23.9 27.9 23.6 财务比率 股本回报率 13% 13% 8% 14% 16% 银行成本收入比 57% 58% 58% 56% 56% 非寿险综合比率 89% 89% 85% 90% 88% 银行信贷成本比 0.08% -0.18% 0.60% 0.12% -0.04% 普通股权益比率(丹麦折衷法,全额) 15.3% 15.5% 17.6% 17.1% 16.0%