XiaoMi-AI文件搜索系统

World File Search System马拉维恩科塔科塔的案例研究

人口快速增长和气候变化对马拉维湖等主要水体鱼类生产的影响,导致当地市场鱼类供应量下降,严重影响了马拉维人对鱼类蛋白质的吸收。城市和农村人口的快速增长增加了对鱼类产品的需求,但该国的鱼类生产商却无法提供相应的数量。因此,马拉维市场充斥着来自邻国的鱼类产品。大型公司对鱼类生产的投资有限,导致鱼类营销和分销格局主要由资源有限的微型、小型和中型企业 (MSME) 主导,这些企业主要依靠当地渔民提供供应。水产养殖仍然是该国增加鱼类产量和供应的最可持续途径。然而,水产养殖仍处于发展初期,大多数农民缺乏商业化养鱼所需的专业知识和资源。小农户还缺乏水产养殖技术知识,资源有限,无力购买优质鱼种和鱼饲料,从而影响了其养殖场捕捞鱼的质量和数量。这些小农户还在当地社区市场以低价出售鱼,从而影响了盈利能力。这些因素共同影响了小农户从事水产养殖的商业可行性。因此,大量农民倾向于放弃他们的鱼塘,恩科塔科塔区就是这种情况,据报道,该区约 400 个鱼塘中只有不到一半在运营。为了利用现有的鱼市机会,恩科塔青年坚定合作组织(NS4Y)开发了一种全面的商业模式,该模式旨在解决基本的水产养殖生产限制,从而创建一个涉及小农户的商业可持续、结构化的企业。

印度评级 - 塔塔电力可再生能源有限公司

此次评级上调反映了对 TPREL 母公司塔塔电力有限公司 (TPCL;IND AA+/稳定) 的类似评级行动。Ind-Ra 预计,TPCL 将在中期内见证可再生能源平台的强劲增长,这得益于模块和电池制造以及工程、采购和施工 (EPC) 业务带来的业务协同效应。此外,通过股权稀释到 Greenforest New Energies Bidco Limited (GNEBL;BlackRock Real Assets 和 Mubadala Investment Company 通过该公司投资 TPREL) 而获得的成长资本股权可确保可再生能源平台的杠杆率在短期至中期内保持在 4.5 倍以下。TPREL 对 TPCL 整体 EBITDA 的贡献可能会增加,主要原因是可再生能源产能增加。此外,可再生能源业务受益于 2023 财年和 2024 财年上半年发电应收账款的大幅减少,从而释放了现金流。

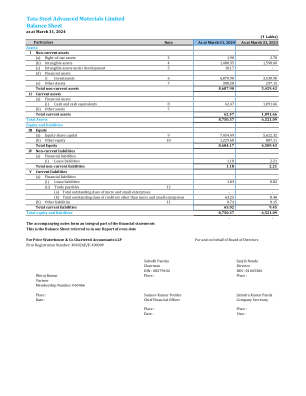

塔塔钢铁先进材料有限公司资产负债表

金融资产及金融负债于本公司成为该工具合同条款的一方时确认。金融资产及金融负债初始按公允价值计量。直接归属于取得或发行金融资产及金融负债(以公允价值计量且其变动计入损益的金融资产及金融负债除外)的交易费用,于初始确认金融资产或金融负债时加计或减计公允价值。直接归属于取得以公允价值计量且其变动计入损益的金融资产及金融负债的交易费用立即于损益表中确认。不包含重大融资成分的应收贸易款以交易价格计量。

塔塔咨询服务公司 adibatla,海得拉巴

➢ 建筑朝向东西,以便最大限度地利用日光。 ➢ 安装了双层玻璃,以便最大限度地利用日光。玻璃的 SHGC 为 0.35。 ➢ 穿孔铝板安装在双层玻璃约 3 英尺处,以减少热负荷。 ➢ 露台铺有 SRI 78 的中国马赛克瓷砖。 ➢ 该位置位于复合气候区。 ➢ 22-23 财年的能源消耗为 9839208.3 kWh。

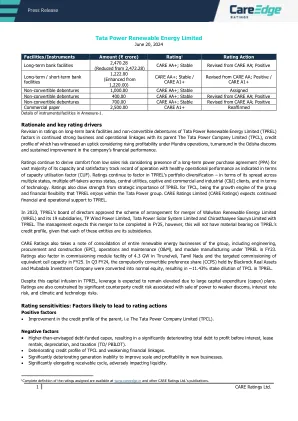

护理评级 - 塔塔电力可再生能源有限公司

不可转换债券 1,000.00 CARE AA+;稳定 已分配 不可转换债券 400.00 CARE AA+;稳定 从 CARE AA 修订;正面 不可转换债券 700.00 CARE AA+;稳定 从 CARE AA 修订;正面 商业票据 2,500.00 CARE A1+ 重申 附件 1 中的工具/设施详情。 理由和关键评级驱动因素 塔塔电力可再生能源有限公司(TPREL)的长期银行设施和不可转换债券评级的修订考虑到与其母公司塔塔电力有限公司(TPCL)之间持续保持强劲的业务和运营联系,鉴于蒙德拉业务盈利能力的提高、奥里萨邦配电公司的好转以及公司财务业绩的持续改善,塔塔电力的信用状况有所上升。考虑到其绝大部分产能都签订了长期购电协议 (PPA),并且运营记录令人满意,产能利用率 (CUF) 表明运营业绩良好,因此评级继续从低销售风险中获得安慰。评级继续考虑 TPREL 的投资组合多样化——其业务遍布多个州、多个州的承购商、中央公用事业、自营和商业及工业 (C&I) 客户,以及技术。评级还从 TPREL 对 TPCL 的战略重要性、作为集团的增长引擎以及 TPREL 在 Tata Power 集团内享有的财务灵活性中获得优势。CARE Ratings Limited (CARE Ratings) 预计将继续为 TPREL 提供财务和运营支持。2023 年,TPREL 董事会批准了 Walwhan Renewable Energy Limited (WREL) 及其 19 家子公司 TP Wind Power Limited、Tata Power Solar System Limited 和 Chirasthaayee Saurya Limited 与 TPREL 合并的安排计划。管理层预计此次合并将在 2025 财年完成,不过,鉴于这些实体均为 TPREL 的子公司,合并不会对 TPREL 的信用状况产生重大影响。CARE Ratings 还注意到,2023 财年,集团整个可再生能源业务,包括工程、采购和施工 (EPC)、运营和维护 (O&M) 以及模块制造均将并入 TPREL。评级还考虑了在泰米尔纳德邦 Tirunelveli 调试 4.3 GW 模块设施以及在 2025 财年调试等效电池容量的目标。2024 财年第三季度,Blackrock Real Assets 和 Mubadala Investment Company 持有的强制转换优先股 (CCPS) 被转换为普通股权,导致 TPCL 在 TPREL 的股权被稀释约 11.43%。尽管向 TPREL 注入了资金,但由于大规模的资本支出 (capex) 计划,预计杠杆率仍将居高不下。评级还受到与向实力较弱的配电公司出售电力相关的重大交易对手信用风险、利率风险、以及气候和技术风险。评级敏感性:可能导致评级行动的因素积极因素 • 母公司(即塔塔电力有限公司 (TPCL))信用状况改善。负面因素 • 债务融资资本支出高于预期,导致总债务与利息、租赁前利润之比大幅恶化

帕埃塔塔 2030 年战略规划

2040 愿景是我们通过广泛参与而形成的机构的集体表达。我们渴望成为一家具有全球影响力、联系紧密、对社会负责的机构,提供最高质量的研究和教学,并持续关注社会和人类面临的问题。我们将继续成为一代又一代学生、教职员工和校友的 kāinga waewae 1,就像我们过去几代人所做的那样。我们将编织一个新的合作伙伴网络,在 Te Tiriti o Waitangi 的 korowai 2 下工作,并结合我们的苏格兰传统,丰富我们的知识传统并满足新西兰未来的需求。

塔塔钢铁有限公司 - 孟买证券交易所债券

根据印度证券交易委员会(“SEBI”)运营通函第 141 号的规定,该债券将采用私募方式发行债务证券的电子账簿机制进行发行。SEBI/HO/DDHS/P/CIR/2021/613 于 2021 年 8 月 10 日发布,根据 SEBI(不可转换证券的发行和上市)条例 2021 年及其任何修订发布,与孟买证券交易所通过其通知编号 20210816-32 于 2021 年 8 月 16 日发布的“通过电子账簿机制以私募方式发行证券的操作指南”及其任何修订一起阅读。本配售备忘录正在上传至 BSE EBP 平台,以符合操作指南,并将在竞标完成后通过发出私募配售要约及申请函(“PPOAL”)进行要约

简历 - 博士卡维塔·塔库尔

1. 书名 - 优化老龄化人口辅助技术 章节 - 通过语音分析实现老年人心脏监测辅助技术 作者 - Anjali Deshpande、Kavita Thakur、Arun Shrihari Zadgaonkar,出版商:IGI Global International,ISBN13:9781466695306,EISBN13:9781466695313,第 335-356 页,2015 年 9 月。编辑:Yosry Morsi 教授,斯威本科技大学,澳大利亚,Anupam Shukla 教授,信息技术与管理学院,瓜廖尔,印度,Chandra Prakash Rathor,信息技术与管理学院,瓜廖尔,印度

人类大脑与人工智能对短歌欣赏的神经活动比较

3. 例如,I. Tenney、D. Das 和 E. Pavlick,“BERT 重新发现经典 NLP 管道”,arXiv:1905.05950 [cs.CL],2019 年。4. DS Margulies、SS Ghosh、A. Goulas、M. Falkiewicz、JM Huntenburg、G. Langs 等,J. Smallwood,“沿着宏观皮质组织的主要梯度定位默认模式网络”,美国国家科学院院刊,113(44),12574-12579,2016 年。5. Sakura Zensen 开放书架宣言,Wataru Yamada,Sososha,2015 年。 6. 选自一般社团法人塔楼短歌协会塔楼短歌第63卷第4期(2016年4月出版)出版的短歌。 7. H. Kawabata、S. Zeki,《美的神经相关性》,《神经生理学杂志》91(4),1699-1705,2004年。

塔塔集团将整合印度航空和 Vistara 航空

印度孟买,2022 年 11 月 29 日:塔塔集团今天宣布合并旗下航空公司 Vistara 和印度航空。合并后,印度航空将成为印度领先的国内和国际航空公司,机队共拥有 218 架飞机,成为印度最大的国际航空公司和第二大国内航空公司。印度航空是塔塔集团全资拥有的航空公司,一直是印度的旗舰航空公司。塔塔集团通过其全资子公司 Talace Private Limited(“Talace”)于 2022 年 1 月 27 日收购了印度航空 100% 的股份。Vistara 是塔塔集团与新加坡航空有限公司(“SIA”)以 51:49 的股份成立的合资企业,成立于 2013 年,是印度领先的全方位服务航空公司,在中东、亚洲和欧洲开展国际业务。Vistara 将在获得必要批准后与印度航空合并。作为合并交易的一部分,新加坡航空还将向印度航空投资 2,059 千万卢比。合并后,新加坡航空将持有印度航空 25.1% 的股份。该交易预计将于 2024 年 3 月完成。塔塔集团董事长 N Chandrasekaran 先生在此次交易中表示:“Vistara 和印度航空的合并是我们让印度航空成为真正世界一流航空公司的重要里程碑。我们正在改造印度航空,旨在为每一位客户提供每一次的卓越客户体验。作为转型的一部分,印度航空正专注于扩大其网络和机队,改进其客户主张,提高安全性、可靠性和准时性。我们很高兴有机会打造一个强大的印度航空,它将在国内和国际航线上提供全方位服务和低成本服务。我们要感谢新加坡航空的持续合作。”新加坡航空首席执行官吴俊鹏先生表示:“塔塔集团是印度最知名、最受尊敬的品牌之一。2013 年,我们合作成立了 Vistara 航空,如今已成为市场领先的全方位服务航空公司,并在短时间内赢得了众多全球赞誉。通过此次合并,我们有机会加深与塔塔的关系,并直接参与印度航空市场令人兴奋的新增长阶段。我们将共同努力支持印度航空的转型计划,释放其巨大潜力,并恢复其在全球舞台上的领先航空公司地位。”