XiaoMi-AI文件搜索系统

World File Search System蓝叶能源可再生能源私人有限公司

蓝叶能源可再生能源私人有限公司(BLERPL)正在印度中央邦的阿加尔马尔瓦区建立一座 200 兆瓦的混合发电厂,其银行信贷评级考虑了 BLERPL 是蓝叶能源亚洲私人有限公司(BLEA)的全资子公司这一强大母公司背景。BLEA 由麦格理资产管理管理基金所有,致力于在亚洲建立陆上可再生能源项目。该评级的优势还在于,该公司与印度最大的电力贸易公司之一签订了全部产能的长期购电协议(PPA)。根据 PPA,无论销售价格如何,BLERPL 都将获得最低电价,如果贸易商销售时的实际电价高于最低电价,则有收益分享机制。除 PPA 外,该公司还与一家全球科技公司签订了长期承购协议,以固定价格出售环境属性。考虑到最低电价和环境属性的销售价格,该项目的最低电价在前 15 年将接近每单位 3.6 卢比。CARE Ratings Limited(CARE Ratings)在其基本情况下预计该公司在前 15 年的实际实现收益约为每单位 4.0 卢比,预计覆盖率指标将很强劲,这反映在平均 DSCR 约为 1.25 倍上。PPA 中的授权条款(例如锁定期、信用证形式的付款保障机制和终止付款)是必要的保障措施。然而,由于项目处于实施阶段,评级因执行风险而受到限制。截至 2024 年 11 月底,该公司已发生预计成本的约 47%。据管理层介绍,该项目预计将于 2025 年 6 月 30 日投入使用。公司是否有能力在不超支的情况下执行该项目,将成为公司信用监测的关键指标。此外,由于该项目拟通过 73.8:26.2 的债务-股权组合融资,预计公司的资本结构将得到充分利用,这可能会导致预计前几年的总债务/EBITDA 超过约 5.6 倍。此外,由于批准贷款的利率本质上是浮动的,因此该项目面临利率波动风险。CARE 评级还将项目现金流暴露于不利的天气条件变化和资产集中风险(因为全部产能都位于一个州)考虑在内。

2022 年 KBC 集团年度报告

关键数据 2022 2021 2020 2019 2018 期末合并资产负债表(单位:百万欧元) 总资产 355 872 340 346 320 743 290 591 283 808 客户贷款和垫款(不包括逆回购) 178 053 159 728 159 621 155 816 147 052 证券 67 582 67 794 71 784 65 633 62 708 客户存款和债务证券(不包括回购) 224 407 199 476 190 553 173 184 159 644 投资合同、保险项下的技术准备金和负债 30 486 32 571 31 442 32 170 31 273 股东权益总额 20 807 23 077 21 530 20 222 19 633 合并损益表(单位:百万欧元) 总收入 8 463 7 558 7 195 7 629 7 512 营业费用 -4 818 -4 396 -4 156 -4 303 -4 234 资产减值 -284 261 -1 182 -217 17 集团净利润 2 743 2 614 1 440 2 489 2 570 比利时 1 759 1 997 1 001 1 344 1 450 捷克共和国 679 697 375 789 654 国际市场 441 127 199 379 533 集团中心 -135 -207 -135 -23 -67 可持续性和性别多样性 自身温室气体排放量(单位:吨二氧化碳/全职员工) 1.2 1.0 1.5 2.0 2.3 可再生能源在能源行业贷款中所占比例(%) 63% 63% 61% 57% 44% 负责任投资基金规模(单位:十亿欧元) 32 32 17 12 9 员工性别多样性(女性所占比例) 57% 56% 56% 57% 57% 董事会性别多样性(女性所占比例) 38% 33% 38% 31% 31% KBC 股份 期末流通股数(单位:百万) 417.2 416.9 416.7 416.4 416.2 期末每股母公司股东权益(欧元) 46.3 51.8 48.1 45.0 41.4 财年平均股价(欧元) 58.9 68.3 52.8 60.8 67.4 年末股价(欧元) 60.1 75.5 57.3 67.1 56.7 每股毛股息(欧元) 1 4.0 8.6 2.44 1.00 3.50 每股基本收益(欧元) 6.46 6.15 3.34 5.85 5.98 期末股票市值(十亿欧元) 25.1 31.5 23.9 27.9 23.6 财务比率 股本回报率 13% 13% 8% 14% 16% 银行成本收入比 57% 58% 58% 56% 56% 非寿险综合比率 89% 89% 85% 90% 88% 银行信贷成本比 0.08% -0.18% 0.60% 0.12% -0.04% 普通股权益比率(丹麦折衷法,全额) 15.3% 15.5% 17.6% 17.1% 16.0%

2022 年 KBC 集团年度报告

关键数据 2022 2021 2020 2019 2018 期末合并资产负债表(单位:百万欧元) 总资产 355 872 340 346 320 743 290 591 283 808 客户贷款和垫款(不包括逆回购) 178 053 159 728 159 621 155 816 147 052 证券 67 582 67 794 71 784 65 633 62 708 客户存款和债务证券(不包括回购) 224 407 199 476 190 553 173 184 159 644 投资合同、保险项下的技术准备金和负债 30 486 32 571 31 442 32 170 31 273 股东权益总额 20 807 23 077 21 530 20 222 19 633 合并损益表(单位:百万欧元) 总收入 8 463 7 558 7 195 7 629 7 512 营业费用 -4 818 -4 396 -4 156 -4 303 -4 234 资产减值 -284 261 -1 182 -217 17 集团净利润 2 743 2 614 1 440 2 489 2 570 比利时 1 759 1 997 1 001 1 344 1 450 捷克共和国 679 697 375 789 654 国际市场 441 127 199 379 533 集团中心 -135 -207 -135 -23 -67 可持续性和性别多样性 自身温室气体排放量(单位:吨二氧化碳/全职员工) 1.2 1.0 1.5 2.0 2.3 可再生能源在能源行业贷款中所占比例(%) 63% 63% 61% 57% 44% 负责任投资基金规模(单位:十亿欧元) 32 32 17 12 9 员工性别多样性(女性所占比例) 57% 56% 56% 57% 57% 董事会性别多样性(女性所占比例) 38% 33% 38% 31% 31% KBC 股份 期末流通股数(单位:百万) 417.2 416.9 416.7 416.4 416.2 期末每股母公司股东权益(欧元) 46.3 51.8 48.1 45.0 41.4 财年平均股价(欧元) 58.9 68.3 52.8 60.8 67.4 年末股价(欧元) 60.1 75.5 57.3 67.1 56.7 每股毛股息(欧元) 1 4.0 8.6 2.44 1.00 3.50 每股基本收益(欧元) 6.46 6.15 3.34 5.85 5.98 期末股票市值(十亿欧元) 25.1 31.5 23.9 27.9 23.6 财务比率 股本回报率 13% 13% 8% 14% 16% 银行成本收入比 57% 58% 58% 56% 56% 非寿险综合比率 89% 89% 85% 90% 88% 银行信贷成本比 0.08% -0.18% 0.60% 0.12% -0.04% 普通股权益比率(丹麦折衷法,全额) 15.3% 15.5% 17.6% 17.1% 16.0%

2022 年 KBC 集团年度报告

关键数据 2022 2021 2020 2019 2018 期末合并资产负债表(单位:百万欧元) 总资产 355 872 340 346 320 743 290 591 283 808 客户贷款和垫款(不包括逆回购) 178 053 159 728 159 621 155 816 147 052 证券 67 582 67 794 71 784 65 633 62 708 客户存款和债务证券(不包括回购) 224 407 199 476 190 553 173 184 159 644 投资合同、保险项下的技术准备金和负债 30 486 32 571 31 442 32 170 31 273 股东权益总额 20 807 23 077 21 530 20 222 19 633 合并损益表(单位:百万欧元) 总收入 8 463 7 558 7 195 7 629 7 512 营业费用 -4 818 -4 396 -4 156 -4 303 -4 234 资产减值 -284 261 -1 182 -217 17 集团净利润 2 743 2 614 1 440 2 489 2 570 比利时 1 759 1 997 1 001 1 344 1 450 捷克共和国 679 697 375 789 654 国际市场 441 127 199 379 533 集团中心 -135 -207 -135 -23 -67 可持续性和性别多样性 自身温室气体排放量(单位:吨二氧化碳/全职员工) 1.2 1.0 1.5 2.0 2.3 可再生能源在能源行业贷款中所占比例(%) 63% 63% 61% 57% 44% 负责任投资基金规模(单位:十亿欧元) 32 32 17 12 9 员工性别多样性(女性所占比例) 57% 56% 56% 57% 57% 董事会性别多样性(女性所占比例) 38% 33% 38% 31% 31% KBC 股份 期末流通股数(单位:百万) 417.2 416.9 416.7 416.4 416.2 期末每股母公司股东权益(欧元) 46.3 51.8 48.1 45.0 41.4 财年平均股价(欧元) 58.9 68.3 52.8 60.8 67.4 年末股价(欧元) 60.1 75.5 57.3 67.1 56.7 每股毛股息(欧元) 1 4.0 8.6 2.44 1.00 3.50 每股基本收益(欧元) 6.46 6.15 3.34 5.85 5.98 期末股票市值(十亿欧元) 25.1 31.5 23.9 27.9 23.6 财务比率 股本回报率 13% 13% 8% 14% 16% 银行成本收入比 57% 58% 58% 56% 56% 非寿险综合比率 89% 89% 85% 90% 88% 银行信贷成本比 0.08% -0.18% 0.60% 0.12% -0.04% 普通股权益比率(丹麦折衷法,全额) 15.3% 15.5% 17.6% 17.1% 16.0%

2022 年 KBC 集团年度报告

关键数据 2022 2021 2020 2019 2018 期末合并资产负债表(单位:百万欧元) 总资产 355 872 340 346 320 743 290 591 283 808 客户贷款和垫款(不包括逆回购) 178 053 159 728 159 621 155 816 147 052 证券 67 582 67 794 71 784 65 633 62 708 客户存款和债务证券(不包括回购) 224 407 199 476 190 553 173 184 159 644 投资合同、保险项下的技术准备金和负债 30 486 32 571 31 442 32 170 31 273 股东权益总额 20 807 23 077 21 530 20 222 19 633 合并损益表(单位:百万欧元) 总收入 8 463 7 558 7 195 7 629 7 512 营业费用 -4 818 -4 396 -4 156 -4 303 -4 234 资产减值 -284 261 -1 182 -217 17 集团净利润 2 743 2 614 1 440 2 489 2 570 比利时 1 759 1 997 1 001 1 344 1 450 捷克共和国 679 697 375 789 654 国际市场 441 127 199 379 533 集团中心 -135 -207 -135 -23 -67 可持续性和性别多样性 自身温室气体排放量(单位:吨二氧化碳/全职员工) 1.2 1.0 1.5 2.0 2.3 可再生能源在能源行业贷款中所占比例(%) 63% 63% 61% 57% 44% 负责任投资基金规模(单位:十亿欧元) 32 32 17 12 9 员工性别多样性(女性所占比例) 57% 56% 56% 57% 57% 董事会性别多样性(女性所占比例) 38% 33% 38% 31% 31% KBC 股份 期末流通股数(单位:百万) 417.2 416.9 416.7 416.4 416.2 期末每股母公司股东权益(欧元) 46.3 51.8 48.1 45.0 41.4 财年平均股价(欧元) 58.9 68.3 52.8 60.8 67.4 年末股价(欧元) 60.1 75.5 57.3 67.1 56.7 每股毛股息(欧元) 1 4.0 8.6 2.44 1.00 3.50 每股基本收益(欧元) 6.46 6.15 3.34 5.85 5.98 期末股票市值(十亿欧元) 25.1 31.5 23.9 27.9 23.6 财务比率 股本回报率 13% 13% 8% 14% 16% 银行成本收入比 57% 58% 58% 56% 56% 非寿险综合比率 89% 89% 85% 90% 88% 银行信贷成本比 0.08% -0.18% 0.60% 0.12% -0.04% 普通股权益比率(丹麦折衷法,全额) 15.3% 15.5% 17.6% 17.1% 16.0%

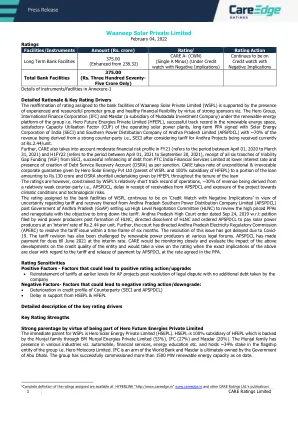

Waaneep 太阳能私人有限公司

附件 1 中的工具/设施详情 详细理由和关键评级驱动因素 Waaneep Solar Private Limited (WSPL) 的银行设施评级得到重申,这得益于其拥有经验丰富、资源丰富的发起人集团,以及强大的财务灵活性,即 Hero Group、国际金融公司 (IFC) 和 Masdar(穆巴达拉投资公司子公司),该集团的可再生能源平台即 Hero Future Energies Private Limited (HFEPL),在可再生能源领域的成功业绩记录,运营太阳能发电厂的容量利用率 (CUF) 令人满意,与印度太阳能公司 (SECI) 和安德拉邦南方电力配送公司 (APSPDCL) 签署了长期 PPA,考虑到安德拉项目目前收到的电价为 2.44 卢比/单位,约 70% 的收入来自强大的交易对手,即 SECI。此外,CARE 还考虑到 21 财年(指 2020 年 4 月 1 日至 2021 年 3 月 31 日期间)和 22 财年上半年(指 2021 年 4 月 1 日至 2021 年 9 月 30 日期间)的财务风险状况为中等,已从 SECI 收到全部六笔可行性缺口融资 (VGF),以较低利率成功从 PTC India Financial Services Limited 获得债务再融资,并根据批准设立了债务偿还追偿账户 (DSRA)。 CARE 注意到 Hero Solar Energy Pvt Ltd(WSPL 的母公司和 HFEPL 的全资子公司)对部分贷款提供了无条件且不可撤销的公司担保,担保金额为 13 亿卢比,并且 HFEPL 在整个贷款期限内承诺弥补 DSRA 的缺口。然而,评级受到以下因素的制约:WSPL 的运营历史相对较短,约 30% 的收入来自相对较弱的交易对手 APSPDCL,APSPDCL 应收账款的收到延迟,以及项目面临气候条件和技术风险。鉴于安德拉邦政府 (GoAP) 成立高级谈判委员会 (HLNC) 审查高价 PPA 并重新谈判以降低电价后安德拉邦南方电力配电有限公司 (APSPDCL) 的电价及其回收存在不确定性,WSPL 的银行信贷评级继续处于“具有负面影响的信用观察”状态。安德拉邦高等法院于 2019 年 9 月 24 日针对 HLNC 成立后风力发电商提出的申请下达命令,指示 HLNC 解散,并命令 APSPDCL 以每单位 2.44 卢比的“临时”费率向太阳能发电商付款。此外,法院已指示安德拉邦电力监管委员会 (APERC) 在六个月内解决电价问题。由于 Covid- 19,该问题的解决被推迟。可再生能源生产商也在各种法律论坛上对电价修订提出了质疑。APSPDCL 已按临时费率支付了截至 2021 年 6 月的会费。CARE 将密切监测和评估上述发展对实体信用质量的影响,并在上述确切影响对 APSPDCL 按照 PPA 中商定的费率支付电价和付款的影响明确时,将对评级发表看法。评级敏感性积极因素 - 可能导致积极评级行动/升级的因素:

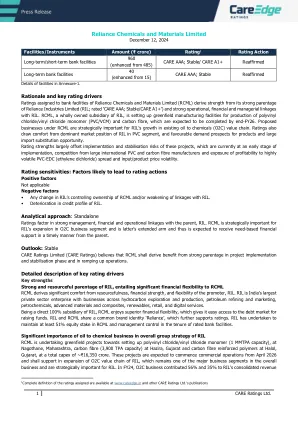

信实化学材料有限公司

设施详情见附件 1。 理由和关键评级驱动因素 信实化学和材料有限公司 (RCML) 的银行设施评级源于其与信实工业有限公司 (RIL;评级为“CARE AAA;稳定/CARE A1+”) 的强大母公司关系以及与 RIL 的强大运营、财务和管理联系。RCML 是 RIL 的全资子公司,正在建立绿地制造设施,用于生产聚氯乙烯/氯乙烯单体 (PVC/VCM) 和碳纤维,预计将于 2026 财年末完工。RCML 旗下的拟议业务对于 RIL 在现有石油到化学品 (O2C) 价值链中的增长具有战略重要性。评级还受到 RIL 在 PVC 领域的主导市场地位、良好的产品需求前景和巨大的进口替代机会的鼓舞。评级优势在很大程度上抵消了这些项目的实施和稳定风险(目前处于实施初期)、来自大型国际 PVC 和碳纤维制造商的竞争以及盈利能力受到高度波动的 PVC-EDC(二氯乙烷)价差和投入/产品价格波动的影响。 评级敏感性:可能导致评级行动的因素 积极因素 不适用 消极因素 • RIL 对 RCML 的控股权发生任何变化和/或与 RIL 的联系减弱。 • RIL 的信用状况恶化。 分析方法:独立评级考虑了与母公司 RIL 之间强大的管理、财务和运营联系。RCML 对于 RIL 在 O2C 业务部门的扩张具有战略重要性,是后者的延伸,因此预计将及时从母公司获得基于需求的财务支持。 展望:稳定 CARE Ratings Limited(CARE Ratings)认为,RCML 将从项目实施和稳定阶段以及扩大运营中的强大母公司关系中受益。关键评级驱动因素的详细描述 关键优势 RIL 强大而足智多谋的母公司,为 RCML 提供了极大的财务灵活性 RCML 从发起人 RIL 的足智多谋、财务实力和灵活性中获得了极大的安心。RIL 是印度最大的私营企业,业务遍及碳氢化合物勘探和生产、石油精炼和营销、石化产品、先进材料和复合材料、可再生能源、零售和数字服务。作为 RIL 的全资子公司,RCML 享有卓越的财务灵活性,使其易于进入债务市场筹集资金。RIL 和 RCML 拥有共同的品牌标识“Reliance”,这进一步支持了评级。RIL 承诺在评级银行信贷期限内保留 RCML 至少 51% 的股权和管理控制权。石油对化学业务在 RIL 的整体集团战略中具有重要意义 RCML 正在开展绿地项目,在马哈拉施特拉邦 Nagothane 设置聚氯乙烯/氯乙烯单体(1 MMTPA 产能)、在古吉拉特邦 Hazira 设置碳纤维(3,900 TPA 产能)以及在古吉拉特邦 Halol 设置碳纤维增强聚合物,总资本支出约为₹16,350 千万卢比。这些项目预计将于 2026 年 4 月开始商业运营,并将支持 RIL 的 O2C 价值链的扩展,这仍然是整体业务中的主要业务部门之一,对 RIL 具有战略重要性。在 FY24,O2C 业务为 RIL 的综合收入贡献了 56% 和 35%

信实新能源电池存储有限公司

设施详情见附件 1。 理由和关键评级驱动因素 授予 Reliance New Energy Battery Storage Limited (RNEBSL) 银行设施的评级得益于其强大而资源丰富的母公司 Reliance Industries Limited (RIL;评级为“CARE AAA;稳定/CARE A1+”) 通过其全资子公司 Reliance New Energy Limited (RNEL) 持有 RNEBSL 100% 的股权,以及新能源业务在 RIL 整体集团战略中的重要性。评级还得益于运营协同效应,因为 RNEBSL 预期的电池产量被 RIL 集团计划的可再生能源发电容量的存储需求所占用,从而导致项目完成后收入可见性强,由于综合运营和大规模容量,预期的规模经济,以及印度政府 (GoI) 的政策措施对电池的有利需求。评级优势在很大程度上抵消了与目前处于早期阶段的项目相关的固有风险、来自中国的竞争以及由于技术不断发展而导致的技术过时风险。评级敏感性:可能导致评级行动的因素 积极因素 不适用 消极因素 • RIL 对 RNEBSL 的控股权发生变化和/或与 RIL 的联系减弱。 • RIL 的信用状况恶化。 分析方法:独立评级还考虑了与最终母公司 RIL 之间的强大管理、财务和运营联系,RIL 已宣布了有关新能源业务的大型商业计划。RNEBSL 是通过 RIL 的全资子公司 RNEL 单独设立的 100% 子公司,旨在创建端到端的电池生态系统,并主要充当 RIL 的延伸。展望:稳定 CARE Ratings Limited(CARE Ratings)认为,RNEBSL 将从项目实施、稳定和扩大运营的强大母公司中受益,并将从最终母公司获得及时和基于需求的财务支持。关键评级驱动因素的详细描述 关键优势 RIL 强大且资源丰富的母公司为 RNEBSL 带来了极大的财务灵活性 RNEBSL 从发起人 RIL 的资源和财务实力中获得了极大的安慰。 RIL 是印度最大的私营公司,业务涵盖碳氢化合物勘探和生产、石油精炼和营销、石化产品、先进材料和复合材料、可再生能源、零售和数字服务。 RIL 在 24 财年的综合收入为 ₹901,064 千万卢比,净利润为 ₹79,020 千万卢比。作为 RIL 的一部分,RNEBSL 享有卓越的财务灵活性,这使其能够轻松进入债务市场以优惠条件筹集资金。 RIL 和 RNEBSL 拥有“Reliance”的共同品牌标识,这进一步支持了评级。RIL 还承诺保持对 RNEBSL 的控股权以及在评级银行信贷期限内的管理控制权。 新能源业务在 RIL 的整体集团战略中具有重要意义 继电信和零售之后,新能源是 RIL 集团的重点领域,预计将成为下一个增长动力。RIL 宣布承诺到 2030 年建立至少 100 吉瓦 (GW) 的可再生能源,到 2035 年实现净零碳排放。RIL 的初步投资计划为 75,000 千万卢比,用于在中期内建设五座千兆光伏板、储能、绿色氢、燃料电池系统和电力电子工厂。RIL 还在太阳能电池板、电池和电解器领域与全球领先公司进行了投资和合作。RNEBSL 的业务运营对 RIL 集团仍具有战略重要性,支持其向清洁能源使用过渡并实现净零碳目标。

O2 可再生能源 IV 私人有限公司

影响 附件 1 中的工具/设施详情。 理由和关键评级驱动因素 CARE Ratings Limited(CARE Ratings)将 O2 Renewable Energy IV Private Limited(O2RE4)的评级列入“具有积极影响的评级观察名单”,此前 JSW Energy Limited 的全资子公司 JSW Neo Energy Limited 宣布与 O2 Power Pooling Pte. Limited 和 O2 Power SG Pte. Limited 达成最终协议,分别收购 O2 Power Midco Holdings Pte. Limited、O2 Energy SG Pte. Limited(O2RE4 的母公司)及其子公司(统称“O2 实体”),企业价值经净流动资产调整后约为₹12,468 千万卢比(14.7 亿美元)。CARE Ratings 将继续监控此次收购的相关进展,预计收购将在未来五个月内完成,并评估其对相关实体信用风险状况的影响。 O2RE4 运营着一座 8.45 MW 混合自备电厂(风能 - 2.20 MW、太阳能 - 6.25 MW AC/8.44 MWp),此次对其银行信贷额度的评级重申,考虑因素包括 2024 年 3 月增强型太阳能发电容量的投入使用,以及项目在最初 12 个月内令人满意的运营表现和及时收款。该公司报告称,2025 财年前 8 个月的加权平均电厂负荷率 (PLF) 为 22.5%,低于 P90 估计的 27.3%,主要考虑到 2024 年 4 月开始的额外发电容量的稳定问题。展望未来,CARE Ratings 预计发电量将与 P-90 水平保持一致。CARE Ratings 已考虑了 ₹12 千万卢比的额外债务,计划用于为容量增强项目产生的约 ₹17 千万卢比的总成本的一部分提供资金。该评级仍将强大的母公司和经验丰富的管理团队考虑在内,O2 Power SG Pte Limited(O2PSPL;O2 Power 集团的控股公司)由知名私募股权投资者淡马锡控股有限公司和 EQT Partners 支持,对印度的可再生能源项目投资有着坚定的承诺。贷款条件优惠,期限较长,并规定在有限时间内偿还 O2PSPL 的债务,这为贷款提供了额外的保障。O2RE4 的信用状况源于与 STT Global Data Centre India Private Limited(STT,评级为 CARE AA+;稳定/CARE A1+)签订的长期 25 年购电协议(PPA),在集团自保机制下,在卡纳塔克邦以固定电价签订。此外,锁定期和在客户提前退出时对开发商的补偿等授权条款的存在,也是必要的保障措施。在 Care Ratings 的基本情景中,债务保护指标预计较为宽松,这反映在债务期限的平均债务偿还覆盖率 (DSCR) 超过 1.2 倍。该评级还考虑了两个季度的 DSRA 储备金,这从信用角度来看提供了安慰。然而,由于为建立该项目而产生的大量债务融资资本支出,O2RE4 的评级优势被其杠杆资本结构部分抵消。在 CARE Ratings 的基本情况评估中,资本结构预计将保持杠杆率,未来几年总债务与息税折旧摊销前利润 (TD/EBITDA) 的比率将保持在 6.0 倍以上。由于项目债务与浮动利率挂钩,项目的现金流仍然面临利率波动的风险。CARE Ratings 还考虑了项目现金流因天气条件不利变化而面临的风险,因为该项目采用单部分关税,资产集中风险,因为全部产能位于一个州。评级敏感性:可能导致评级行动的因素

印度的指示贷款系统:评论

1研究学者,JC Bose UST,YMCA,FARIDABAD 2 BOSE UST研究系研究学者,自国家银行国有化以来,Faridabad摘要指导的JC Bose UST助理教授,JC Bose UST,Faridabad Abstract指导的贷款。 商业银行的指示贷款配额已经诞生了一种将资本分配给自我就业计划,小型企业和农民的重要工具。 优先部门要求要求计划的商业银行根据印度储备银行的指示将其总贷款量的40%向指定的指示部门贷款。 多年来,印度储备银行对指导贷款的标准进行了许多修改。 NPA的问题不是印度公共部门银行独有的;它在整个银行业中都普遍存在。 在负责政府的官员的影响下,印度银行中,印度银行的不良贷款中有很大一部分是从信贷到指导部门的。 银行已经充分监督了他们的信用,如果不消除,可能会控制坏账问题。 确定大多数研究人员都依赖DEA模型的银行的效率和有效性。 固定和随机效应模型,T检验,TOBIT回归,CCR,BCC用于获得所需的结果。 在不同的研究中也发现了一个主要问题,即NPA。 在这项研究中,我们试图找出有关NPA的原因和建议。 关键字:定向贷款,NPA(不良资产),DEA模型,PSL,CAGR,1。 在1967年,斯里·莫拉吉·德赛(Sri Moraji Desai)使用了优先部门的术语。1研究学者,JC Bose UST,YMCA,FARIDABAD 2 BOSE UST研究系研究学者,自国家银行国有化以来,Faridabad摘要指导的JC Bose UST助理教授,JC Bose UST,Faridabad Abstract指导的贷款。商业银行的指示贷款配额已经诞生了一种将资本分配给自我就业计划,小型企业和农民的重要工具。优先部门要求要求计划的商业银行根据印度储备银行的指示将其总贷款量的40%向指定的指示部门贷款。多年来,印度储备银行对指导贷款的标准进行了许多修改。NPA的问题不是印度公共部门银行独有的;它在整个银行业中都普遍存在。在负责政府的官员的影响下,印度银行中,印度银行的不良贷款中有很大一部分是从信贷到指导部门的。银行已经充分监督了他们的信用,如果不消除,可能会控制坏账问题。确定大多数研究人员都依赖DEA模型的银行的效率和有效性。固定和随机效应模型,T检验,TOBIT回归,CCR,BCC用于获得所需的结果。在不同的研究中也发现了一个主要问题,即NPA。在这项研究中,我们试图找出有关NPA的原因和建议。关键字:定向贷款,NPA(不良资产),DEA模型,PSL,CAGR,1。在1967年,斯里·莫拉吉·德赛(Sri Moraji Desai)使用了优先部门的术语。简介金融机构在推动经济增长中起着至关重要的作用,而银行贷款在此过程中的重要性不容忽视。为了解决贫困并促进公平收入分配,印度储备银行(RBI)已实施了不同的贷款安排,其中一种被称为优先行业贷款。在1968年,该银行的信贷优先级由国家信贷委员会监督,因为在国有化之前,没有重视农业。在PSL的早期,只有2个领域是农业和SSI。在1974年11月,没有针对优先行业贷款的预先确定目标。1979年3月,指示公共部门银行确保至少有三分之一的信贷分配给直接贷款。在1978年11月,向PSBS发出了一项指令,要求他们在1980年3月的最后一天贡献其总前进的三十三%。后来,目标增加到总进展总量的40%。印度政府指示所有在该国开展业务的外国银行在1992年底之前至少将其净银行信贷净额(NBC)借给优先部门。在1993年4月,该百分比增加到NBC的32%,目的是到1994年3月达到这一目标。截至2007年4月30日,根据对指示部门的信贷规则,定向贷款目标和子目标现在已连接到ANBC或信用量同等金额的非资产负债表敞口(以更大者为准)连接。优先领域包括农业,微型,中小型企业(MSMES),