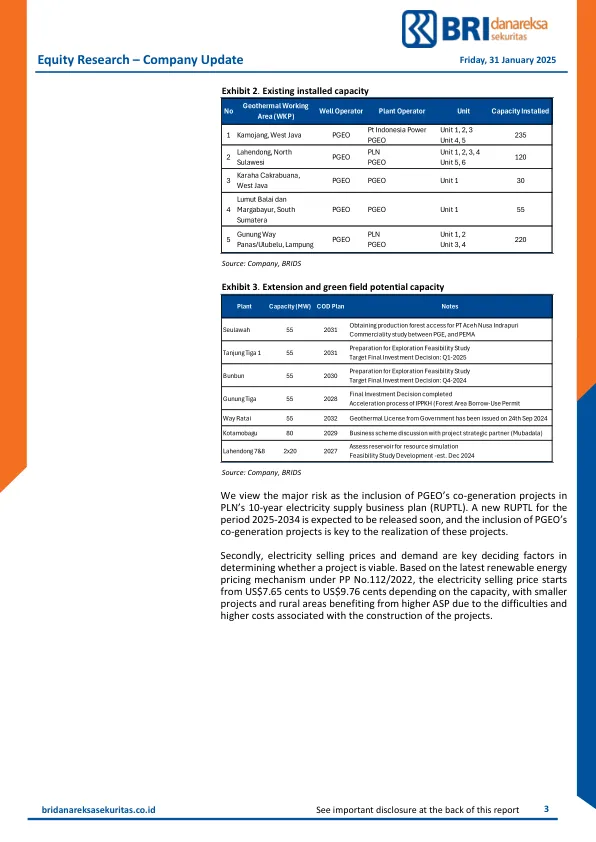

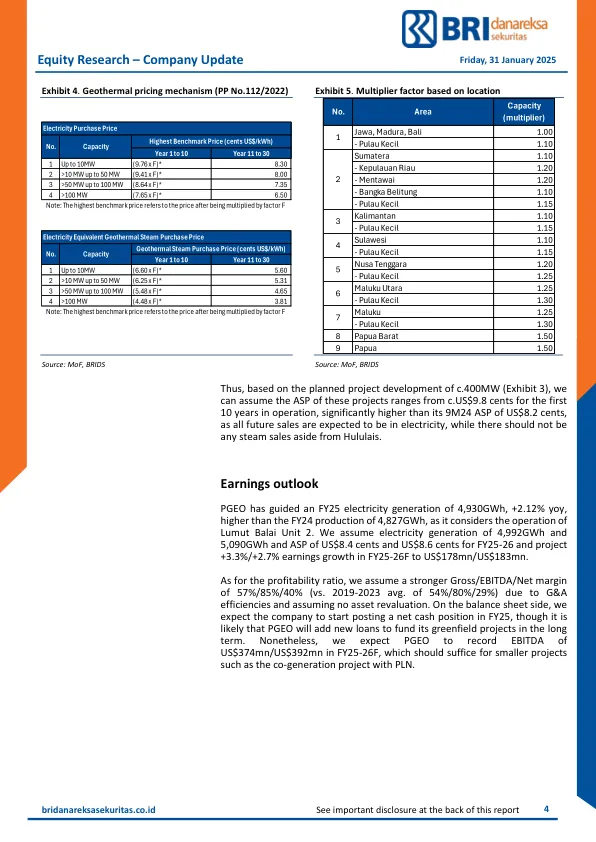

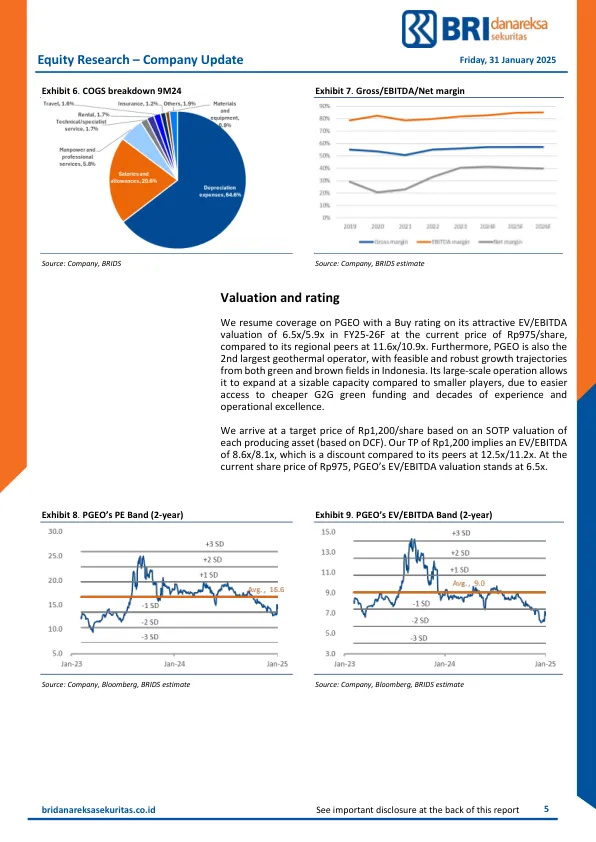

有机膨胀最终带有水果PGEO将通过Lumut Balai第2单元增加55MW的地热容量,预计于5月25日,这标志着其首次增加了23财年的IPO,并将总安装能力达到728MW。下一步朝着其1GW目标迈出的1GW目标将源自2027年的Hululais单元1和2(110MW)的操作,以及与PLN的共同发电项目(其中已在30MW的Ulubelu宣布了45MW和15MW的Lahendong和Lahendong的Lahendong),以及C.400mw的GreenField Codical of C.400mw。我们预测25-26F的EPS增长+3.3%/ +2.7%,至1.78亿美元/$ 1.83亿美元,假设25财年的4,930GWH, +2.12%的Yoy产生 +2.12%的同期,它是从Lumut Balai的销售中增加的,从而增加了apter septer(vss),从而增加了$ 9 (vs. $ 6.4美分/千瓦时)。 除了Hululais外,所有未来的Greenfield项目都将基于电力销售,我们估计,基于我们从PP No.112/2022的计算,我们将平均C.US C.US在运营的前10年中为9.8美分。 以买入等级和RP1200的TP恢复覆盖范围,我们在PGEO上恢复覆盖范围,并以稳健的增长轨迹和有吸引力的EV/EBITDA估值为6.5倍的25F估值(与区域同行为11.6倍)。 我们的RP1,200的TP源自所有现有项目的DCF评估方法(Kamojang,Lahendong,Ulubelu,Lumut Balai,Karaha)。 我们的TP意味着EV/EBITDA为8.2x/7.8倍,而以目前的股价,PGEO的估值为6.5倍EV/EBITDA。 我们观点的关键风险包括1)较低的可用性/容量因素,以及2)项目时间表中的延迟。 关键财务我们预测25-26F的EPS增长+3.3%/ +2.7%,至1.78亿美元/$ 1.83亿美元,假设25财年的4,930GWH, +2.12%的Yoy产生 +2.12%的同期,它是从Lumut Balai的销售中增加的,从而增加了apter septer(vss),从而增加了$ 9 (vs. $ 6.4美分/千瓦时)。除了Hululais外,所有未来的Greenfield项目都将基于电力销售,我们估计,基于我们从PP No.112/2022的计算,我们将平均C.US C.US在运营的前10年中为9.8美分。以买入等级和RP1200的TP恢复覆盖范围,我们在PGEO上恢复覆盖范围,并以稳健的增长轨迹和有吸引力的EV/EBITDA估值为6.5倍的25F估值(与区域同行为11.6倍)。我们的RP1,200的TP源自所有现有项目的DCF评估方法(Kamojang,Lahendong,Ulubelu,Lumut Balai,Karaha)。我们的TP意味着EV/EBITDA为8.2x/7.8倍,而以目前的股价,PGEO的估值为6.5倍EV/EBITDA。我们观点的关键风险包括1)较低的可用性/容量因素,以及2)项目时间表中的延迟。关键财务

Pertamina地热能(PGEO IJ)

主要关键词