XiaoMi-AI文件搜索系统

World File Search System标准玻璃衬里技术有限公司

Outlook和估值:标准玻璃衬里技术有限公司除了提供设备供应外提供交钥匙解决方案,以对客户的单一停止解决方案区分自己。多年来,该公司提供了强大的财务业绩,展示了一致的收入增长和稳定的利润率。展望未来,该公司计划通过将容量从1,609增加到1,877个单位来增强其SGL单位。此外,它打算将IPO收益3亿印度卢比投资于其材料子公司S2工程行业PVT。Ltd.,升级具有高级机械的设施,并将容量从1,962扩大到2,172辆。该公司主要关注国内市场,出口仅贡献24财年的收入,但其目标是1255财年的出口收入为12-15%,Y-O-Y收入增长了25%。从估值角度来看,该公司的市盈率为47倍,EV/EBITDA为30倍,ROE和ROCE分别为21%和23%,被认为是与同行相比的价值。总体而言,该公司具有独特的商业模式,战略合作伙伴关系和雄心勃勃的扩张计划,在财务上是一个健壮的公司。可以利用印度制药,化学和相关行业的增长。因此,我们分配了“订阅”评级。

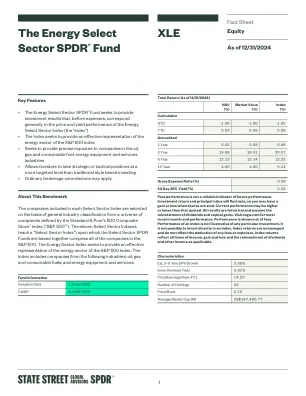

能源精选行业 SPDR® 基金 XLE

词汇表 NAV 共同基金或 ETF 的总资产减去负债后的市场价值,除以流通股数。 市场价值 由工作日纽约证券交易所收盘时(通常为美国东部时间下午 4:00)的买入/卖出价格的中点确定。 总费用率 基金的年度总运营费用率。它是扣除所有费用减免或费用报销后的总额。您可以在基金最新的招股说明书中找到它。 30 天 SEC 收益率(也称为标准化收益率) 一种年化收益率,计算方法是将基金在最近 30 天内获得的净投资收益除以当前最高发行价。 预计 3-5 年每股收益增长 基于基金的底层资产。标的资产的实际收益预测由 FactSet、First Call、I/B/E/S Consensus 和路透社提供,用于计算 3-5 年平均每股收益增长率预测。指数股息收益率标的资产指示的年度股息除以价格的加权平均值,以百分比表示。市盈率 FY1 基金中每只证券的当前股价除以预测的一年每股收益的加权调和平均值。计算中包括负值和正值异常值。市净率收盘价除以每股收益的加权调和平均值

迪克森科技有限公司

由于移动电话和 EMS 业务持续受到新老客户的强劲需求,推动了销售量增长,Dixon 在收入方面取得了超出预期的成绩。移动电话和 EMS 部门同比增长了 251%。摩托罗拉出口订单的增加以及大型新客户的加入将预示着该部门未来发展良好。其他关键业务(如照明和电视)面临着需求挑战,而家电则实现了两位数的增长。管理层通过在现有业务垂直领域增加新客户/产品并专注于新领域,成功应对了低迷的需求环境。我们相信 Dixon 将在中期继续实现强劲增长,因为 1)公司能够持续增加新客户;2)冰箱和 IT 硬件等新产品类别将从下一财年开始产生有意义的贡献;3)通过提供新的技术先进解决方案增加 ODM 供应;4)挖掘出口机会;5)投资于后向整合以提高效率。在利润率方面,公司正寻求通过扩大规模、向后整合和成本优化计划来提高利润率。该公司还谨慎地运用资本,并不断努力提高回报率。考虑到业绩改善和管理层对吸引新客户表现出的信心,我们将目标市盈率维持在 55 倍。不过,我们将股票评级上调至增持,该公司在应对挑战中继续实现强劲而优质的增长。

ge 2006 年年度报告 - AnnualReports.com

如果你经营通用电气或持有通用电气的股票,你只能相信一件事:持续的盈利和现金流增长,加上不断扩大的回报率,会增加股东价值。这是一项长期投资,没有什么短期花招。我们带领公司实现盈利和现金流增长,并获得高回报。我们持续投资和交付。如果剔除非现金养老金的影响,过去五年里,通用电气的利润几乎翻了一番,从 2001 年的 110 亿美元增至 210 亿美元。经营现金流也取得了类似的进展,增至 246 亿美元。我们的回报率为 18.4%,在过去两年里增加了 220 个基点,接近我们的目标。我们努力成为一家可靠的增长型公司。我们的盈利增长率在一年内为 11%,五年内为 10%,十年内为 11%,十五年内为 12%,二十年内为 11%。过去 20 年,标普 500 指数的盈利增长率平均为 8%。问题是:可靠的增长是否已经过时?对冲基金等另类投资如今非常受欢迎。尽管 GE 业绩强劲,但其市盈率仅略高于标普 500 指数。我们不认为可靠的增长已经过时。我们知道,可靠的增长对长期投资者来说始终是时尚。他们像我一样,从长远角度看待公司。他们受益于一家能够预测环境变化并积极执行的公司。这就是您的 GE。

NTPC 绿色能源有限公司 IPO 报告

我们认为,NTPC Green Energy Ltd 的首次公开募股为投资者提供了一个投资印度可再生能源领域领先企业的机会,而该公司的强大资源和专业知识将为其提供支持。我们认为,凭借 26,071 兆瓦的稳健投资组合,包括运营、签约和筹备项目,该公司展现出强劲的增长潜力。该公司专注于与政府和公用事业公司签订长期购电协议 (PPA),这确保了稳定的收入来源,而其多元化的地理分布则降低了风险。我们还认为,NTPC Green 在绿色氢、绿色化学品和电池存储领域的战略扩张进一步增强了其增长前景,使其处于印度能源转型的前沿。从财务状况来看,该公司 2024 财年的营业收入大幅增长了 1057%,净利润增长了 101%。按照上限价格 ₹ 108/- 的估值分析,该发行股票的市值为 ₹ 91000 千万卢比,基于 2025 财年的年化收益和完全稀释的 IPO 后实收资本,该公司要求的市值为 4.96 倍,市盈率为 259.56 倍,定价似乎很有竞争力。在 NTPC 的财务实力和雄心勃勃的可再生能源目标的支持下,该公司已准备好利用对可持续能源解决方案日益增长的需求。因此,从属性来看,我们建议仅愿意承担风险的投资者“认购”NTPC 绿色能源有限公司 IPO,仅从长期角度考虑。

爱尔兰银行 2022 年年度报告

战略进展 去年我们在多个方面取得了明显的战略进展,包括: • 收购 KBC 投资组合,这改变了我们爱尔兰抵押贷款业务的规模,目前交易已完成,客户迁移也已完成。 • 完成对 Davy 的收购,我们的“健康”保险业务的�M 增加了约 75� 至约 390 亿�。 • 开设了约 24 万个新的爱尔兰活期账户,是 2021 年水平的两倍,反映了我们在增强核心客户特许经营权和在竞争对手退出市场的情况下为客户提供安全家园方面取得的成功。 • 持续专注于提高整个组织的效率,同类成本逐年下降。 • 客户 NPS 提高了�10 点,投诉减少了 9�。 • 对于同事而言,同事敬业度提高了�5� 至 68�,同事文化指数提高了�1�。 • 爱尔兰抵押贷款额达 39 亿英镑,达到 640 亿英镑,我们的提款份额增加了 5% 至 28%,同时保持了我们的商业重点和承保标准。 • 我们的 ESG 战略取得了进一步进展,继续在爱尔兰绿色贷款领域保持领先地位,包括成为绿色抵押贷款的“第一提供商”,占新抵押贷款的约 50%(2021 年:约 35%)。 • 数字化继续取得进展,我们近 90% 的数字渠道流量来自我们的移动应用程序。 • 进一步降低资产负债表风险,2022 年“市盈率”降至 3.6%,比上一年提高了 190 个基点。 • 重大里程碑

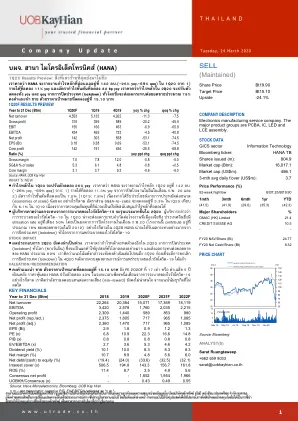

恒诺微电子股份有限公司(HANA)

截至 12 月 31 日的年度 (Btm) 1Q20F 1Q19 4Q19 同比 % 变化 环比 % 变化 净营业额 4,553 5,133 4,922 -11.3 -7.5 毛利 319 399 589 -20.2 -45.9 EBIT 155 166 453 -6.9 -65.9 EBITDA 434 455 733 -4.5 -40.8 净利润 142 303 558 -53.1 -74.5 每股收益 (Bt) 0.18 0.38 0.69 -53.1 -74.5 核心利润 142 191 456 -25.5 -68.8 比率 (%) 同比 百分点 变化 环比 百分点变化 毛利率 7.0 7.8 12.0 -0.8 -5.0 销售、一般及行政费用占销售额百分比 5.3 6.1 4.8 -0.8 +0.5 核心利润率 3.1 3.7 9.3 -0.6 -6.0 资料来源:HANA、大华继显 最新消息 2020 年第一季度核心利润同比下降 26% 我们预计 HANA 将公布 2020 年第一季度核心利润为 1.42 亿泰铢(同比下降 26%,环比下降 69%),原因如下:1)2020 年 2 月中国工厂关闭导致收入同比下降 11.3%;2)受益于规模经济效应减弱,毛利率降至 7.0%(2019 年第一季度:7.8%)。然而,销售、一般及行政费用与销售额之比2020 年第一季度的利润率将从 2019 年第一季度的 6.1% 降至 5.3%,因为更好的成本控制可能是导致核心利润下降的一个因素。管理层预计,新冠肺炎疫情的影响将高管们表示,2020 年第二季度的情况将更加严峻。 2020 年第一季度的 COVID-19 疫情可能对嘉兴工厂的影响有限。中国,由于 2020 年 2 月工厂关闭,利用率仅为 50%(该工厂在 2019 年贡献了约 18% 的总销售额)。然而,在 2020 年第二季度,HANA 可能会受到 COVID-19 疫情导致的全球封锁的重大影响。 股票影响 2020 年第二季度的表现仍然令人担忧。我们预计,由于全球(中国除外)实施封锁,2020 年第二季度核心利润将进一步萎缩,这将导致全球需求大幅下降。并对 HANA 的销售额产生了约 89% 的影响。我们认为,在 COVID-19 疫情得到控制后,封锁将于 2020 年第四季度解除,这一趋势将持续到 2020 年第三季度。估值/建议 维持卖出评级,目标价下调至 15.10 泰铢,基于 2020 年预期市盈率为 17 倍或 5 年平均值。由于 COVID-19 疫情,HANA 的股价在短短一个月内下跌了 40%。然而,我们认为风险回报率(风险回报)仍然缺乏吸引力不太乐观的商业前景 主要财务数据 截至 12 月 31 日的年度 (Btm) 2018 2019 2020F 2021F 2022F 净营业额 22,264 20,384 15,071 17,369 18,119 EBITDA 3,420 2,578 1,760 2,035 2,215 营业利润 2,309 1,440 589 853 980 净利润 (rep./act.) 2,375 1,805 717 965 1,085 净利润 (调整后) 2,360 1,470 717 965 1,085 每股收益 (Bt) 2.9 1.8 0.9 1.2 1.3 PE (倍) 6.8 10.9 22.3 16.6 14.8 市净率 (倍) 0.8 0.8 0.8 0.8 0.8 企业价值/EBITDA (倍) 2.7 3.6 5.3 4.6 4.2 股息收益率 (%) 10.1 10.0 8.3 8.3 8.3 净利润率 (%) 10.7 8.9 4.8 5.6 6.0 净负债/(现金)与股东权益之比 (%) (19.4) (24.0) (33.6) (32.5) (32.1) 利息覆盖率 (倍) 506.5 194.8 143.3 156.7 161.8 股东权益回报率 (%) 11.4 8.7 3.5 4.9 5.6 预期净利润 - - 1,652 1,954 1,966 UOBKH/Consensus (x) - - 0.43 0.49 0.55 资料来源:Hana Microelectronics、Bloomberg、UOB Kay Hian nm:无意义;市盈率为负数,EV/EBITDA 反映为“nm”

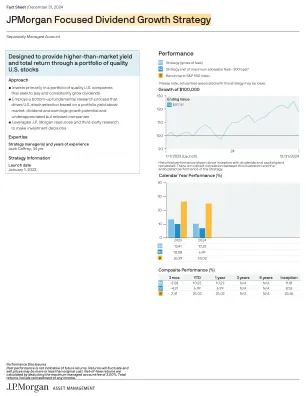

b“由于四舍五入,总值可能不等于 100%。本文件是一般性沟通,仅供参考。它本质上是教育性的,并非旨在推荐任何特定的投资产品、策略、计划功能或其他目的。使用的任何示例都是通用的、假设的,仅供说明之用。在做出任何投资或财务决策之前,投资者应向个人财务、法律、税务和其他专业人士寻求个性化建议,这些建议会考虑到投资者自身情况的所有具体事实和情况。风险摘要以下风险可能导致该策略的投资组合亏损或表现不如其他投资。由于影响个别公司的因素以及经济或政治条件的变化,股票证券的价格可能会迅速或不可预测地波动。这些价格变动可能会导致您的投资损失。公司不保证会宣布、继续支付或增加股息。综合指数综合指数包括根据重点股息增长策略投资的所有可自由支配的独立管理账户。该策略旨在通过主要投资具有提高股息历史的美国公司来实现长期资本增长。指数管理账户收取费用会降低其表现:指数则不会。您不能直接投资指数。标准普尔 500 指数是一个非管理指数,通常代表美国股市大公司的表现。指数水平以总回报美元计算。过去的表现并不能保证未来的结果。前十大持股列出的前十大持股仅反映该策略的长期投资。不包括短期投资。持股可能会发生变化。列出的持股不应被视为购买或出售特定证券的建议。每种证券均按策略中持有的证券总市值的百分比计算,不包括使用衍生品头寸(如适用)。投资组合分析定义市盈率是每股收益乘以该数字以估算股票价值。

b“由于四舍五入,总值可能不等于 100%。本文件是一般性沟通,仅供参考。它本质上是教育性的,并非旨在推荐任何特定的投资产品、策略、计划功能或其他目的。使用的任何示例都是通用的、假设的,仅供说明之用。在做出任何投资或财务决策之前,投资者应向个人财务、法律、税务和其他专业人士寻求个性化建议,这些建议会考虑到投资者自身情况的所有具体事实和情况。风险摘要以下风险可能导致该策略的投资组合亏损或表现不如其他投资。由于影响个别公司的因素以及经济或政治条件的变化,股票证券的价格可能会迅速或不可预测地波动。这些价格变动可能会导致您的投资损失。公司不保证会宣布、继续支付或增加股息。综合指数综合指数包括根据重点股息增长策略投资的所有可自由支配的独立管理账户。该策略旨在通过主要投资具有提高股息历史的美国公司来实现长期资本增长。指数管理账户收取费用会降低其表现:指数则不会。您不能直接投资指数。标准普尔 500 指数是一个非管理指数,通常代表美国股市大公司的表现。指数水平以总回报美元计算。过去的表现并不能保证未来的结果。前十大持股列出的前十大持股仅反映该策略的长期投资。不包括短期投资。持股可能会发生变化。列出的持股不应被视为购买或出售特定证券的建议。每种证券均按策略中持有的证券总市值的百分比计算,不包括使用衍生品头寸(如适用)。投资组合分析定义市盈率是每股收益乘以该数字以估算股票价值。

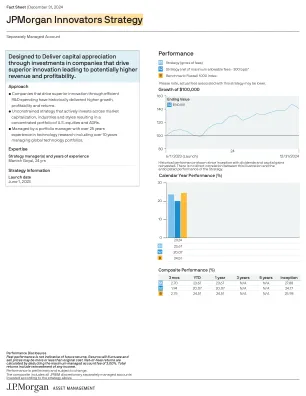

b"由于四舍五入,总值可能不等于 100%。本文件是一般性沟通,仅供参考。它本质上是教育性的,并非旨在推荐任何特定的投资产品、策略、计划功能或其他目的。使用的任何示例都是通用的、假设的,仅供说明之用。在做出任何投资或财务决策之前,投资者应向个人财务、法律、税务和其他专业人士寻求个性化建议,这些建议考虑到投资者自身情况的所有具体事实和情况。风险摘要以下风险可能导致该策略的投资组合亏损或表现不如其他投资。由于一些海外市场的政治和经济不稳定,国际投资具有更大的风险和更大的波动性。美国以外的货币汇率变化和不同的会计和税收政策可能会影响回报。综合综合包括根据创新者战略投资的所有可自由支配的独立管理账户。该战略旨在通过投资旨在有效推动创新的公司来实现长期总回报,这些公司通过投资研发来实现更高的增长和盈利能力。综合指数的起始日期为 2022 年 12 月 1 日。综合指数的创建日期为 2022 年 11 月 7 日。指数管理账户收取费用会降低其绩效:指数则不会。您不能直接投资指数。罗素 1000 指数是一个非管理指数,用于衡量罗素 3000 指数中 1,000 家最大公司(按市值计算)的表现。过去的表现并不能保证未来的结果。前十大持股所列的前十大持股仅反映该策略的长期投资。不包括短期投资。持股可能会发生变化。所列持股不应被视为购买或出售特定证券的建议。每种证券均按策略中持有的证券总市值的百分比计算,不包括衍生品头寸的使用(如适用)。投资组合分析定义市盈率是每股收益乘以该数字以估计股票的价值。”

b"由于四舍五入,总值可能不等于 100%。本文件是一般性沟通,仅供参考。它本质上是教育性的,并非旨在推荐任何特定的投资产品、策略、计划功能或其他目的。使用的任何示例都是通用的、假设的,仅供说明之用。在做出任何投资或财务决策之前,投资者应向个人财务、法律、税务和其他专业人士寻求个性化建议,这些建议考虑到投资者自身情况的所有具体事实和情况。风险摘要以下风险可能导致该策略的投资组合亏损或表现不如其他投资。由于一些海外市场的政治和经济不稳定,国际投资具有更大的风险和更大的波动性。美国以外的货币汇率变化和不同的会计和税收政策可能会影响回报。综合综合包括根据创新者战略投资的所有可自由支配的独立管理账户。该战略旨在通过投资旨在有效推动创新的公司来实现长期总回报,这些公司通过投资研发来实现更高的增长和盈利能力。综合指数的起始日期为 2022 年 12 月 1 日。综合指数的创建日期为 2022 年 11 月 7 日。指数管理账户收取费用会降低其绩效:指数则不会。您不能直接投资指数。罗素 1000 指数是一个非管理指数,用于衡量罗素 3000 指数中 1,000 家最大公司(按市值计算)的表现。过去的表现并不能保证未来的结果。前十大持股所列的前十大持股仅反映该策略的长期投资。不包括短期投资。持股可能会发生变化。所列持股不应被视为购买或出售特定证券的建议。每种证券均按策略中持有的证券总市值的百分比计算,不包括衍生品头寸的使用(如适用)。投资组合分析定义市盈率是每股收益乘以该数字以估计股票的价值。”

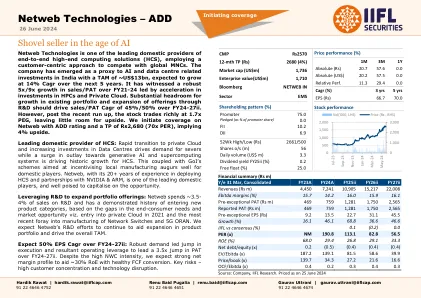

Netweb Technologies – ADD

2024 年 6 月 26 日 Netweb Technologies 是印度领先的端到端高端计算解决方案 (HCS) 供应商之一,采用以客户为中心的方法与全球跨国公司竞争。该公司已成为印度人工智能和数据中心相关投资的代理,TAM 约为 130 亿美元,预计未来 5 年将以 14% 的复合年增长率增长。在 HPC 和私有云投资加速的带动下,该公司在 21-24 财年的销售额/PAT 强劲增长了 5 倍/9 倍。现有产品组合的巨大增长空间和通过研发扩展产品范围应能推动 24-27 财年的销售额/PAT 复合年增长率达到 45%/50%ii。然而,在最近的上涨之后,该股以 1.7 倍 PEG 的价格交易,几乎没有上涨空间。我们首次对 Netweb 进行评级为增持,目标价为 2,680 卢比(70 倍市盈率),意味着上涨空间为 4%。领先的国内 HCS 提供商:快速向私有云过渡以及对数据中心的投资增加推动了对服务器的需求,而对生成式 AI 和超级计算系统的支出激增则推动了 HCS 的历史性增长。再加上印度政府旨在激励本地制造业的计划,这对国内企业来说是个好兆头。Netweb 拥有 20 多年的 HCS 部署经验,并与 NVIDIA 和 ARM 建立了合作伙伴关系,是领先的国内企业之一,并已准备好利用这一机会。利用研发扩大产品组合:Netweb 将销售额的约 3.5-4% 用于研发,并有根据最终消费者需求差距和市场机会进入新产品类别的成功经验。 2021 年进入私有云领域,最近又涉足网络交换机和 5G ORAN 制造领域。我们预计 Netweb 的研发工作将继续帮助扩大产品组合并推动整体 TAM。预计 24-27 财年每股收益复合年增长率为 50%ii:强劲的需求带动执行力的跃升,由此产生的经营杠杆将使 24-27 财年 PAT 增长 3.5 倍ii。尽管 NWC 强度很高,但我们预计强劲的净利润率将有助于实现约 30% 的 RoE 和健康的 FCF 转换。主要风险——客户集中度高和技术中断。