XiaoMi-AI文件搜索系统

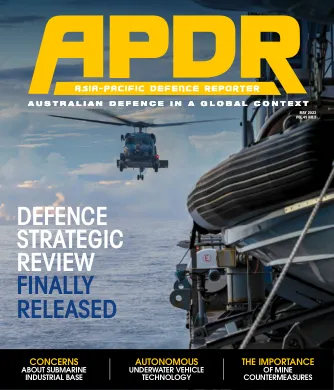

World File Search System国防战略评估终于发布

或其所有积极因素,即呼吁政府采取整体防务措施并增加支出,这对行业来说是一个震惊。大多数分析都重复了政府的谈话要点,即这是过去 80 年来最根本的战略调整——事实并非如此。发生的事情是,ADF 已经赶上了远程武器的存在,现在有明智的愿望来获得它们。在我们谈到当地工业之前,先想想韩国。最令人惊讶的决定是取消额外的 155 毫米自行榴弹炮,该炮将于本世纪晚些时候订购,这是没有人预料到的。由韩华制造,这些炮已成为西方世界最受尊敬和最多产的自行榴弹炮。波兰刚刚订购了 648 门;它们在北约广泛服役;印度和埃及是用户——韩国将部署其中的 2,000 辆。澳大利亚于 2019 年决定采购首批 30 套“猎人”系统和 15 辆装甲战区补给车,这些车建在吉朗附近。2020 年白皮书呼吁采购第二批,以进一步增强陆军的机动防护火力。正如乌克兰事件所显示的那样——而 DSR 中没有一次提到这场冲突——机动 155 毫米火炮是乌克兰抵抗俄罗斯大规模兵力优势的关键因素。所有的宣传都集中在 HIMARS MRLS 上,但机动火炮完成了大部分工作,发射了数十万发炮弹。如果乌克兰能够得到“猎人”导弹,他们就会这么做——而且他们已经在使用

环境责任声明

• 到 2025 年,将直接能源和电力使用产生的绝对范围 1 和 2 排放量以 2018 年为基准年减少 85% • 到 2025 年,将商务旅行产生的范围 3 排放量以 2018 年为基准年减少每全职员工 48.5%,到 2030 年减少每全职员工 58% • 到 2050 年,整个价值链实现温室气体净零排放,这将需要我们在整个运营过程中进一步实现脱碳,并与我们的价值链合作伙伴(如航空公司)合作,支持他们向净零排放转型 • 每年购买和注销相当于我们报告的全部温室气体库存的独立验证的碳信用额,以保持碳中和认证。 • 到 2030 年,通过高质量的基于自然和工程的碳去除信用额度中和我们的 100% 的排放,有效地将我们的排放量降至零。 • 2030 年后成为气候积极因素 — 每年从大气中去除的碳多于我们排放的碳。 • 每年为所有 BCG 办事处提供 100% 可再生电力 • 到 2030 年,向气候和可持续发展计划投资 20 亿美元,包括咨询支持、外部借调、净零合作伙伴成本和营销计划 • 通过提高采购和运营效率,促进自然资源的可持续消费 • 遵守废物分级原则,努力减少业务运营产生的废物量,并尽可能重复使用和回收材料 • 识别并遵守与我们运营对环境的影响有关的所有法律和其他相关要求 • 每年准确衡量并透明地向利益相关者报告我们的环境影响

O2 可再生能源 VIII 私人有限公司

设施/工具金额(₹ 千万卢比)评级 1 评级行动长期银行信贷 107.00 CARE BBB+;稳定已分配附件 1 中的工具/设施详情理由和关键评级驱动因素 O2 Renewable Energy VIII Private Limited (O2REVIIIPL) 的银行信贷评级源于其与卡纳塔克邦工业消费者签订的 23.16 MW AC 太阳能发电厂的长期固定电价购电协议 (PPA) 带来的低销售风险。该评级的另一个优势是整体产能多样化,有五个不同的承购商,尽管每个承购商的信用状况都相对中等。项目及时投产并获得必要的批准,为评级增添了保障。贷款条件优惠,期限较长,规定了有限期的缺口承诺以偿还 O2 Power SG Pte Limited (O2PSPL) 的债务,并维持四分之一的债务服务准备金账户 (DSRA),这些都为评级提供了保障。贷款期限的宽松覆盖指标也增强了评级。评级还考虑了 O2PSPL(O2 Power 集团的控股公司)强大的背景和经验丰富的管理团队,该公司由知名私募股权投资者淡马锡控股有限公司和 EQT Partners 支持,对印度可再生能源项目的投资有着坚定的承诺。虽然评级考虑了有利的机器属性,但项目有限的业绩记录和稳定风险限制了评级。此外,鉴于项目的债务浮动利率,评级对利率波动风险很敏感。评级敏感性:可能导致评级行动的因素积极因素

Molagavalli 可再生能源私人有限公司

工具/设施详情见附件 1。基本原理和关键评级驱动因素 CARE Ratings 采用组合方式对 Molagavalli Renewable Private Limited (MRPL)、Narmada Wind Energy Private Limited (NWEPL) 和 Renew Wind Energy (Rajasthan One) Private Limited (RWEPL) 的长期银行设施进行评级。CARE Ratings 考虑了 MRPL、NWEPL、RWEPL(称为借款人)及其各自的共同借款人(即 Lexicon Vanijya Private Limited (Lexicon)、Star Solar Power Private Limited (Star Solar)、Symphony Vyapaar Private Limited (Symphony)、Sungold Energy Private Limited (Sungold) 和 Renew Solar Energy (Karnataka Two) Private Limited (Karnataka Two))之间是否存在公司间协议,以汇集现金流,偿还八家借款实体中任何一家的债务缺口。该协议是无条件、不可撤销且可强制执行的,在评级债务工具的整个期限内有效,具有明确的 T 减结构化支付机制,其特点是八个实体之间存在交叉违约条款。此外,借款人和共同借款人已向贷款人提供无条件和不可撤销的担保,由结构下的每个借款人偿还债务,该担保在整个贷款期限内有效。CARE 评级还指出,所有三个借款实体都有一个贷款人。由于这些实体是 Renew Private Limited(RPL,评级为 CARE A+;稳定/CARE A1+)的一部分,因此评级继续从强大的母公司中获得优势。此外,RPL 已提供不可撤销和无条件的首笔损失公司担保,涵盖未偿还总债务的 40%,该担保在债务的最终结算日之前有效。除此之外,7.5 年的长期业绩记录加上 2023 财年令人满意的运营表现(与 2022 财年的水平大致一致,体现在 2023 财年和 2022 财年的 PLF 分别为 20.0% 和 20.5%)也是评级的积极因素。此外,该结构见证了债务人状况的改善,因为应收账款周期从 2022 财年末的 253 天减少到 2023 财年末的 190 天。这主要归因于作为电力部 (MoP) 等额月供 (EMI) 计划的一部分的付款实现。除此之外,CARE 评级对 RG 244 兆瓦容量的收入可见性给予了积极因素,因为所有资产都与中央交易对手或国家配电公用事业公司签订了购电协议 (PPA)。以银行担保 (BG) 形式存在的两个季度 DSRA 以及健康的债务覆盖率指标(平均债务偿还率 (DSCR) 约为 1.25 倍,符合基本情况),增强了信用实力。然而,上述评级优势被基础容量的中等交易对手信用状况所抵消,因为除古吉拉特邦配电公司之外的州配电公用事业公司占标的容量的约 55%。RG 结构的资本结构杠杆率高,截至 FY23 末,总债务与 EBITDA 的比率为 6.6 倍,预计 FY24 和 FY25 将保持在 5.9 倍至 6.2 倍之间。CARE 评级还考虑了项目现金流受不利天气条件影响的敏感性以及浮动利率下的利率波动风险。尽管如此,利率在三年内是固定的,即到 2025 年 3 月为止,此后每年重置一次,因此提供了部分安慰。

O2 可再生能源 VI 私人有限公司

设施/工具金额(₹ 千万卢比)评级 1 评级行动长期银行信贷 43.74 CARE A-; 稳定已分配附件 1 中的工具/设施详情。理由和关键评级驱动因素O2 Renewable Energy VI Private Limited (O2REVIPL) 的银行信贷评级源于其与 Bharat Mumbai Container Terminals Private Limited (BMCT) 就 10 兆瓦交流太阳能发电厂达成的长期固定电价购电协议 (PPA) 带来的低销售风险。该项目按时调试,并获得电厂 1A 机组(7.8 兆瓦交流)的必要批准,进一步增强了评级。贷款条件优惠,特点是期限长,规定在有限时间内偿还 O2 Power SG Pte Limited (O2PSPL) 的债务,并维持四分之一的债务偿还准备金账户 (DSRA),这些都为评级增添了信心。贷款期限的宽松覆盖指标也增强了该评级。评级还考虑了 O2PSPL(O2 Power 集团的控股公司)强大的背景和经验丰富的管理团队,该公司由知名私募股权投资者淡马锡控股有限公司和 EQT Partners 支持,对印度可再生能源项目的投资有着坚定的承诺。虽然评级考虑了有利的设备属性,但该项目有限的业绩记录和稳定风险限制了评级优势。此外,1B 号机组(2.2 兆瓦交流电)能否按时投入使用还有待观察。鉴于该项目的债务浮动利率,该评级对利率波动风险很敏感。评级敏感性:可能导致评级行动的因素积极因素

O2 可再生能源 XV 私人有限公司

设施/工具金额(₹ 千万卢比)评级 1 评级行动长期银行融资 158.09 CARE A-;稳定已分配工具/设施详情见附件 1。理由和关键评级驱动因素 O2 Renewable Energy XV Private Limited (O2REXVPL) 的银行融资评级源于其与 Cosmo First Limited 签订的 36.40 MW AC 太阳能发电厂的固定电价长期购电协议 (PPA),因此收入可见性令人安心。此外,PPA 中存在与最低承购保证和承购方违约时终止合同有关的授权条款,从信用角度提供了安心。项目及时调试并获得必要的批准也为评级增添了安心。贷款条件优惠,期限较长,规定了有限期的缺口承诺以偿还 O2 Power SG Pte Limited (O2PSPL) 的债务,并维持四分之一的债务服务准备金账户 (DSRA),这些都为评级提供了保障。贷款期限的宽松覆盖指标也增强了评级。评级还考虑了 O2PSPL(O2 Power 集团的控股公司)强大的背景和经验丰富的管理团队,该公司由知名私募股权投资者淡马锡控股有限公司和 EQT Partners 支持,对印度可再生能源项目的投资有着坚定的承诺。虽然评级考虑了有利的机器属性,但项目有限的业绩记录和稳定风险限制了评级。此外,由于项目的债务与浮动利率挂钩,评级对利率波动风险很敏感。评级敏感性:可能导致评级行动的因素积极因素

规划服务 (2023) 改进计划审查

简介 随着 2023 年年底的临近,我为泽西岛政府规划服务审查提交了最新的第四季度改进计划更新。作为环境部长,我认识到规划系统具有根本重要性,该系统可以满足对新房的迫切需求,并有效应对气候紧急情况并保护我们的自然和建筑环境。在上次选举之后,要求政府专注于切实交付的呼声非常强烈。信息很明确:我们必须优先考虑规划系统的有效运作,该系统与政府的主要目标无缝衔接。我们的岛屿应该拥有一个不仅高效一致,而且在提供优质客户服务方面也表现出色的规划服务。我认识到必须迅速有效地改变规划服务的绩效,为了实现这一目标,我委托 Jim MacKinnon CBE 进行了一次外部审查。最终的报告提供了清晰的分析和实用且易于理解的建议。该报告及其建议实际上是我们规划服务转型的蓝图。第四季度改进计划体现了我们致力于促进规划系统的灵活性、响应能力和协作性。11 月,我们举办了一场行业参与活动,来自行业的 90 多名利益相关者出席了活动。我们还一直致力于通过各种共享协议更好地合作。这种协作方式确保了改进计划中概述的关键行动得到彻底理解和实施。在承认积极因素的同时,我仍然坚定不移地致力于为岛民带来真正的改变。还有更多的工作要做。规划服务转型的雄心勃勃的时间表反映了我们共同致力于为泽西岛政府的规划服务建设一个更好、更灵敏、更高效的未来。

印度可再生能源发展机构有限公司

工具/设施详情见附件 1。理由和关键评级驱动因素对印度可再生能源发展机构有限公司 (IREDA) 各种债券评级的重申继续考虑其由印度政府 (GoI) 持有的多数股权,截至 2023 年 12 月 31 日为 75%,而 2023 年 9 月 30 日为 100%,原因是在 2023 年 11 月首次公开募股 (IPO) 期间撤资。IREDA 作为在印度推广、开发和融资可再生能源 (RE) 和能源效率 (EE) 项目的枢纽机构的战略作用使评级感到欣慰。评级的优势在于 IREDA 在 RE 领域运营的良好业绩记录、IPO 支持的资本化状况改善、多元化资源状况以及资产质量不断提高。评级还考虑到 2023 财年贷款账簿的大幅扩张,尽管 2024 财年第一季度的增长有所放缓。评级还注意到,新再生能源部 (MNRE) 与 IREDA 签署了谅解备忘录 (MoU),通过 IREDA 发行印度政府全套服务债券。然而,这些评级优势被 IREDA 中等的盈利指标、2024 财年第三季度的增长放缓以及行业和客户集中的贷款账簿部分抵消。评级敏感性:可能导致评级行动的因素积极因素——可能单独或共同导致积极评级行动/升级的因素:• 贷款组合大幅增加,可再生能源项目占主导地位。• 盈利指标改善,总资产回报率 (RoTA) 持续超过 3%。负面因素——可能单独或共同导致负面评级行动/下调的因素:• 股权模式发生重大变化和/或印度政府的支持力度减弱。• 资产质量和流动性持续恶化。分析方法:独立;印度政府拥有该公司 75% 的多数股权,并且对于政府的可再生能源领域具有战略重要性。

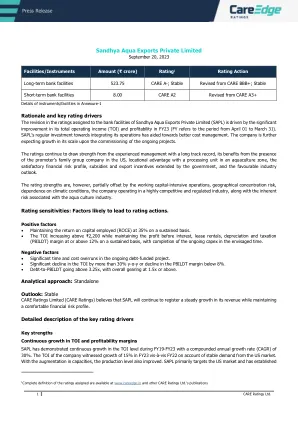

Sandhya Aqua Exports Private Limited

附件 1 中的工具/设施详情 理由和关键评级驱动因素 Sandhya Aqua Exports Private Limited (SAPL) 银行设施评级的修订是由于其在 FY23(财年指的是 4 月 1 日至 3 月 31 日期间)的总营业收入 (TOI) 和盈利能力的显着改善。 SAPL 对整合其业务的定期投资有助于更好地管理成本。 该公司预计在正在进行的项目投入使用后规模将进一步增长。 评级继续从经验丰富的管理层和长期业绩记录中汲取力量,受益于发起人的家族集团公司在美国的存在、在水产养殖区设有加工厂的区位优势、令人满意的财务风险状况、政府提供的补贴和出口激励措施以及良好的行业前景。但是,评级优势被营运资本密集型业务、地理集中风险、对气候条件的依赖、公司在竞争激烈且受到监管的行业中运营、以及水产养殖业固有风险部分抵消。评级敏感性:可能导致评级行动的因素。积极因素 • 持续保持资本使用回报率 (ROCE) 为 35%。• TOI 增加到 ₹2,200 以上,同时持续保持息税折旧摊销前利润 (PBILDT) 利润率在 12% 或以上,并在预计的时间内完成持续资本支出。消极因素 • 正在进行的债务融资项目严重超支和成本超支。• TOI 同比大幅下降超过 30% 或 PBILDT 利润率下降至 8% 以下。• 债务与 PBILDT 之比超过 3.25 倍,整体杠杆率为 1.5 倍或以上。分析方法:独立评级展望:稳定 CARE Ratings Limited (CARE Ratings) 认为 SAPL 的收入将继续稳步增长,同时保持良好的财务风险状况。 主要评级驱动因素的详细描述 主要优势

塔塔技术有限公司

附件 1 中的工具/设施详情 详细理由和关键评级驱动因素 重申对塔塔科技有限公司(TTL)银行设施的评级,考虑了其强大的品牌回忆率、在工程、研发(ER&D)领域持续强大的市场地位以及在三个地区的多元化业务,从而实现全球影响力。评级还考虑了来自三个不同工业领域的多元化收入来源,即汽车、航空航天和工业机械,以及与每个领域的知名客户建立的关系。尽管 TTL 涉足所有三个工业领域,并通过其中一个大型项目进军教育领域,但其大部分收入仍然来自汽车领域,预计汽车领域仍将是未来收入贡献的主要领域。评级的另一个优势来自稳健的财务风险状况和健康的流动性,其特点是没有长期债务,预计这种情况将持续下去。上述评级优势被其收入集中于专属客户所抵消,即塔塔汽车有限公司 (TML,评级为“CARE AA-;稳定/CARE A1+”) 和捷豹路虎 (JLR)。这些专属客户在 21 财年 (指 4 月 1 日至 3 月 31 日期间) 贡献了 TTL 综合总营业收入 (TOI) 的 40%。然而,CARE Ratings Ltd 指出,专属客户的收入份额在过去几年中一直在下降。展望未来,CARE Ratings Ltd 预计收入增长将主要由非专属客户推动,这得益于汽车领域需求环境的改善,尤其是各地区对电动汽车 (EV) 的需求。评级进一步受到终端用户行业放缓的影响以及利润率受到竞争、技术过时、保护主义和外汇波动风险的影响。评级敏感性积极因素 - 可能导致积极评级行动/升级的因素