XiaoMi-AI文件搜索系统

World File Search System洛佩兹固体废物处置区协议状态更新

•现金:$ 104,000•地区储备金:$ 260,000•通用财产税征税:$ 210,000•消费税收入:$ 105,000•垃圾付费费用:$ 378,478•$ 378,478•可回收销售和提示费用:31,567美元:$ 31,567 ($ 755,666没有现金和储量)

威斯康星州均衡值概述

威斯康星州的均等价值 房产税是我们所有人都能理解的一个话题,但我们中很少有人能详细解释。我们所知道的是,它在很多层面上都引发了问题。每年,每块应税房地产或个人财产都会产生税单。当我们的市政当局宣布计划在来年重新评估所有房产时,我们总是想知道我们的税单会发生什么。当市政当局制定预算时,报纸会报道税率的变化。我们知道 12 月份的税单会对我们的预算产生重大影响;但是,我们常常不明白如何有效地纠正、改变或影响这些税单。当地评估员有责任发现、列出和评估每个应税房地产地块和每个应税个人财产账户。当地职员使用该价值来确定该财产应承担的财产税份额。我们指望评估员的估算能够反映我们财产的市场价值(我们希望准确)。我们还指望其他人的评估同样准确(我们希望统一)。我们真正希望的是财产税制度得到公平管理。我们愿意支付我们应支付的份额。这意味着我们要收取的地方税份额与我们在总应税财产中所占的百分比相同。这就是当地评估价值的目的。我们通常假设我们房产的市场价值会随着每年的通货膨胀(或通货紧缩)而变化。尽管每年都有新的评估名单,但大多数评估员不会每年审查和重新评估。这意味着在没有重新评估的年份,评估价值并不反映房产的市场价值。如果每个市政当局都有单独的评估员,并且他们在不同的年份进行重新评估,我们如何比较市政当局之间的价值?我们为什么要关心?请记住,学区、县、职业学校和湖泊修复区等特殊地区也从当地财产税中收取部分预算。这些上级征税管辖区需要从其所在的每个市政当局收取所需的税款。市政当局的预算份额将转嫁给每个业主。然后,这些附加税收可以公平地分配给每个市政当局。这是均等价值的主要原因。公平要求税务局 (DOR) 进行“同类比较”,确保我们在估算每个市镇的应税价值时使用统一的标准。在威斯康星州于 1848 年成为一个州之前,就已经开始需要进行这些估算。财产税的历史摘要指出:“该地区的许多居民住在农场,其他人住在建筑物中,他们也生产商品或提供服务以供出售。也就是说,大部分财产创造了收入,财产的价值反映了这些收入,这些收入可用于纳税。由于财产价值与其创造的收入之间存在密切关系,威斯康星州遵循了数百年的历史,征收了财产税。…当时也很明显,财产税评估可能不准确。…造成该问题的原因之一是当时的评估员是选举产生的,因此可能倾向于取悦某些选民。…由于这些评估不准确,县委员会被指示比较县内城镇的房产评估,然后调整它们以使其接近平等,这一过程称为“均等化” ”1 多年来,责任从县委员会级别演变为由高级政府官员组成的委员会(1854 年,委员会包括州长、副州长、州务卿、财务主管、司法部长、公共教育总监和银行主计长)。虽然更加客观,但他们并没有接受过更好的工作培训,也不熟悉他们正在评估价值的所有房产。1901 年,管理房产税(包括估算均等价值)的任务被交给了税务委员会(现为 DOR)。1 Stark, Jack,“威斯康星州的财产税和税收减免”,威斯康星州蓝皮书 1991-1992,威斯康星州立法参考局,(麦迪逊:1991),103 1-16

商业环境中选定的砧木的早期经济表现

每英亩成本($)总文化成本1507.79其他费用运营费用(文化)成本75.39管理费用144.00财产税/水管理评估28.73平均资本投资的利息126.52总成本374.64总费用374.64总成本1882.43

2017 和 2018 财年减税计划

nv.gov › content › StateBudget › F... PDF 2018 年 12 月 3 日 — 2018 年 12 月 3 日 注意:销售和使用税减免不包括飞机购买。... 对飞机和个人征收的个人财产税 ... HRA SIERRA LLC。

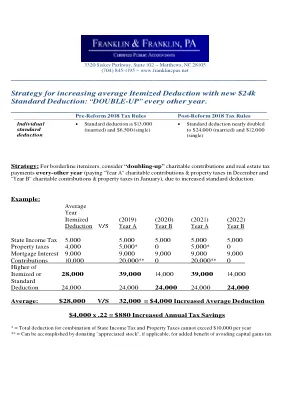

(704) 845-1195 ~ www.franklincpas.net ____________________________________________________ 提高平均分项扣除额的策略

策略:对于边缘逐项列举者,考虑每隔一年“加倍”慈善捐款和房地产税缴纳(在 12 月缴纳“A 年”的慈善捐款和财产税,在 1 月缴纳“B 年”的慈善捐款和财产税),因为标准扣除额增加了。示例:逐项列出的平均年份 (2019) (2020) (2021) (2022) 扣除额 V/S 年份 A 年份 B 年份 A 年份 B 州所得税 5,000 5,000 5,000 5,000 5,000 房产税 4,000 5,000* 0 5,000* 0 抵押贷款利息 9,000 9,000 9,000 9,000 9,000 供款 10,000 20,000** 0 20,000** 0 以逐项列出的金额为准或较高者 28,000 39,000 14,000 39,000 14,000 标准扣除额 24,000 24,000 24,000 24,000 24,000 平均:28,000 美元 V/S 32,000 = 4,000 美元增加平均扣除额

森林优惠税计划和碳项目兼容性

国家森林财产税计划与森林碳计划之间的兼容性问题对于理解和预期土地所有者的决策以及森林碳计划对土地所有者的潜在吸引力至关重要。两种计划类型都提供了进行森林管理活动(处方不同程度)的经济激励措施,以实现特定的私人森林管理目标,例如保护,一致的收获,以维持该州的木材原料,或者仅将森林视为森林。,如果土地所有者没有资格同时参加两种计划类型,则他们将评估每个计划的相对财务价值,并与自己的森林管理目标保持一致。毫无疑问,整个计划类型的兼容性降低将导致森林碳计划的总体参与度降低,因为森林财产税激励措施的损失意味着土地所有者的额外经济成本。

2017 和 2018 财年减税计划

nv.gov › content › StateBudget › F... PDF 2018 年 12 月 3 日 — 2018 年 12 月 3 日 注:销售和使用税减免不包括飞机购买……对飞机和飞机征收的个人财产税。个人... HRA SIERRA LLC。

马里科帕县太阳能(示例项目)经济影响和税收分析

影响摘要 人们普遍误以为太阳能项目不会对经济做出贡献,也不会为地方政府带来税收收入。然而,亚利桑那州所有县的太阳能项目都需对设备缴纳个人财产税,因此,如本报告所述,太阳能项目为当地税收管辖区带来了可观的收入。此外,太阳能项目还可能增加不动产税,并为该州产生对非免税设备征收的使用税(但这些额外的州税未包括在本分析中)。本报告估计了位于马里科帕县的典型太阳能项目的影响。这个示例太阳能发电设施占地约 1,200 英亩,发电量高达 200 兆瓦,并增加了 200 兆瓦(4 小时)的电池存储。这种规模的设施通常符合亚利桑那州公共服务公司和盐河项目(该州最大的两家电力公司)最近宣布的购电合同。这种规模的项目的应税原始成本估计为 5.28 亿美元。应税原始成本需缴纳个人财产税,太阳能采用 30 年直线折旧法,最低 10%,电池存储采用 15 年直线折旧法,最低 10%。根据 ARS 42-14155,可再生能源设备的全部现金价值为设备折旧成本的 20%。此全部现金价值需在项目生命周期内缴纳亚利桑那州个人财产税(太阳能设施为 40 年,电池存储为 20 年)。影响摘要 在建设期间,该示例项目将为当地经济带来约 160 万美元的税收收入和 379 个就业岗位。此外,在项目生命周期内,设备个人财产税将产生超过 2220 万美元的税收收入。这些税收将直接惠及县、县特殊区(如县消防区、水灾区和图书馆区)和当地学区。此外,参与项目的员工将产生约 250 万美元的税收收入。总体而言,这个马里科帕县太阳能项目将在项目生命周期内产生约 2620 万美元的税收收入。项目生命周期内的总经济产出估计为 3.497 亿美元。

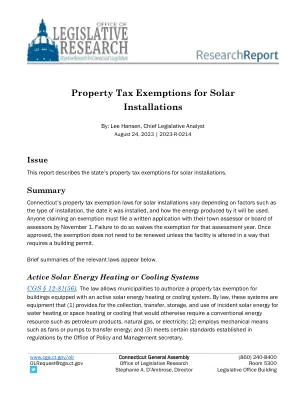

太阳能设施的房产税减免

法律规定,2010 年 1 月 1 日至 2013 年 12 月 31 日期间在纽黑文安装的某些可再生能源设施免征财产税,并允许其他城市选择减免这些相同类型设施的税款。对于 2014 年 1 月 1 日或之后安装的设施,必须享受此项免税(见下文)。CGS § 12-81(57)(B) 。法律免征某些为商业或工业目的发电或取代能源而安装的 I 类可再生能源的财产税。该系统必须 (1) 在 2010 年 1 月 1 日或之后安装;(2) 铭牌(即发电)容量不超过其位置的负荷;并且 (3) 安装在人口在 125,000 至 135,000 之间的贫困城市(即纽黑文)。CGS § 12-81(57)(C) 。该法律允许其他市政当局对某些 I 类可再生能源进行减免,这些可再生能源用于发电或替代能源,最高减免 100% 的房产税。