机构名称:

¥ 1.0

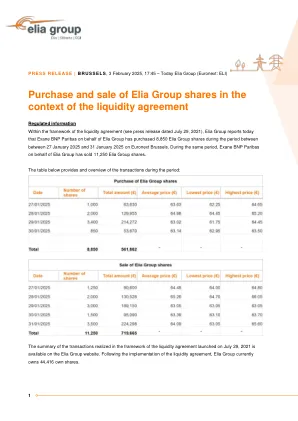

非核心业务和少数股权,并遵循 2020 年 11 月发起的对其在 GTT 持股的战略审查,ENGIE 通过向机构投资者私募的方式出售 370 万股 Gaztransport & Technigaz(“GTT”)股票(“股票”),该等私募将通过加速簿记建档发行流程执行(“股票配售”)。在进行股票配售的同时,ENGIE 打算发行到期日为 2024 年的债券,总面值约为 3 亿欧元(“债券”),这些债券将以高于股票配售发行价 20% 至 25% 的溢价兑换为 GTT 股票,并根据 GTT 下一次股息的金额进行下调(“债券发行”,与股票配售统称“交易”),如下文所述。在股权配售中,GTT 打算以股权配售的发行价购买 0.2 百万股(相当于股本的 0.5%)。债券不计息,期限为 3 年(提前赎回的情况除外)。债券的发行价格为本金的 103.5% 至 105.0%,到期时按本金赎回,相当于到期年收益率为 -1.92% 至 -1.14%。债券的面值将设定为股权配售发行价的 20% 至 25% 溢价,并根据 GTT 的下一次股息金额进行下调。

ENGIE 将出售其在 GTT 的部分股份