机构名称:

¥ 4.0

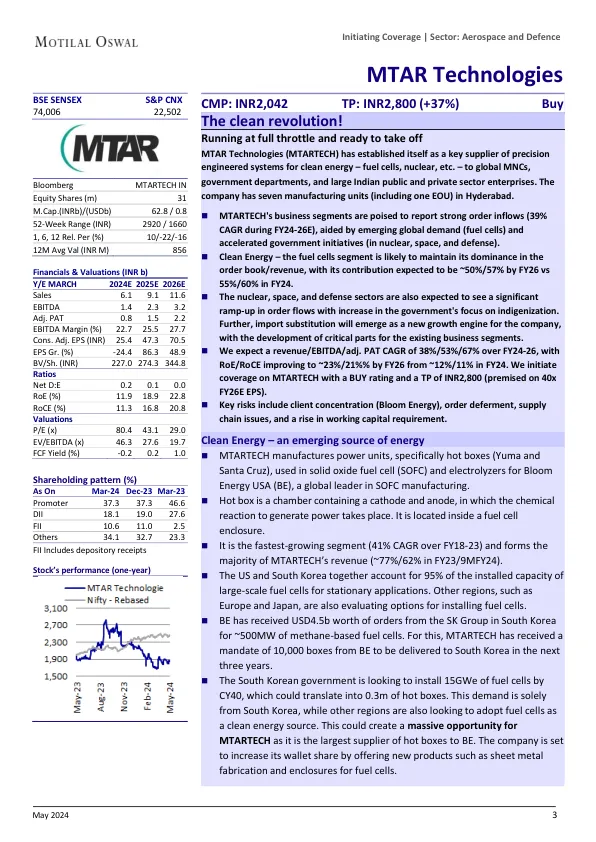

MTARTECH 的业务部门有望报告强劲的订单流入(24-26 财年复合年增长率为 39%),这得益于新兴的全球需求(燃料电池)和政府加速的举措(核能、航天和国防)。 清洁能源 - 燃料电池部门很可能在订单/收入中保持主导地位,其贡献预计到 26 财年将达到 ~50%/57%,而 24 财年为 55%/60%。 随着政府对本土化的关注度增加,核能、航天和国防部门的订单流也有望大幅增加。此外,随着现有业务部门关键零部件的开发,进口替代将成为公司新的增长引擎。 我们预计收入/EBITDA/调整后。 2024-2026 财年的净利润复合年增长率为 38%/53%/67%,RoE/RoCE 从 2024 财年的约 12%/11% 提高到 2026 财年的约 23%/21%。我们首次评级为买入,目标价为 2,800 印度卢比(基于 2026 财年预期每股收益 40 倍)。 主要风险包括客户集中度(Bloom Energy)、订单延期、供应链问题以及营运资本需求增加。

MTAR 技术