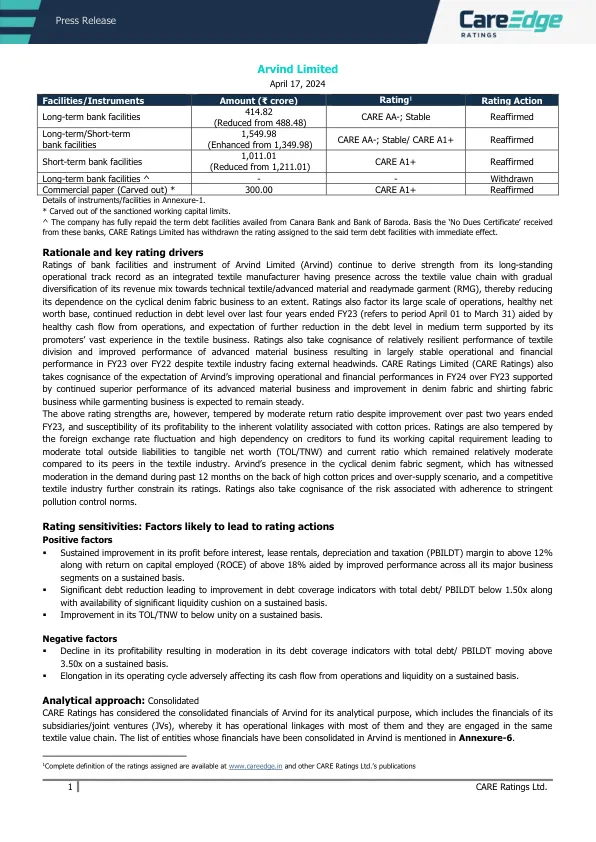

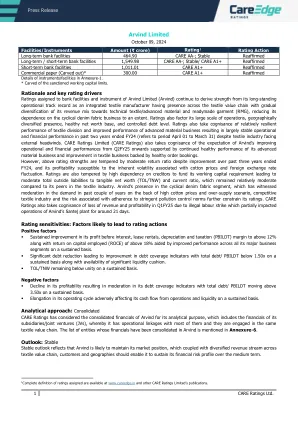

长期银行融资 ^ - - 撤销 商业票据(剥离) * 300.00 CARE A1+ 重申 附件 1 中的工具/融资详情。 * 从批准的营运资本限额中剥离。 ^ 公司已全额偿还从卡纳拉银行和巴罗达银行获得的定期债务融资。根据从这些银行收到的“无欠款证明”,CARE Ratings Limited 立即撤销了对上述定期债务融资的评级。 理由和关键评级驱动因素 Arvind Limited(Arvind)的银行融资和工具评级继续从其作为综合纺织品制造商的长期运营记录中获得优势,该制造商遍布整个纺织品价值链,其收入结构逐渐多元化,向技术纺织品/高级材料和成衣(RMG)倾斜,从而在一定程度上减少了对周期性牛仔布业务的依赖。评级还考虑了其庞大的运营规模、健康的净值基础、截至 2023 财年的过去四年(指 4 月 1 日至 3 月 31 日期间)债务水平的持续下降(得益于健康的运营现金流),以及预计在中期内债务水平将进一步下降,这得益于其发起人在纺织业务方面的丰富经验。评级还考虑到纺织部门的表现相对强劲,先进材料业务的业绩有所改善,导致尽管纺织行业面临外部阻力,但 2023 财年的运营和财务业绩与 2022 财年相比基本保持稳定。CARE Ratings Limited(“CARE Ratings”)还考虑到,Arvind 2024 财年的运营和财务业绩预计将比 2023 财年有所改善,这得益于其先进材料业务的持续优异表现以及牛仔面料和衬衫面料业务的改善,而服装业务预计将保持稳定。然而,尽管在截至 2023 财年的过去两年中有所改善,但回报率仍然适中,且其盈利能力易受棉花价格固有波动的影响,因此上述评级优势受到一定影响。评级还受到外汇汇率波动和对债权人为其营运资本需求提供资金的高度依赖的影响,导致总外部负债与有形净值 (TOL/TNW) 之比适中,流动比率与纺织行业同行相比仍保持相对适中。Arvind 在周期性牛仔布领域占有一席之地,由于棉花价格高企和供应过剩,该领域的需求在过去 12 个月有所放缓,而纺织行业竞争激烈,进一步限制了其评级。评级还考虑到遵守严格的污染控制规范所带来的风险。评级敏感性:可能导致评级行动的因素积极因素 ▪ 息前利润持续改善,租赁租金、折旧和税收(PBILDT)利润率达到 12% 以上,资本使用回报率(ROCE)达到 18% 以上,这得益于所有主要业务部门业绩的持续改善。▪ 大幅减少债务导致债务覆盖率指标改善,总债务/PBILDT 在 1.50 倍以下,同时持续提供充足的流动性缓冲。▪ TOL/TNW 持续改善至 1 以下。负面因素▪ 盈利能力下降导致债务覆盖率指标放缓,总债务/PBILDT 持续高于 3.50 倍。▪ 营业周期延长,持续对其经营现金流和流动性产生不利影响。分析方法:Consolidated CARE Ratings 已将 Arvind 的综合财务状况用于分析目的,其中包括其子公司/合资企业 (JV) 的财务状况,因此它与其中大多数公司有业务联系,并且它们参与了相同的纺织价值链。附件 6 列出了已将财务状况合并到 Arvind 的实体名单。

阿尔文德有限公司

主要关键词