机构名称:

¥ 1.0

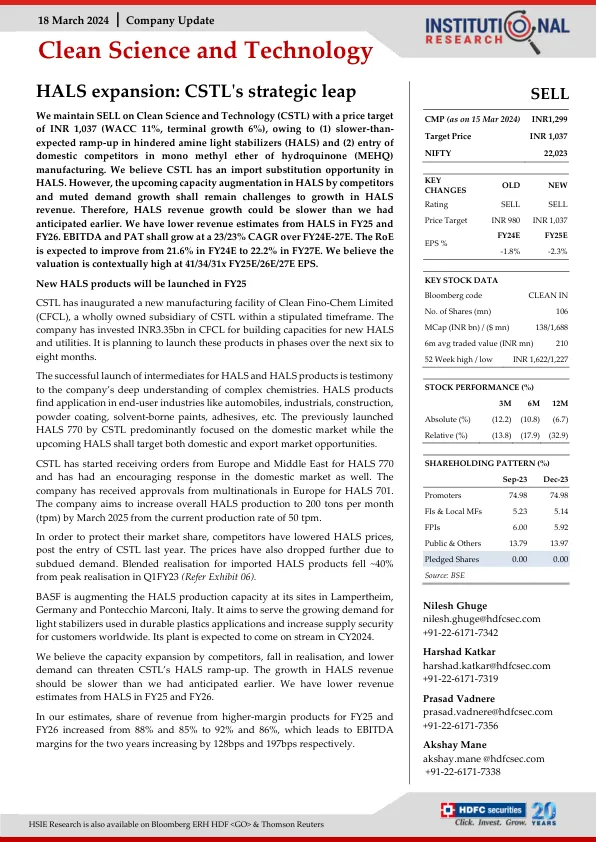

我们维持对 Clean Science and Technology (CSTL) 的卖出评级,目标价为 1,037 印度卢比(加权平均资本成本 11%,终端增长率 6%),原因是 (1) 受阻胺光稳定剂 (HALS) 的增长速度低于预期,以及 (2) 国内竞争对手进入对苯二酚单甲醚 (MEHQ) 制造领域。我们认为 CSTL 在 HALS 方面有进口替代机会。然而,竞争对手即将扩大 HALS 产能,需求增长放缓,仍将对 HALS 收入增长构成挑战。因此,HALS 收入增长可能低于我们之前的预期。我们对 HALS 在 25 财年和 26 财年的收入预期较低。EBITDA 和 PAT 在 24 财年-27 财年的复合年增长率将达到 23/23%。预计 RoE 将从 24 财年的 21.6% 提高到 27 财年的 22.2%。我们认为,估值处于较高水平,分别为 41/34/31 倍 FY25E/26E/27E EPS。

清洁科学与技术 - HALS 扩展