机构名称:

¥ 5.0

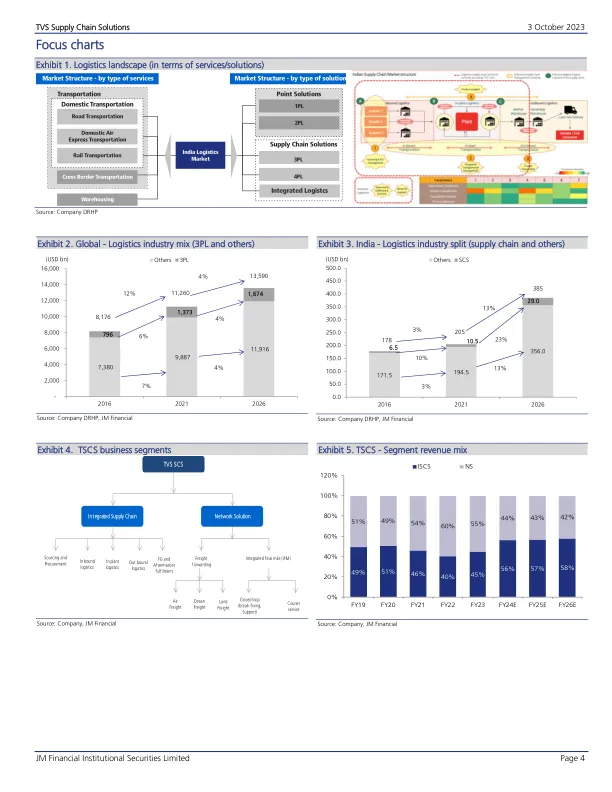

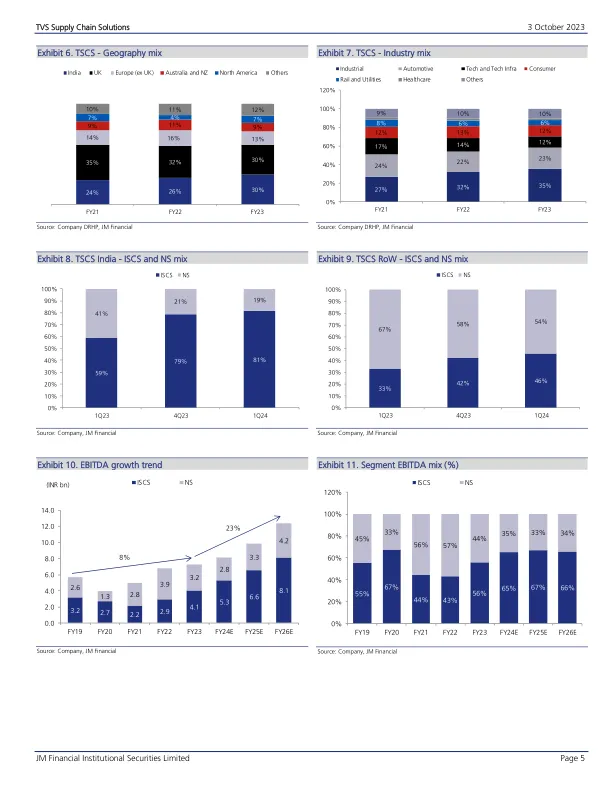

在利润和估值的转折点上有多个方面:鉴于其收购的完整整合,TSCS处于跨地理/部门交叉销售学习的拐点,我们看到运营杠杆转化为实质性的利润增长。我们将ROIC(税前)估计为16-17%,为16-17%,作为采集保费(分类为商誉/无形资产)拖放返回概况。我们估计收入在23-26财年以9%的复合年增长率增长,由ISC的强劲增长(CAGR)强劲增长(19%CAGR),并且NS的增长率很大(1HFY24抵消量增加的货运率下降)。运营利润率将在未来3年的运营杠杆后提高230bps,尤其是在SCS领域(SCS将在26财年贡献57%/67%的收入/EBITDA)。我们以SOTP为基础对电视进行评估,a)物流业务的价值为12xSep'25 ev/ebitda(c.inr 260/sh)和b)隐含的估值为29亿印度卢比,降低了其在TVS ILP(ILP 6/Sh)中的25.2%股权,以达到265/Sh的SEP'24TP,该估值是Anr 265/Sh的SEP'24TP,A潜在的23%,23%,23%,23%;我们估计未来3年的IRS潜力在ISCS LED运营利润增长上(可以为进一步的重新评估铺平道路)。

电视供应链解决方案-JMFL研究门户

主要关键词