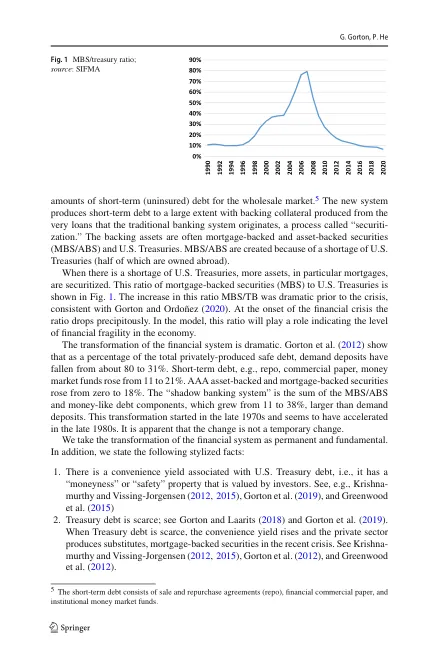

存在金融危机),但这种偏差对于降低金融脆弱性来说是最佳的。在均衡状态下,央行有时触发衰退来降低系统性脆弱性是最佳的。简而言之,我们表明,用前美联储主席威廉·麦克切斯尼·马丁 (William McChesney Martin) 的话来说,央行“拿走潘趣酒碗”可能是最佳选择。马丁指的是控制经济以限制通货膨胀。该模型的设定(详见下文第 2 节)是抵押品在经济中发挥真正作用的模型。美国国债是一种抵押品。国债具有便利收益率,例如,参见 Krishnamurthy 和 Vissing-Jorgensen (2012)。“便利收益率”是由于国债具有安全属性而获得的非金钱回报,即它们在到期时很有可能按面值支付。私营部门无法生产无风险债务,但可以生产相近的替代品,高评级的抵押贷款支持证券 (MBS) 就是最典型的例子。参见 Caballero 等人(2017 年)。这一点很重要,因为从来没有足够的国债来满足对安全资产的需求。参见 Gorton 等人(2012 年)。这里的“宏观审慎政策”是指对经济中抵押品质量的最佳管理,即 MBS 与国债的比率。金融脆弱性(即发生危机的可能性)在这个比率中不断增加,从而降低了福利。在批发银行体系即当前的金融部门中,MBS 和国债用于支持回购、货币市场基金和抵押贷款支持商业票据,即作为危机根源的短期债务。在这里,央行不是直接监管短期债务的数量,而是通过抵押品质量进行间接监管。这是很自然的,因为公开市场操作已经在用现金换取国债,反之亦然。1 因此,无论央行是否认识到这一点,它实际上都在影响经济中抵押品的质量。在这里,央行明确地承认了这一点。在移动抵押品的世界中,宏观审慎问题会干扰货币政策。我们分析的模型是一个大参与者(央行)与许多小参与者(私营经济中的代理人)之间的无限重复博弈。这是一个拉姆齐问题,其中央行无法承诺其最优政策。由于 Kydland 和 Prescott(1977)和 Calvo(1978)的结果表明动态规划由于动态不一致性不能用作解决方法,此类设置已成为大量研究的主题。然而,Fudenberg 等人首次定义的完全公共均衡 (PPE) 的递归表征。 (1994 年),Abreu 等人(1986 年)提出了动态博弈的 APS 模型。APS 阐明了这个问题。在任何 PPE 中,大玩家的策略都是动态一致的,尽管没有承诺。此外,在玩家数量有限的博弈中,APS表明过去的历史可以通过承诺的未来效用、延续价值来总结,并且可以递归地描述代理的价值。这种方法在宏观经济学中得到了广泛的应用。2

抵押经济中的最优货币政策

主要关键词