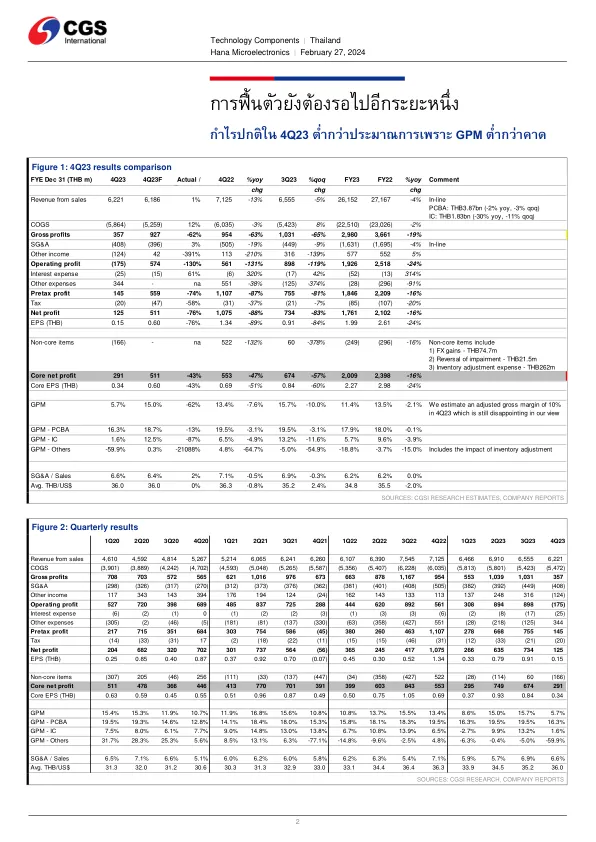

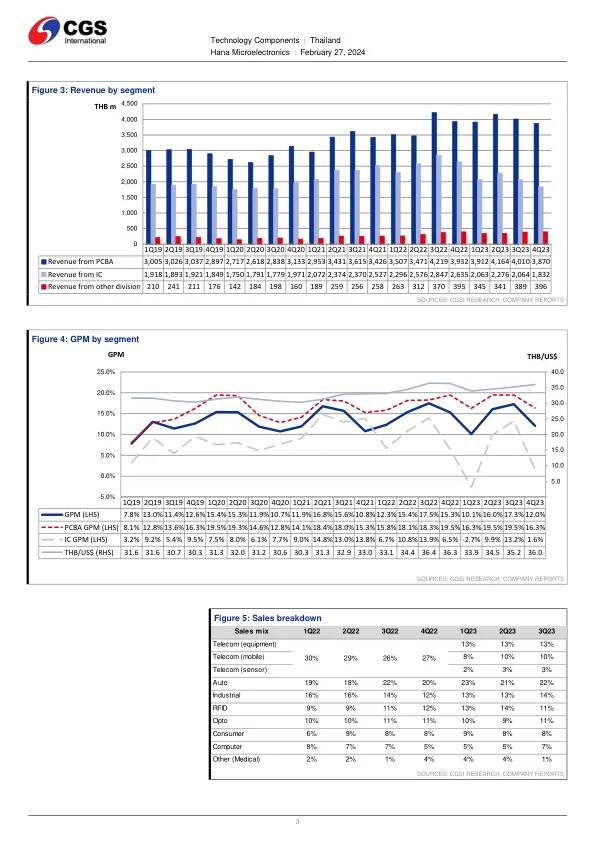

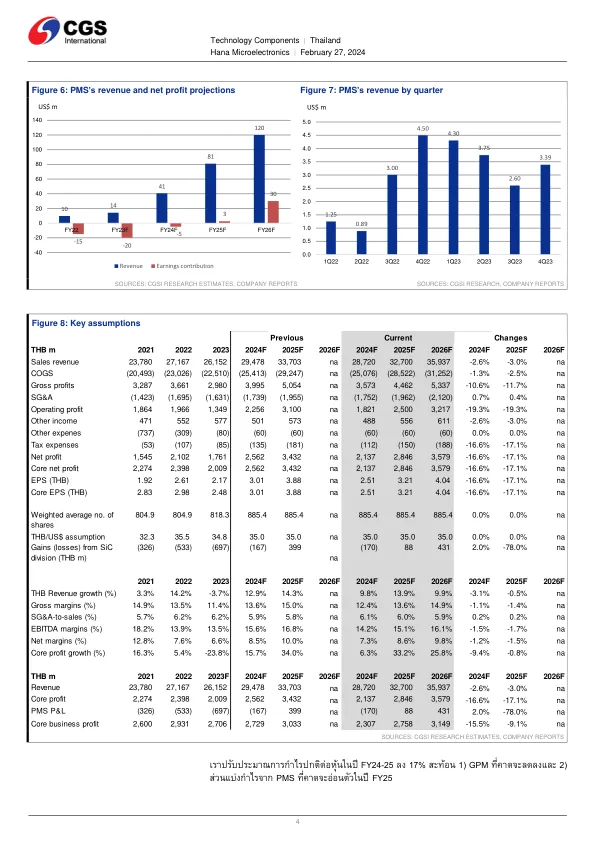

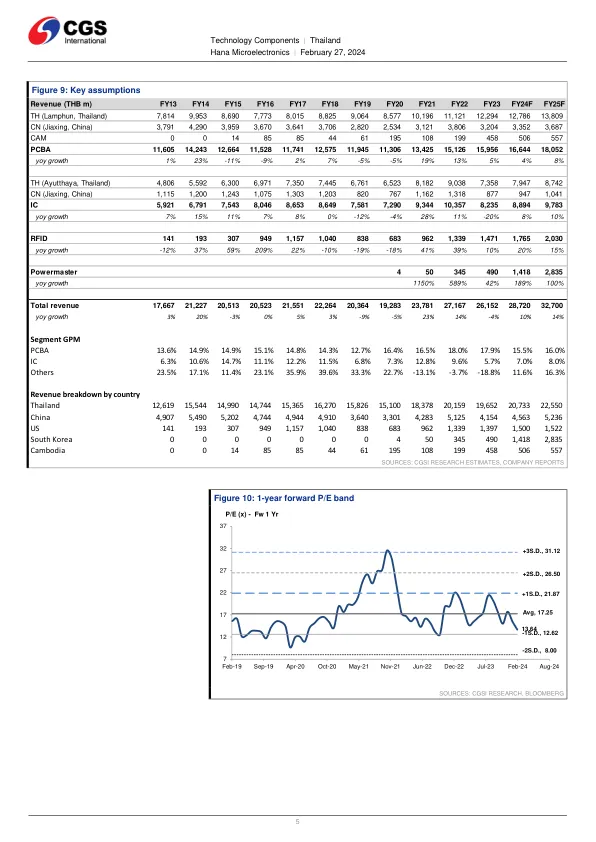

行业集团 2023 年第四季度:由于毛利率疲软,核心利润低于预期 韩亚航空在 2023 年第四季度实现净利润 1.25 亿泰铢(同比下降 88%,环比下降 83%),但不包括一次性项目(即 7500 万泰铢外汇收益、2150 万泰铢减值损失冲销和调整) BT262M的库存价值,公司的核心营业利润将为2.91亿(-47%,QOQ-57%),这比我们的估算/彭博社共识低43%/50%,这是由于您的预期率(gpm)是2%的2%。该季度的GPM仅为15%的假设,我们认为这是由于HANA较低的容量利用率而高于预期的单位成本。例如德州仪器,史蒂罗电子学和Sensata,是Hana的客户正如 IDM 高管在第三季度财报电话会议上所评论的那样,由于一些汽车/工业零部件制造商的库存水平上升速度快于需求,尤其是在 2023 年第 2 季度至 2023 年第 3 季度,Hana 直接和间接地预计 2024 年第 1 季度将进一步进行库存调整。上个月鉴于传统终端市场的增长前景较弱,我们预计 Hana 的销售额在 2024 年上半年将比平时季节性下降,但我们相信随着客户补货,销售额将在 2024 年下半年开始复苏。由于客户采用的高压电动汽车数量减少,SiC 趋势疲软。我们估计 Hana 的全资韩国子公司 Powermaster Semiconductor (PMS) 的销售额将在 2023 年第四季度环比增长 35% 至 1.24 亿泰铢。尽管我们预计 PMS 的销售额将在 2024 财年继续增长,因为产量增加了,但我们预计该公司将在 2024 财年继续增长,因为销量增加了。但到 2024 年,客户对高压电动汽车的采用率下降可能会对碳化硅 (SiC) 技术构成重大挑战。SiC 元件是电动汽车中高效高压电力电子设备的关键元件。因此,硅元件对高压电动汽车(而不是低压电动汽车,因为后者更便宜)的需求下降也可能影响对 SiC 元件的需求,并导致 PMS 比预期更晚达到盈亏平衡。由于复苏进一步延迟,评级建议从“买入”下调至“持有”在调整毛利率假设后,我们将 2024-2025 财年核心每股收益下调 17%,并将对 Hana 的评级从买入下调至持有,因为我们认为股价仍受到 2023 年第四季度收益疲软以及 2024 年上半年核心业务和 PMS 可能脆弱复苏的压力。我们还将 Hana 的目标价下调至 40.50 泰铢,这意味着 2024 财年的市盈率为 12.6 倍(5 年平均值的 -1SD),低于 17.5 倍的市盈率。然而,如果全球电子产品需求回升,Hana 可能面临上行风险,而下行风险则来自毛利率低于预期和 PMS SiC 产量增长低于预期。

恒诺微电子

主要关键词