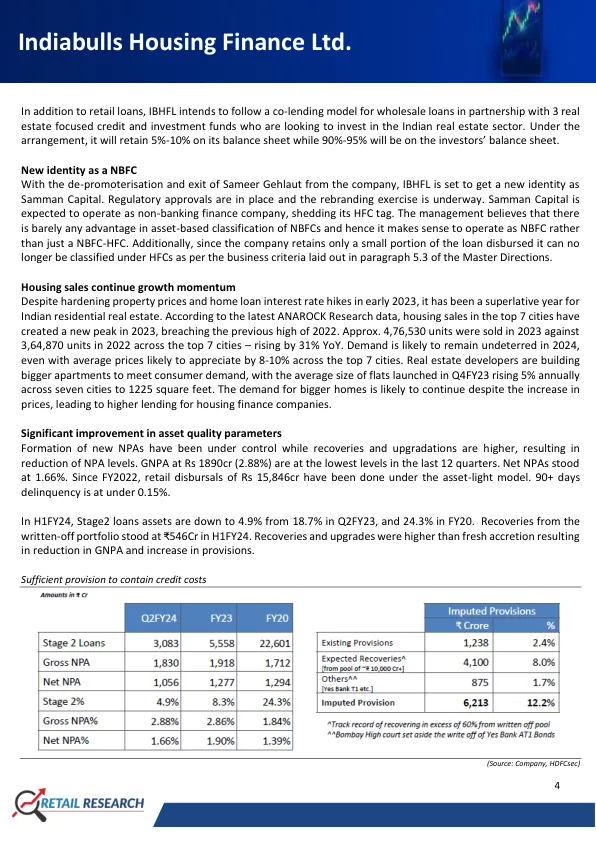

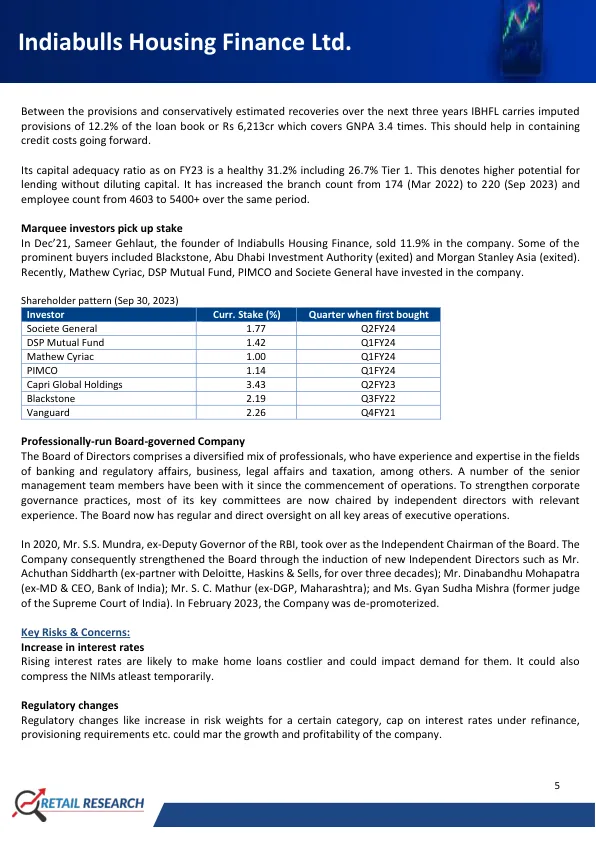

身份并转换为 NBFC。虽然重点仍将放在抵押贷款上,但它可能会在未来开辟其他贷款渠道。回收和升级将控制不良资产。其共同贷款模式降低了公司的风险,同时确保了更高的回报,因为它从整个 AUM 中赚取费用。从注销账户中回收资金和第二阶段贷款的减少应该可以控制信贷成本。积极的 ALM 将推动更高的贷款并加快 AUM 增长的速度。在 CMP 为 217 的情况下,我们认为该公司的估值为 0.55 倍 2023 年 9 月 P/ABV,估值便宜。到 2026 财年,该公司计划将其 RoE 从 2023 财年的 7% 提高到 15%,并将 RoA 从目前的 1.7% 提高到 3%。关键触发因素:由于负债率低,有更高的支出空间 IBHFL 的资产负债率为正,每月需要约 400 亿卢比来偿还借款,贷款偿还流入约 800-1000 亿卢比。该公司希望利用每季度 1200-1800 亿卢比的过剩流动性来加速其零售 AUM 增长。在其轻资产模式下,流动性需求仅为支出金额的 20%。截至 2024 财年上半年末,总负债率为 1.9 倍,净负债率为 1.6 倍,为 AUM 增长提供了充足的空间。该公司已经削减并降低了批发账簿的风险。截至 2023 年 3 月 31 日,贷款账簿从 2019 财年末的 9230 亿卢比降至 5430 亿卢比。在 2024 财年下半年,一旦 2024 财年第二季度完成 AUM 缩减,HFC 将开始增加。过去两年来,公司的零售支出有所回升。公司建立了轻资产零售业务,自 2022 财年以来已与其 8 家共同贷款合作伙伴支付了约 1600 亿卢比。截至 2023 年 9 月 30 日,HFC 的净预付款约为 5310 亿卢比。贷款账簿组合、零售抵押贷款、商业房地产贷款和商业贷款分别约为 56%、29% 和 15%。扩大分支机构网络以增加覆盖范围公司一直在扩大其分支机构网络,重点是渗透三线和四线城镇,以满足信贷服务不足的市场。2023 财年,公司增加了近 700 多名员工,并开设了 42 家分支机构,主要位于二线和三线城镇。二线/三线城市的竞争较低,可能会为公司带来更高的费用和利息收入。轻资产业务模式降低了风险 IBHFL 遵循轻资产业务模式,即只保留资产负债表上支付金额的一小部分。轻资产模式已被证明能为 IBHFL 带来很高的收益增值,使公司能够获得深度、与 ALM 匹配的资源池。该公司已与八家知名银行和金融机构建立了有影响力的共同贷款伙伴关系。零售轻资产业务模式是增长的催化剂,由低资本要求、更高的费用收入和通过技术支持的分销实现的具有成本效益的运营推动,有助于扩大资本增值的高 RoA 业务。在这种模式下,IBHFL 可从其所占贷款份额(即贷款总额的 20%)中赚取利差。此外,它还从客户那里收取手续费,从合作伙伴那里收取发起费(占贷款总额的 80%),从合作伙伴那里收取年服务费(占贷款总额的 80%),以及与向客户提供保险相关的保险收入。

Techno Funda 股票选择 Indiabulls Housing Finance Ltd.

主要关键词