尽管住房、建筑和制造业早期出现了一些疲软迹象,但经济稳健的基调依然完好。消费者的持续韧性和积极的商业投资,导致整体增长率接近 3%(至少从 7 月到 9 月来看),再加上 9 月份出色的就业报告,凸显了国内经济活动的持续强劲。这种情况不仅延续了对软着陆的预期,而且也表明未来需要采取更为温和的货币政策,因为这显然不是一个需要政策支持的病弱经济。虽然调整条件确实需要降低利率水平,因此鉴于政策仍处于“坚定”区间,今后将进一步降息,但数据并未表明任何新出现的疲软迹象,应促使美联储采取紧迫或立即行动。尽管美联储选择在 11 月进行第二轮降息,但委员会对当前情况的评估仍相对乐观。这是一个非常合理和准确的评估,因为整个 10 月的数据都非常稳健。不过,如果美联储真的依赖数据,那么可以说,第二轮降息的必要性很小,甚至根本没有。然而,绕过 11 月,在 9 月大幅降息后仅仅召开一次会议,很可能被解读为承认政策错误或过度政策举措。因此,美联储别无选择,只能继续进一步降息,尽管降幅较小,只有 25 个基点,尤其是考虑到 10 月份就业报告中最近飓风相关的疲软提供了掩护。展望未来,如果数据保持稳健,通胀保持坚挺,那么就有足够的支持和理由在明年年初甚至 12 月会议上保持政策稳定。毕竟,由于经济“非常好”,委员会并不急于降息,美联储主席杰罗姆·鲍威尔不愿排除短期内暂停甚至明年加息的可能性。至少,政策并非按照预先设定的路径运行,尽管随着数据正常化和通胀缓慢回升至委员会 2% 的目标,不断变化的条件确实可能需要进一步减少政策紧缩并回归中性,但调整可能会非常谨慎和温和,结构性更高的 r* 可能导致长期中性利率大大高于央行的预测。对于市场而言,尽管最近货币政策发生了转变,导致三个月内降息 75 个基点,但长期收益率仍在上升。由于缺乏通货紧缩势头,且价格压力在四个月内几乎没有改善,国内经济增长预期上升和通胀持续走高,因此市场压力正在推高长期利率的下限。此外,对政府资产负债表膨胀的担忧日益加剧,可能会限制进一步放松政策的下行潜力。展望未来,由于赤字占 GDP 的比例在过去 15 年中已经翻了一番,再加上对选举后预算赤字不断增加的进一步担忧(在特朗普或哈里斯政府即将上台的情况下,这是一个合理的担忧),投资者预计将继续重塑对长期利率上升的预期。此外,预计实际利率将持续居高不下,并随着时间的推移不断走高,从而导致曲线形状更加正常,因为我们将目光投向了新的一年。-Lindsey Piegza 博士,首席经济学家

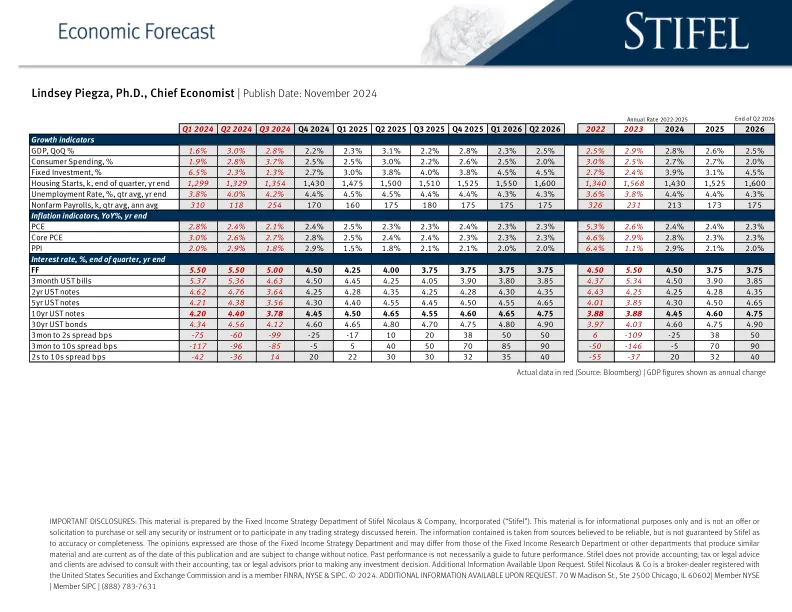

经济预测网格更新

主要关键词