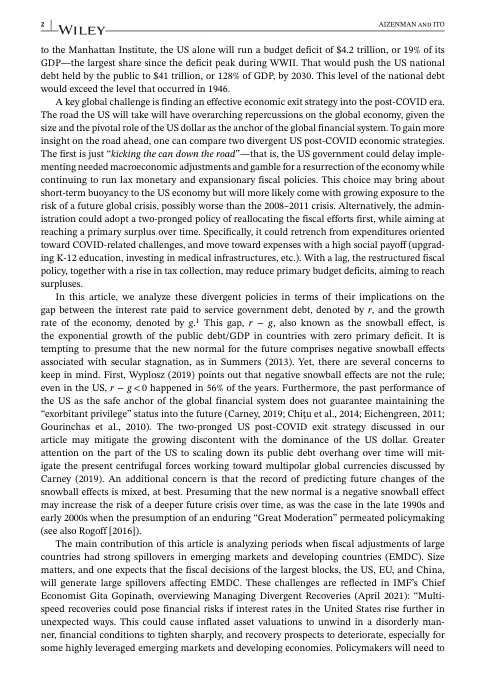

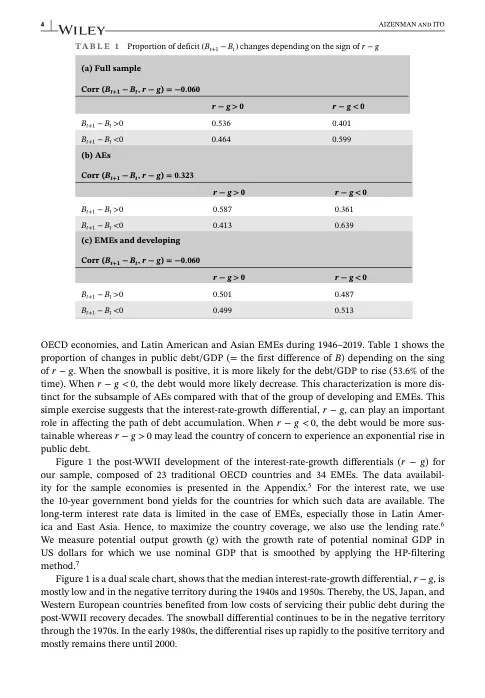

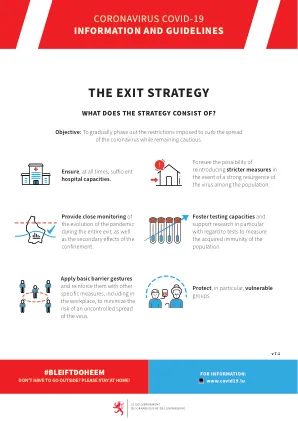

曼哈顿研究所预计,仅美国一国的预算赤字就将达到 4.2 万亿美元,占 GDP 的 19%,这是自二战期间赤字峰值以来的最大份额。到 2030 年,这将使美国公众持有的国债达到 41 万亿美元,占 GDP 的 128%。这一国债水平将超过 1946 年的水平。全球面临的一个关键挑战是找到一个有效的经济退出策略进入后疫情时代。鉴于美元的规模和作为全球金融体系支柱的关键作用,美国采取的道路将对全球经济产生深远的影响。为了更深入地了解未来的道路,可以比较一下美国两种不同的后疫情经济战略。第一种只是“拖延问题”——也就是说,美国政府可以推迟实施必要的宏观经济调整,赌博式地复苏经济,同时继续实行宽松的货币政策和扩张性的财政政策。这一选择可能会给美国经济带来短期的提振,但更有可能伴随着未来全球危机风险的增加,这种风险可能比 2008-2011 年的危机更严重。或者,政府可以采取双管齐下的政策,首先重新分配财政支出,同时力争随着时间的推移实现基本盈余。具体而言,它可以削减用于应对 COVID 相关挑战的支出,转向具有高社会回报的支出(升级 K-12 教育、投资医疗基础设施等)。经过调整的财政政策加上税收的增加可能会在一定滞后下减少基本预算赤字,从而实现盈余。在本文中,我们将分析这些不同的政策对偿还政府债务的利率(用 r 表示)与经济增长率(用 g 表示)之间的差距的影响。 1 这一差距 r − g 也称为滚雪球效应,是指在基本赤字为零的国家,公共债务/GDP 的比率呈指数增长。人们很容易假设,未来的新常态包括与长期停滞相关的负面滚雪球效应,就像 Summers (2013) 所说的那样。然而,有几个问题需要注意。首先,Wyplosz (2019) 指出,负面滚雪球效应并不是常态;即使在美国,也有 56% 的年份出现 r − g < 0。此外,美国过去作为全球金融体系安全锚的表现并不能保证未来保持“过度特权”地位(Carney,2019 年;Chi¸tu 等人,2014 年;Eichengreen,2011 年;Gourinchas 等人,2010 年)。我们文章中讨论的美国双管齐下的后疫情时代退出策略或许能够缓解人们对美元主导地位日益增长的不满情绪。美国更加注重逐步减少公共债务积压,这将减轻 Carney (2019) 所讨论的当前朝着多极全球货币方向发展的离心力。另一个令人担忧的问题是,对滚雪球效应未来变化的预测记录充其量也只是好坏参半。假设新常态是一种负面的滚雪球效应,可能会增加未来发生更深层次危机的风险,就像 20 世纪 90 年代末和 21 世纪初的情况一样,当时持久的“大缓和”假设渗透到了政策制定中(另见 Rogoff [2016])。本文的主要贡献是分析了大国财政调整对新兴市场和发展中国家 (EMDC) 产生强烈溢出效应的时期。规模很重要,人们预计最大的集团——美国、欧盟和中国的财政决策将产生影响 EMDC 的巨大溢出效应。这些挑战反映在国际货币基金组织首席经济学家吉塔·戈皮纳斯 (Gita Gopinath) 的《管理不同的复苏》(2021 年 4 月) 中:“如果美国利率以意想不到的方式进一步上升,多速复苏可能会带来金融风险。这可能会导致资产估值过高无序地回落,金融状况急剧收紧,复苏前景恶化,尤其是对一些杠杆率较高的新兴市场和发展中经济体而言。政策制定者需要

后新冠疫情退出策略和新兴市场经济挑战

主要关键词